应用材料(AMAT.US)正逢买入良机,负面因素已被计价?

应用材料(AMAT.US)在晶圆制造设备(WFE)市场上处于有利地位,尤其蚀刻和沉积业务方面具有长期潜力。消费者的需求下降风险在很大程度上已被计入股价,且资本支出预计有可能在2023年下半年回升。应用材料现价已接近底部位置,预计上行空间充足,具有较高的回报潜力。

WFE市场概况

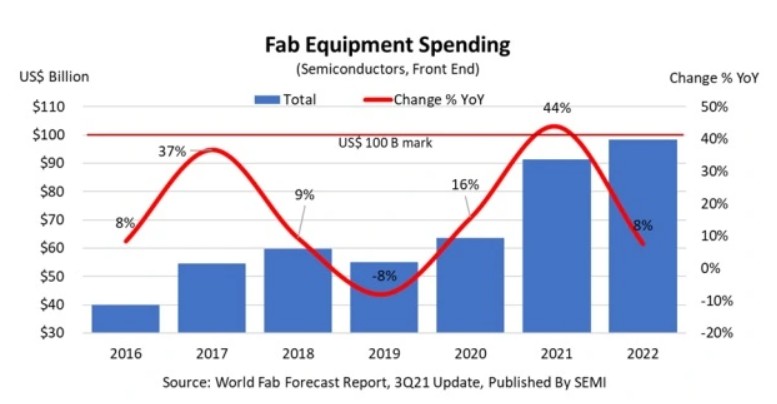

智通财经观察到,在过去的几年里,WFE市场一直在增长,下图显示了过去几年有关晶圆厂设备的支出。

根据counterpoint的预测,WFE市场在2022年将增长18%。应用材料是五大WFE供应商之一,主要客户包括三星、英特尔(INTC.US)和台积电(TSM.US)。该公司从事蚀刻和沉积设备生产,并且这两个领域的市场都在持续增长,2021年的蚀刻可用市场总量为253亿美元,2020年为182亿美元,沉积可用市场总量也从2020年的158亿美元升值到了2021年的216亿美元。下图显示了半导体设备细分市场,蚀刻和沉积可用市场总量占整个半导体设备市场的46%左右。

在大多数情况下,风险是有价的。

存储器行业的估值下调以及相关消费支出的减弱在很大程度上已被计入应用材料股价。消费者支出方面,PC和智能手机的出货量一直在下降,根据Gartner的预测,PC出货量今年将下降9.5%,智能手机出货量预计在今年也将下降3.5%。

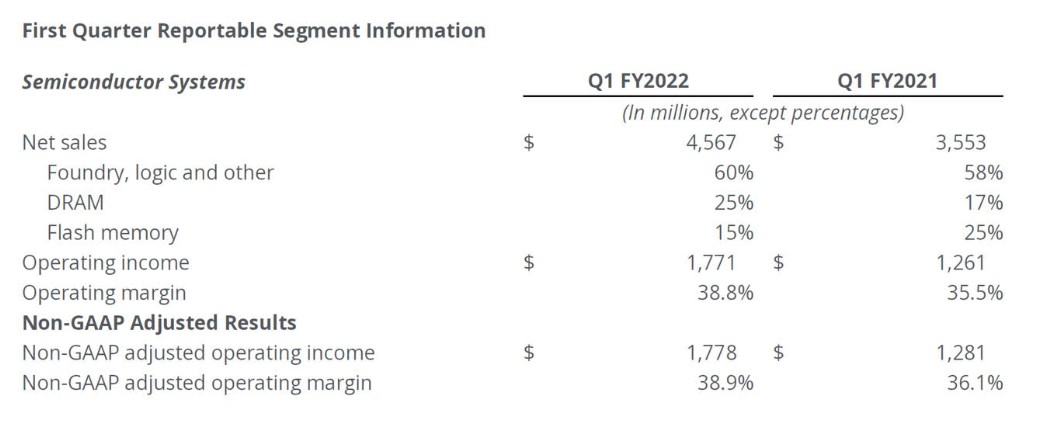

然而,与竞争对手拉姆研究(LRCX.US)不同,应用材料仍然容易受到其传统代工和显示业务缩减的影响,因其共占该公司净销售额的约60%,下表是应用材料22年一季度半导体业务的销售数据。拉姆研究在这方面的下行空间有限,相较应用材料更具投资价值,因为传统的代工和显示业务对其业绩影响较小。

目前该公司股价已接近底部水平,根据IDC的预测,半导体行业将以每年13.7%的速度增长,而应用材料向半导体公司供应终端消费产品的制造设备,其市场地位对半导体产业链来说至关重要。因此该股前景较为明朗,预计下跌空间有限,正处于较好的买入时机。

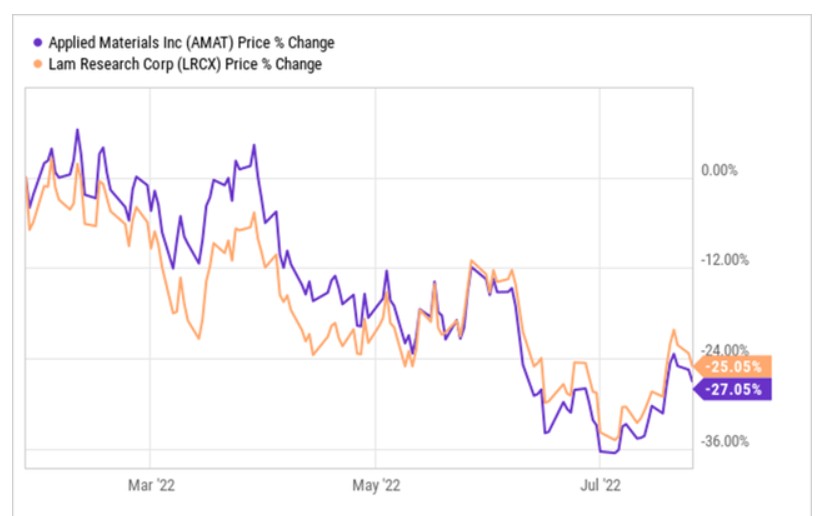

股价表现

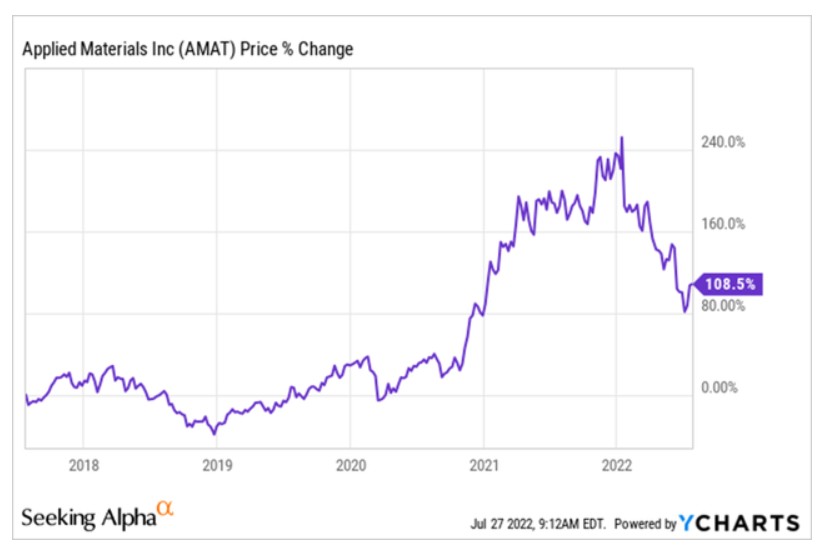

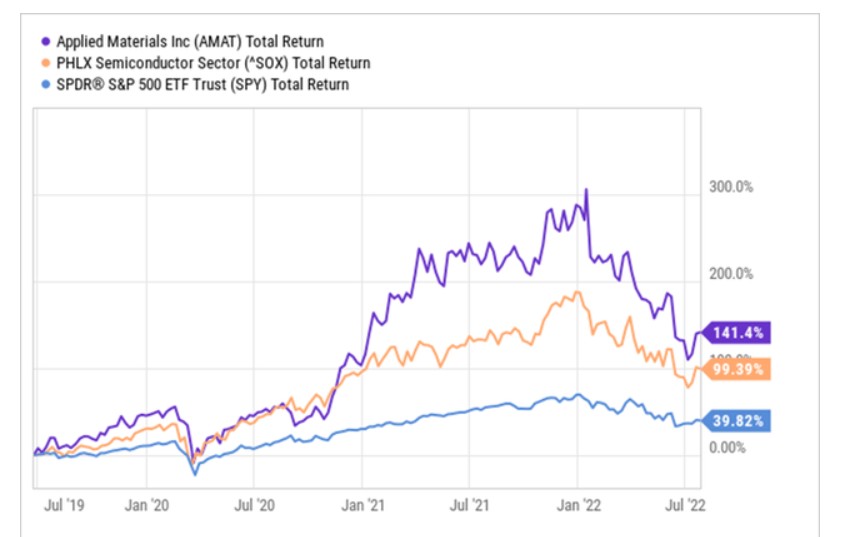

该股在过去五年里累计增长约108%,并且自疫情以来开始快速上升,在2022年初达到顶峰。今年以来,由于消费者在PC和智能手机方面的支出减弱,该股累计下跌35%。

估值

截至发稿,应用材料现价报103美元,市盈率在12倍左右,同行平均倍数为14.6倍,2023年的每股收益预期为8.26美元。该股2023年的企业销售价值(EV/Sales)为3.2倍,同行平均倍数为4.2倍。在增长调整的基础上,应用材料交易现价在0.6倍,而同行平均为0.2倍,因为资本性支出削减在很大程度上已被计入该股股价,现处于较好的买入阶段。

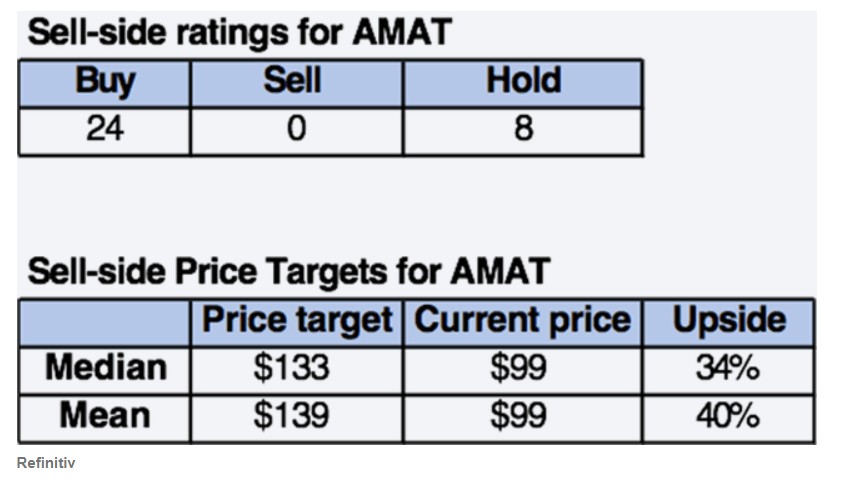

华尔街的看法

华尔街普遍看涨应用材料,32位分析师中有24位给予“买入”评级,8位给予“持有”评级,目标价的中位数为133美元,目标价的平均值为139美元,潜在上行空间为29-35%。

总结

应用材料(AMAT.US)现价已接近底部位置,因此该股上行空间充足,有较高的回报潜力,并且消费者需求减弱的风险已经被计入股价。应用材料在WFE蚀刻和沉积市场上具有长期潜力,且现在处于一个合适的买入时期。

扫码下载智通APP

扫码下载智通APP