新一轮财报季开始,美股有哪些公司会财报暴雷?

你想必还在为爆表的美国6月消费者价格指数而烦恼吧?可以告诉你大可不必,因为市场焦点将短期聚焦于美联储官员讲话对市场的影响,因为美联储不太可能在没有和市场明确沟通的情况下就贸然行动,势必还是要释放一些信号的。

另外一个聚焦点就在于美股二季度财报季,它们后期盈利增长预期将是咱们投资者评估公司以及股票前景重要的变量。而投资者在二季度财报季所关注的若干要素可能将决定美股是触底反弹呢还是跌至新低呢。

美国银行在最新的报告当中就警告了:说今年一季度报告市场需求疲弱的企业数量较去年几乎增加了近一倍,且这数字在二季度可能还得增加。目前该行追踪的所有宏观指标都指向业绩不佳,投资者“有理由对新财报季感到担忧”。

同时还警告了,面对经济衰退,美股科技股可能不像投资者想象得的那样具有防御性。在去全球化背景下,科技公司目前面临巨大的挑战。软件、半导体、互联网和硬件行业的发展前景目前都非常暗淡,相对而言,房地产、材料和能源板块更可能跑赢市场。

此次财报季哪些公司业绩会爆雷呢?哪些风险值得注意呢?

每一季度的财报披露季,都是对上市公司的一场考试,业绩超预期使投资者继续追捧,业绩变脸股价就大概率遭到市场用脚投票。其实每到财报季,总会有这有那的“爆雷”剧情。今年开年以来,美股市场对“业绩爆雷”的惩罚,那是相当的严厉。

我们认为在高通胀、高油价背景下,这个季度的财报有可能出现“两极分化”的情况,能源为代表的行业公司会有不错的业绩,而金融公司、非必需消费品公司、公用事业行业可能会前途黯淡。

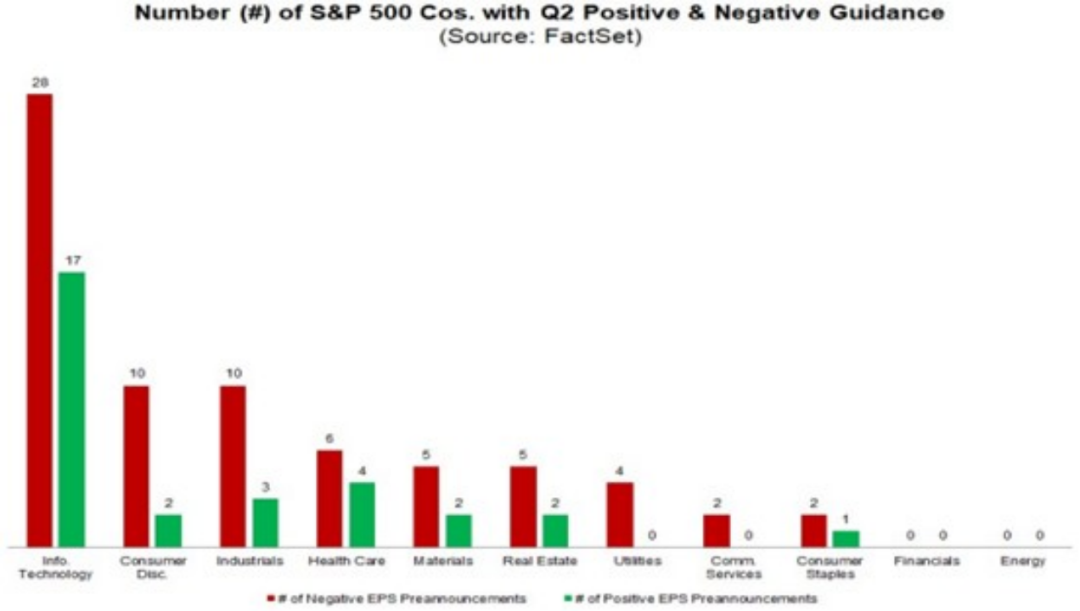

目前,标普500指数中有103家公司已经发布了2022年第二季度每股收益指引。

在这103家公司中,只有31家公司发布了正面每股收益指引,其余72家公司发布了负面每股收益指引,占比70%,高于60%的5年平均水平和67%的10年平均水平。这是自2019年第四季度以来,发布季度每股收益负面指引企业数量最多的一次。而在2022年全年每股收益指引方面,在这245家公司中,136家公司发布了负面每股收益指引,占比例为56%。

总体上而言,在对标普500公司盈利预期的修正方面,分析师总体下调了2022年第二季度的盈利预期。迄今为止,分析师和企业已经下调了第二季度的盈利预期。标普500预计将录得自2020年第四季度以来最低的盈利增长。

微软和思科等公司近几周都宣布了黯淡的财务指引。其中,波音、零售商塔吉特在过去四周中二季度每股收益预期被下调的幅度居前。

标普500中有许多科技公司,它们曾在2020年帮助该指数一路“逆风翻盘”,但这些公司整体市值在今年已下跌约30%。

01 被大众忽略的重要因素

此外一个被大众忽略的因素是随着美元不断走强,企业的销售数据目前也面临着强劲的汇率的影响。美元指数目前已较去年同期上涨16%,这对于在海外开展业务的公司来说非常致命,可能会拖累其销售额增速减少2个百分点。

我们在这里提醒要注意二季度强美元表现或对科技股的盈利“蒙上阴影”。此前耐克在6月末披露,强美元拖累了公司最近一个季度的销售,且预计将继续对销售造成压力。微软同时警告称,由于相同的原因,6月销售额将减少4.6亿美元,利润将减少2.5亿美元。

高盛策略师戴维在6月末的报告中指出,美元波动对于公司的压力取决于其业务组合。一般来看,科技公司风险最高,对外销售敞口平均占约59%。而同时苹果、特斯拉等消费类的股票,以及Facebook和谷歌等广告驱动型公司,同样承压汇率波动。

02 Netflix(NFLX.US),特斯拉,苹果财报预警

01、Netflix

7月19日盘后Netflix将公布财报,我们要知道Netflix全部身家性命一直和会员人数死死捆绑在一起。今年奈飞一季度财报订阅人数减少了20万,股价一天内就狠狠跌去35%。

根据我们美股投资网掌握的独家数据,部分消费者的真实数据,发现订阅Netflix的人数上季度继续出现下滑。很多人会好奇,我们是如何获取这些独家消费者数据,价格又是多少?这些数据的市场价在40万-50万美元一年的订阅费用。

而且,我们美股投资网掌握的比一般市面上卖的数据要多很多,几十亿行的美国民众的大数据,通过这些大数据然后建立量化模型去推演并作出预测。

所以,Netflix为了挽回流失客户,周三,流媒体巨头Netflix宣布选择微软作为其合作伙伴,推出更便宜的广告支持订阅计划。鉴于管理层发力广告业务,Netflix的营收有望增加10到20亿美元。这对于Netflix的股价是一个利好。

另外,机构也发布和我们一样的观点,

高盛分析师维持Netflix的卖出评级和186美元的目标价。原因是什么呢?他预计,Netflix的“需求环境疲弱”,第二季度净新增付费用户恐怕停滞不前甚至下降。他还指出,Netflix应用程序下载量已经显示出了下滑趋势。

今年上半年,Netflix预计减少超过200万会员,并且开始裁员、削减开支。如果此次财报会员人数再次下滑,那么可就是真的雷来了。

对于第二季度,Netflix还提醒投资人,虽然该季度播出了经典自制惊悚剧《怪奇物语》新一季,打破了点播记录,但是各种因素仍然有可能导致200万视频会员流失。

02、特斯拉(TSLA.US)

特斯拉将于7月19日盘后公布财报。

在熊市的时候,我们发现特斯拉的股价并没有崩溃,为什么?这是因为新能源汽车行业目前仍在经历前所未有的销售热潮,投资者也并没有将收益的周期性反映在价格中。但是当经济出现严重衰退的时候,特斯拉和其他所有汽车制造商的收入都会下降。到那时,特斯拉的泡沫就会显现出来。

特斯拉的未来前途未卜。虽然马斯克为投资者讲述了各种各样的故事,涉及自动驾驶、机器人和人工智能等。然而,我们目前还没有从马斯克的这些想法中获得可观的收入。

周三特斯拉人工智能负责人 Andrej Karpathy 正式辞职,5年来,Andrej 一直担任着特斯拉人工智能总监的职位。这5年同时也是特斯拉将人工智能推向广泛应用。

Andrej 离开的原因我们就不做深究了,我们关注的是他离开之后,特斯拉将如何完成人工智能的宏伟蓝图?是否会影响到接下来的财报以及自动驾驶所对应的估值?

此外特斯拉面临各种各样的生产瓶颈问题,例如上海因疫情工厂停产近1个多月,柏林超级工厂目前只能生产黑白两种颜色的 Model Y 电动车,因为喷漆车间出现了问题。德州的奥斯汀工厂,由于电池短缺和电池制造工具供应受阻。

更惨的是,受到比特币价格从65000跌至19000美元暴跌的影响,特斯拉持有的比特币价格可能缩水 4.4 亿美元,这相当于特斯拉去年净利润的 9%。另外数据可视化软件公司 MicroStrategy 持有 13万枚比特币,如今也亏了 10 亿美元。其他提供比特币交易的平台比如 CoinBase、Square、PayPal 等公司也面临亏损。投行高盛直接预测CoinBase财报会差于预期。

03、苹果(AAPL.US)

苹果公司将于7月28日公布第三季度财报,尽管有迹象表明其他智能手机制造商的市场需求在降温,但iPhone的销售在7月份延续了此前的良好势头。

我们要知道啊苹果手机的销量往往在7月和8月偏低,因为消费者倾向于等待苹果9月发布新机型。目前公司已经开始试生产新一代产品,并将在8月份加大量产力度,以便秋季发布后开始发货。苹果给供应商的初步出货量预测比一年前的iPhone 13“略高”。

像特斯拉,苹果它们拥有强大的商业模式,并以最小的风险产生良好的回报。他们往往在艰难的市场环境中表现良好,并且很少有重大输家,至少不会出现大"爆雷",我指一下子跌20%以上的跌幅,就算是盘后跌20%,我敢肯定会有很多人抄底,跌幅会立即收窄。

03 部分看涨观点

其实,现在市场也不缺看涨财报季的一派,根据德意志银行知名策略师提供的一份历史数据,在抛售之后的财报季,当投资者的仓位非常低时,美股有75%的概率会出现反弹。他们认为,预计二季度众多公司的业绩将表现疲软或下调业绩指引,但市场不太可能仅仅因为这些因素进一步抛售。

德意志银行、花旗以及Bernstein都认为,与业绩相关的风险被夸大了,受到重创的美股将迎来喘息。这一观点与摩根士丹利等投行形成鲜明对比,后者认为美国股市将面临业绩不及预期带来的冲击,甚至预测在经济衰退的情况下,标普500指数将暴跌到3000点。数据显示,尽管上半年标普500指数大幅下跌,但它的12个月预期盈利自年初以来已上涨7%。

另一个积极的信号投资管理公司Global XETF首席投资官Jon Maier称,供应链情况的改善或是通胀缓解的迹象都可能对市场产生助力。

财富管理公司Kestra Holdings的首席投资官Kara Murphy表示,企业整体利润下滑也许要到2022年下半年才会出现,最近企业还处在“盈利放缓”的阶段,并没有达到“盈利衰退”。

我们认为二季度财报季的情况将在很大程度上影响第三和第四季度分析师在做预测时使用的模型,目前的普遍预期是二、三季度利润都会出现11%到13%的增长,但如果二季度财报表现不佳,或管理层下调未来业绩指引,这可能意味着分析师将下调未来两个季度的利润预期,而这将给今年迄今已经下跌了21%的股市带来更多压力。

04 最好的策略

总而言之,在美国经济陷入衰退的风险渐渐变大之际,去年狂热的业绩很难再现,在当前环境下,美股企业的业绩前景不太乐观,财报前先减仓或买个看跌期权Put作为对冲,是一个不错的策略。

比如,在上一个财报季度,我们就获得非常丰富的收益,这里给大家推介一个美股量化交易软件是美股大数据 StockWe.com,我们的操作策略是财报前,盯着机构交易员对于财报的看涨看跌期权的押注,从整个华尔街全部机构真金白银的下单,来看到底是偏看涨还是偏看跌,软件会帮你把数据都统计好,

比如在亚马逊财报前我们看到亚马逊过去几天的Call Put比例严重失衡,看跌期权是看涨期权的一倍,6300万美元权利金看涨对比1.1亿美元看跌

证明机构是压倒性看跌亚马逊财报的,于是我们也跟着机构这做空的单子。结果亚马逊股价盘后大跌10%。

本文编选自美股投资网,智通财经编辑:玉景。

扫码下载智通APP

扫码下载智通APP