一场史无前例的美元债发债潮正向全国房企袭来

一场房企美元债发债潮正向全国房企袭来。

数据显示,2017上半年房企发行美元债的募资规模达到 244 亿美元,高出 2016 年全年发行规模近 75%。

244亿美元约等于1627亿元人民币,这比碧桂园(02007)2017年一季度的销售额1506.6亿元,还多出120亿。

更值一提的是,进入2017年下半年后,这股潮水走势变得汹涌,房企发行美元债的动作变得密集起来,许多房企正在发债的路上。

根据媒体的统计,在8月的前10天,国内有7家房企合计发行50.1亿元美元债券。而根据智通财经APP的统计,8月至发稿时,共有包括旭辉(00884)、雅居乐(03383)在内的5家在港上市内房企发行共20.1亿元的美元债。

在目前国内融资渠道全面收紧的凛冬时节,房企更多转向发美元债“造血”,一时之间,美元债再次扮演“救火队员”的角色。

今年美元债发行规模创历史新高

虽然内房企的销售额在今年的5月和7月整体出现较大幅度的环比下滑,不过相比于这两个月的暗淡销售,自2017年以来,内房企更多的时候则是在享受着销售额不断冲高带来的喜悦。

在强劲的销售之下,内房企也要面对几股愁绪。比如,自今年3月以来,楼市调控政策不断加码,许多房企难以抵挡压力销售受压。

最令房企头疼的还有日益趋严的金融政策。这不仅除了房贷利率上调促使购房者进入观望状态,还有全面收紧的内外融资渠道。所幸的是,房企海外发债在沉寂一段日子后,近段时间又再次活跃起来,发债数量猛增。

在民生证券看来,2014-2016年前三季度,由于国内监管放松、国外美元升值,美元债发行缩量,房地产企业海外发债规模总体呈下降趋势。不过,自 2016 年“930 新政”以来,房地产调控收紧,股权融资、债券融资和信托等房地产融资渠道均受到一定程度的限制,在此背景下,房地产企业海外融资意愿高涨。

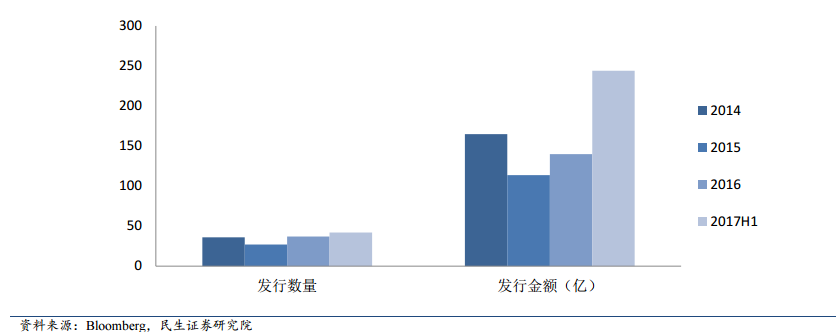

根据民生证券的研究数据显示:2017上半年房地产企业发行美元债数量略高于 2016 年全年发行数量,募资规模达到 244 亿美元,高出 2016 年全年发行规模近 75%。

(2014-2017H1 房地产企业发行美元债数量及规模)

另一组参考数据是,根据中原地产研究中心数据显示:7月单月,房企海外融资合计达到32.8亿美元,房企年内累计海外融资额度达到255.7亿美元。相比2016年同期的82.7亿元上涨了209%。房企海外融资额度创造了历史同期境外融资最高纪录。

美元债成本回升

纵使房企美元债升温,但是应该注意的是,房企海外融资并非一帆风顺。

据了解,今年二季度以来,发改委收紧给房地产企业海外债发放批文。其整体发行审批流程受监管调控十分明显。总体来看,房企发行的美元债还有如下两点变化。

1、债券平均期限有所下降。

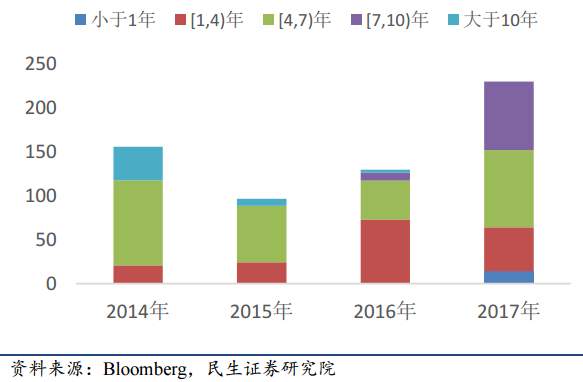

根据民生证券的研究,从房地产企业境外发行美元债期限分布来看,期限大于10年的美元债数量和规模都逐年减少,债券平均期限有所下降,期限在一年之内的债券占比提升。

2014-2017 年房地产企业发行美元债券期限分布(按发行金额)

智通财经APP了解到,关于发美元债还有一个小诀窍:从境外借入一年期以上资金需要得到发改委的批复,一年期以下外债则不需要。

为抢时间窗口和简化发行流程,一年期以内的美元债发行高涨,同时有许多房企也采用这一招。

如建业地产(00832)在7月公告,拟发行2亿美元2018年到期票息6.00%优先票据;绿地香港(00337)也在该月发行2亿美元于2018年到期的4.50%债券。

不过从在港上市的内房企在7、8月间的发债情况来看,这些房企在现在这个时点发行的美元债主要为4-6年期,即债券到期日主要集中在2020-2022年。如宝龙地产(01238)在7月28日,额外发行于2020年到期的本金总额为1亿美元的5.95%优先票据;绿景中国地产(00095)在8月公告附属发行2.25亿美元将于2020年到期有担保优先票据;雅居乐也在8月公告称拟发行于2022年到期2亿美元的5.125%优先票据。

2、发债成本较去年攀升。

此前几年,房企发行的美元债票面利率都处于较高水平,许多都在10%以上,如力高地产(01622)在8月赎回1.25亿美元于2019年到期的优先票据,票面利率高达13.75%。不过近年美元债利率有下降趋势,应该注意的是,在国内融资渠道收紧之下,美元债在猛增之时,其票面利率也有所回升。

根据此前媒体的分析,央行日前公布的5月金融数据统计报告显示,M2增速几十年来首次落至个位9.6%,因此资金面仍然趋紧,房地产未来融资环境改善可能性不大,再加上目前债市波动,对房企短期融资也造成一定压力,逼迫房企海外发债,而房企海外评级普遍较低,因此融资成本也会上升。

根据上证报资讯统计显示,今年内房企在港发债成本明显攀升,平均票面利率为5.54%,而去年全年发债的平均票面利率为4.25%。

智通财经注意到,在港上市的内房企在7、8月间发行的美元债票面利率主要集中在5%-6%之间。不过,一些资质较好,评级良好的大型房企也能获得更低的利率,如龙湖地产(00960)在7月公告拟发行4.5亿美元优先票据,利率就低至3.875%。

发债为避免潜在流动性危机

房企海外发债成本上升,却未停下发债的脚步,这其中有何隐情?综合业界的看法,从房企自身层面来看,主要有以下两个因素的刺激。

1、房企持续拿地后资金压力大。

今年以来,虽然楼市调控力度大,但是在强劲的销售之下,房企依然热情高涨拿地,补充自家的“粮草”,这使得土地交易仍处于较高的溢价水平。

数据显示,2017年1-7月份,房地产开发企业土地购置面积12410万平方米,同比增长11.1%,增速比1-6月份提高2.3个百分点;土地成交价款5428亿元,增长41.0%,增速提高2.5个百分点。

房企积极拿地的后果之一就是现金流承压。有分析指出,去年以来,房企纷纷在国内高价拿地,在国内融资渠道收紧之时,房企转向海外融资来弥补短期资金不足,以避免潜在的流动性危机。

2、房企到期的债务置换。

梳理近期房企发债的资金用途就能发现,许多房企都是为了还债。如上述建业地产在7月公告拟发行2亿美元优先票据,所得款项用于偿还现有债项;旭辉在8月公告拟发行3亿美元优先永久资本证券,所得款项净额2.94亿美元,也是拟用于现有债务再融资。

据了解,自2015年下半年以来,基于公司债发行门槛低、融资成本低等优势,房企在2015、2016年的公司债发行规模猛增。

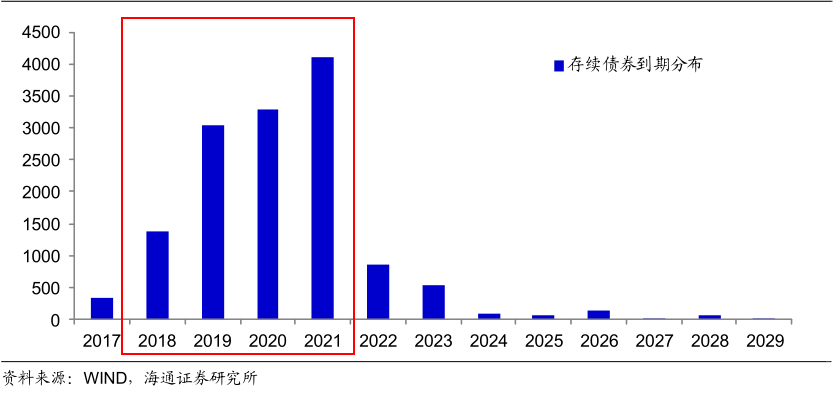

海通证券曾对地产行业有息负债规模进行估计指出,截至2016 年底,地产行业有息负债总规模约 11.2 万亿元人民币。

根据海通证券研报显示,国内地产存续债券中约有75%是在2019-2021 年间到期。此外地产企业贷款的期限以3年为主,过去两年产生的大量贷款也将在 2018-2019 年到期,也就是说未来 2-5 年地产行业债务到期压力集中。

而一个严峻的事实是,一位多年从事金融行业的人士告诉智通财经APP,以他的经验来看,房企这次融资趋紧的持续时间会比较长,甚至会超过5年时间。

在国内融资环境不见宽松之时,房企也只能转向海外发债,来置换到期的债务了。

扫码下载智通APP

扫码下载智通APP