A股申购 | 慕思股份(001323.SZ)开启申购 公司床垫在国内市场销售排名第一

智通财经APP获悉,6月14日,慕思股份(001323.SZ)开启申购,发行价格38.93元/股,申购上限为1.20万股,属于主板,招商证券为其独家保荐人。

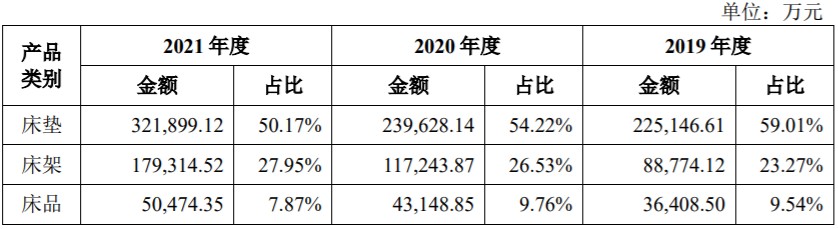

慕思股份主要从事健康睡眠系统的研发、生产和销售,主要产品包括中高端床垫、床架、床品和其他产品等,其中床垫为公司核心产品。公司主要产品的销售收入构成情况如下:

公司深耕健康睡眠领域十余年,凭借出色的研发技术、稳定的产品质量和细致周到的售后服务,“慕思”已成为我国床垫行业的知名品牌,公司产品在线下终端销售规模位列行业第一。

根据观研网的数据,2019 年我国床垫企业 CR5 为 15.99%,其中慕思市场占有率第一,约为 8%。线下销售方面,根据红星美凯龙、居然之家提供的数据,截至6月13日,慕思产品的终端销售额在软床品类中名列第一;线上销售方面,根据京东商智查询数据,慕思官方旗舰店在京东平台的床垫品类成交额中排名第一。品牌运营方面,根据第五届中国家居品牌大会评选的“2020-2021 中国十大优选软体家居(床/床垫)品牌”结果,慕思品牌排名第一。

公司已建成以“经销为主,直营、直供、电商等多种渠道并存”覆盖全国的多元化、全渠道销售网络体系。公司通过经销、直营渠道发展了覆盖国内 500 余个城市、1,900 余家经销商和 4,900 余家专卖店的完善线下终端销售网络,专卖店除覆盖境内主要 KA 卖场且占据卖场有利位置外,还在澳大利亚、美国、意大利、德国等 20 多个国家或地区设有专卖店;公司不断尝试与产业链相关定制家具、家纺、建材和酒店管理等知名品牌企业进行强强合作,积极拓宽产品销售市场的导流入口,成功建立“欧派”和“锦江”等直供合作模式;同时,通过“天猫”和“京东”等知名电商平台开展线上销售。

财务方面,于2019年度、2020年度及2021年度,慕思股份营业收入分别约为38.62亿元人民币、44.52亿元人民币、64.81亿元人民币;同期,净利润分别约为3.33亿元人民币、5.36亿元人民币、6.86亿元人民币。

据悉,本次拟投入募集资金共约14.77亿元,其中,华东健康寝具生产线建设项目拟投入募集资金约12.27亿元,约占总拟投入募集资金的83%。

扫码下载智通APP

扫码下载智通APP