三大逻辑驱动水务行业发展步入新阶段,独特商业模式的中国水务(00855)将迎价值重估

美国加息周期的开启、俄乌战争的持续、以及疫情的不确定性让世界经济发展前景扑朔迷离,全球资本市场波动加大。为避免未来的潜在风险以及获取相对稳健的投资收益,市场的注意力已逐渐向电力、水务、交通等公共事业细分领域转移。

该等板块的共同点在于,公司的业务经营不受国际局势的影响,分红派息稳健,对于绝对收益性资金有较大吸引力。且从过往历史来看,其中部分低估优质标的在市场资金的集中配置下往往能产生超额收益机会。但由于各板块之间发展逻辑的不同,具体标的的选择对于个人投资者而言是不小的挑战。

纵观该等板块中的相关企业,水务领域的中国水务(00855)或是最具预期的优质低估标的。智通财经APP发现,中国水务是历史大牛股,若从2003年的股价最低点0.082港元每股计算,至2022年1月份的最高点11.56港元时,中国水务股价18年涨幅超140倍,年复合收益率增长超31%。若再考虑到公司稳定的高额派息,中国水务带给投资者的实际收益会更大。

聚焦当下,充分回调后的中国水务或再次迎来长期布局良机。从业务经营层面看,得益于对城乡供水一体化、市场化、以及供排一体化的持续推进,中国水务发展稳健,其2022年上半财年(截至21年9月30日止6个月)的收入增长26.1%至64.73亿元,净利润增长24.6%至15.79亿元。整体业绩表现亦显著优于疫情前的2019年同期,持续成长动能充足。

从估值角度而言,中国水务目前的主要业务模式与同行业的污水处理公司有明显不同,其模式与燃气企业更为相似;同时,中国水务的投资回报与燃气股也十分接近;且在盈利能力方面,即使与国外的水务同行相比,中国水务亦不输欧美大型水务公司。

但资本市场仍未发现中国水务的真实价值,仅给予其水务公司7-8倍的估值。凭借独特的业务模式以及稳健增长的业绩,中国水务的估值水平有望向燃气股看齐。届时,迎来“戴维斯双击”的中国水务有望驱动股价持续上行从而产生超额收益机会。

水务行业三大新增量复制燃气行业“黄金十年”

企业的发展,离不开行业大环境。在公共事业领域,行业所处的发展阶段以及相关的政策是影响企业成长的两个关键因素。以燃气行业为例,自2013年9月国务院印发《大气污染防治行动计划》后,煤改气迎来了“黄金十年”,在该阶段内,燃气行业牛股倍出,诸如中国燃气(00384)股价自2013年以来最高翻近7倍,新奥能源(02688)股价自2013年以来从低位最高翻6.4倍。

当前的水务行业,其发展有望复制燃气行业自煤改气以来的“黄金十年”,在全新的行业增量支撑下,水务行业将迎来二次腾飞的新动能。而该等增量主要包括以下三方面:其一是城镇化率提升稳住供水市场增长基本盘的同时,城乡供水一体化空间可期。

城镇化率是城市供水发展的核心推动力,2020年时,中国城镇化率水平为63.89%,对比发达国家仍有上升的空间。未来,城镇化的稳健推进将使城市供水在“量”的需求上稳步提升。

与城市相比,乡镇供水市场的新增量则更为广阔。近期国家多部委接连释放稳经济政策,鼓励和加强基础设施的建设,特别是日前国务院办公厅颁布的《关于推进以县城为重要载体的城镇化建设的意见》,为公司的城乡供水一体化和供排水一体化的战略实施提供了契机。因此, 推动城市供水公共服务向县城、建制镇、乡等延伸是水务企业未来的发展方向,城乡供水一体化将在区域维度为水务企业带来新增量。

其二是消费升级下的管道直饮水快速发展。

得益于政策的支持、用水安全以及消费升级等多重因素的驱动,我国直饮水市场加速发展,比如上海将在“十四五”期间启动高品质饮用水示范区建设,为实现2035年全市自来水可直饮奠定基础。东吴环保预计,至2035年时,我国直饮水市场空间有望达到4059亿元,2021年至2035年直饮水行业的市场复合增速高达20%。直饮水市场,已成为供水企业的兵家必争之地。

其三是水价市场化的加速推进为供水市场注入新活力,可提升供水企业的盈利能力。

与燃气行业相比,中国水务行业的市场化发展落后十年之久,业内人士预计中国水务行业在2020年的市场化比例仅有20%,存在巨大的提升空间,市场化的推进将会激发整个供水行业的活力。

2021年10月1日起,《城镇供水价格管理办法》和《城镇供水定价成本监管办法》正式施行,这是供水价格管理办法自1998年以来的首次更新,对整个行业具有重大意义。而在新的政策中,水价维持“准许成本加合理收益”,这意味着水务资产三年调价周期的明确回报得到确定性增强,优秀运营商有望从中获得超额收益。

5月末,江西省发改委、住建厅提出了深入贯彻《城镇供水价格管理办法》的实施意见,随着越来越多地方积极响应中央贯彻水价新政,水务资产将迎来价值重估。

基于上述三大逻辑,国内水务行业开启新成长周期已是必然,而中国水务凭借特殊商业模式有望成为行业中最亮的那颗星。

独特的业务结构和商业模式

纵观中国的水务行业,其中大部分是以BOT模式或TOT模式做污水处理的公司,此两种模式对企业的资金运营要求较高,由于投入大,回款周期长,现金流差,并不是资本市场喜欢的商业模式,因此污水处理的环保公司在二级市场中的估值也往往相对较低,仅有5-6倍。

而中国水务是国内水务行业中特别的存在,其经过多年的发展后已形成了与同行具有显著差别的业务结构和商业模式。据公司2021财年的中期报告显示,中国水务环保业务的收入占比约10%,而供水业务的收入占比高达82.6%;且从净利润来看,供水业务产生的净利润占比高达88.3%。显然,无论是从收入、亦或是净利润占比来看,中国水务都不是一家环保公司,而是一家供水企业。

作为国内领先的市场化跨区域供水运营商,中国水务是唯一一家以供水业务为主业的香港上市水务公司,其供水业务覆盖中国20个省,包括3个直辖市及超过100个县市,接驳用户为696万,覆盖人口超过3000万。2021财年时,中国水务的售水量达11.85亿吨,在主要同类上市企业中排名第一位。

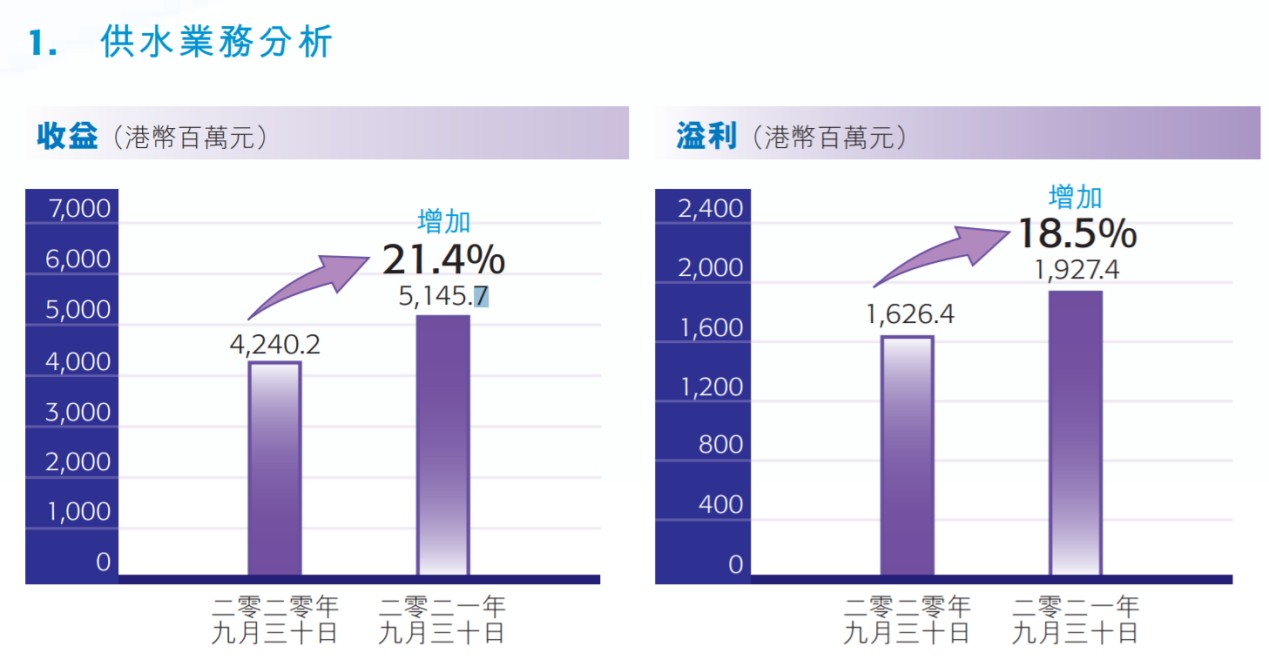

拆分来看,中国水务供水业务分为供水经营、供水接驳、供水建设三大板块,其中,供水经营与供水接驳的收入占比超50%。据公司2022财年的中期报告显示,得益于出售水量的增加、城乡供水一体化的推进以及直饮水的高速发展,供水业务收入增长21.4%,净利润增长18.5%,是公司收入、净利润增长的核心推动力。

图:来自于公司2021财年上半年财报

且管道直饮水已成为中国水务供水业务的新增长点。凭借与城市供水在管道网络、团队、品牌、服务等多个方面的协同效应,中国水务在直饮水行业具有显著先发优势,且目前管道直饮水的发展已明显成效。2021财年,中国水务直饮水收入为1.41亿港元,同比增长55%,2022财年上半年,公司直饮水收入为2.39亿港元,同比增长362%。

东吴证券表示,若2021财年中国水务的供水业务的居民用水中用于直饮水的部分全部由管道直饮水模式实现,则管道直饮水收入规模可达80亿港元,供水业务收入弹性近200%,凭借管道直饮水业务,便可再造一个中国水务。

若从供水业务的模式来看,中国水务供水接驳+使用费的收费模式其实与燃气企业极为相似,而燃气企业获得高估值的关键因素之一便是因为其收费模式。在接驳+使用费的收费模式下,可持续提供稳健现金流,对公司利润表、现金流量表的改善起到重要作用。

对于中国水务而言,采用接驳+使用费的收费模式对于提升公司价值有重大意义,因为这使得供水业务相较环保业务有更高的价值含量和回报率,且供水业务产生的现金流还可投入对供水建设业务的拓展,使整个供水业务形成闭环从而实现稳健发展。

投资回报率及盈利能力行业领先凸显综合实力

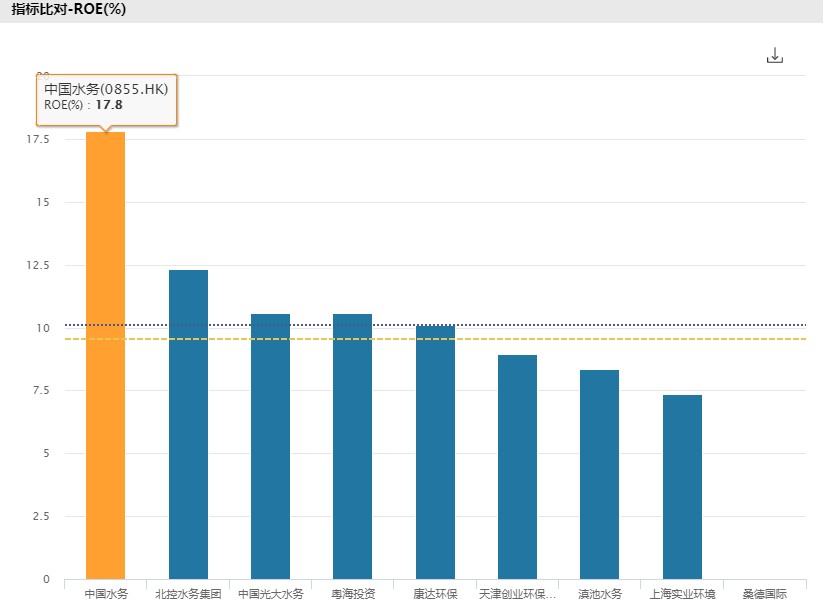

正是由于供水业务与燃气企业类似的收费商业模式,中国水务的投资回报率在水务行业“一枝独秀”,且与燃气企业十分接近。据wind数据显示,已在港股上市的水务企业中,目前市值超15亿港元的公司包括中国水务在内共有9家。2020财年时,中国水务的ROE为17.8%,位列第一位,较排名第二位的北控水务高出5个百分点,亦显著高于不到10%的行业平均值。

数据来源于:wind

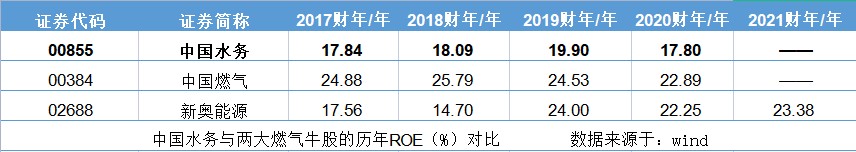

从过往历年的数据来看,中国水务的ROE与燃气行业的两只大牛股中国燃气、新奥能源也有一拼之力。wind数据显示,从2017至2020财年,中国水务的ROE分别为17.84%、18.09%、19.9%、17.8%,前三个财年稳中有增,表现明显优于波动性大的新奥能源;2020财年的ROE则因疫情影响稍有下滑,新奥能源也呈现出了同样的趋势。

ROE反映的是一个企业用同样的资本赚钱的能力,巴菲特曾说过,若只选择一个指标来筛选优质企业,那么他一定选择ROE。通过上述对ROE的比较,不难发现中国水务的特别之处,其已不是一家简单的水务企业,更不应该只给其环保企业的估值。

且从盈利水平上看,中国水务的优势同样明显。据wind数据显示,2020财年时,中国水务的销售净利率为25.59%,仍在市值超15亿的可对比同行企业中排名第一位,而中位值、平均值均在20%以下。同时,中国水务自2017财年以来的销售净利率分别为23.15%、25.54%、28.71%、25.59%,远高于燃气行业的新奥能源。

即使放眼全球,中国水务的盈利能力和资本回报率也位于前列。2020年时,GWI(国际水务智库,全球水务行业领先商务情报提供商)对全球知名水务企业的年报进行了分析,按销售利润率和已动用资本回报率对企业进行了排名。在这份全球水务企业利润榜单中,共有7家中国公司上榜,其中便包括了中国水务。中国水务的销售利润率位于全球第4名,已动用资本回报率位于全球第13名;且无论是销售回报率还是已动用资本回报率,中国水务均在这7家入榜的中国公司中排名第二位。

综合来看,在城乡一体化、直饮水、水价市场化三大因素的共同驱动下,我国水务行业已步入了发展新阶段,有望复制燃气行业的“黄金十年”。而已成为水务行业领头羊的中国水务,将从行业的成长中持续受益,且公司拥有独特的业务结构和商业模式,投资回报率、盈利能力显著优于同行,并与燃气企业看齐,这就意味着资本市场以环保企业的估值来衡量中国水务的价值并不公允。随着中国水务业绩的持续成长以及大市的好转,中国水务估值水平有望向15倍PE的燃气板块看齐。

而从长远来看,无论是中国还是全球,基础设施、公用事业领域均会诞生巨头上市企业,电信、银行、公路、燃气等领域均是如此,随着水务行业市场化改革的稳步推进,未来水务行业亦将出现大型上市企业,凭借独特的商业模式、领先的市场规模以及优异的盈利能力,中国水务未来亦有较大可能成为行业巨头企业。

扫码下载智通APP

扫码下载智通APP