A股成长风格的回归能持续多久?

策略观点:反转和反弹的分歧点

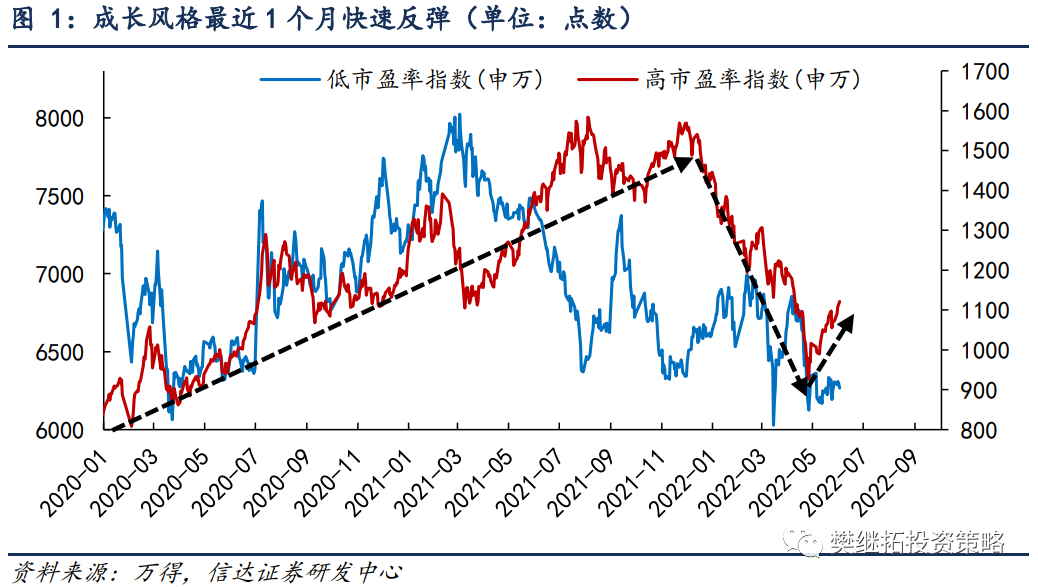

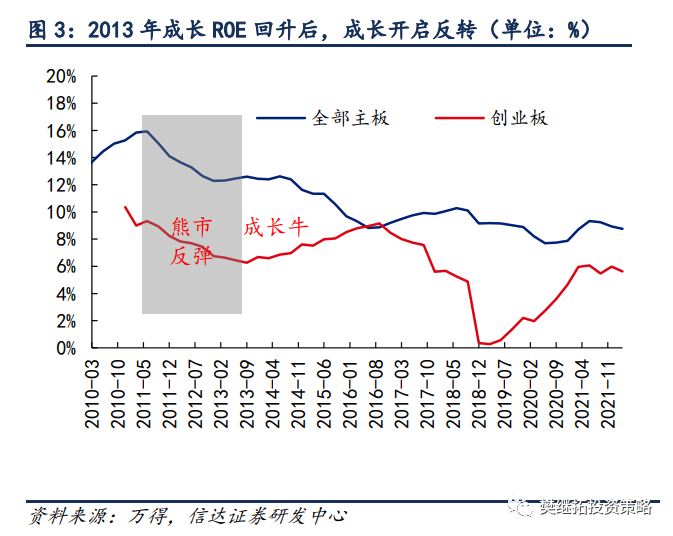

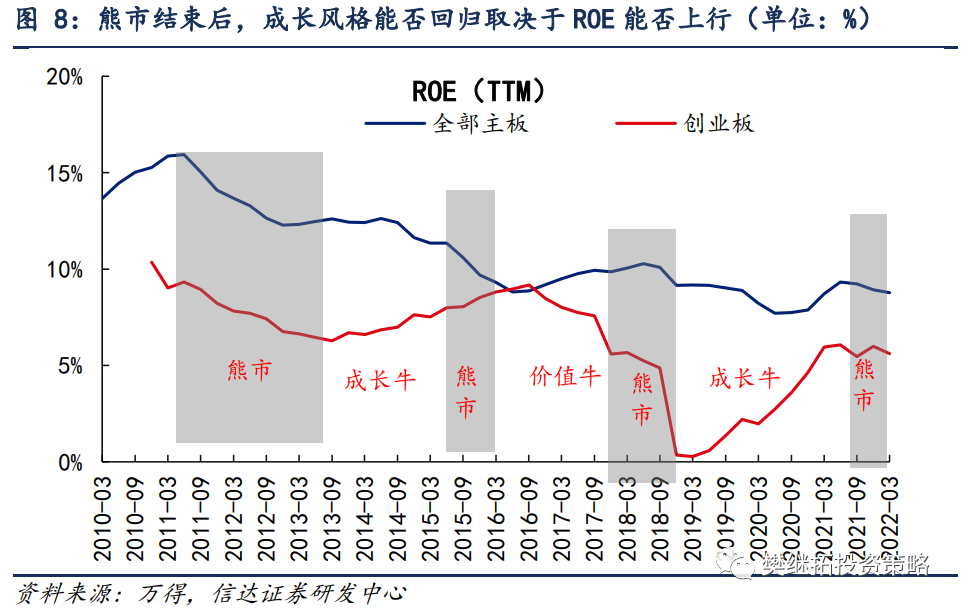

4月底以来,市场持续反弹,成长风格在反弹期间表现较强。促成这种风格变化的原因,自上而下是利率担心缓和、疫情改善、风险偏好回升,自下而上是疫情对产业链影响缓解、汽车购置税补贴等。回顾2011-2013年、2015-2016年、2018-2019年,能够发现成长股重回牛市需要同时具备两个条件:(1)熊市结束;(2)成长股ROE重新开始大幅上行。如果只具备第一个条件,则成长风格只是反弹,反弹持续时间取决于整体市场的强弱。2013年和2019年,熊市结束后,成长股ROE持续大幅上行,成长重回牛市。2016年,成长股ROE持续走弱,成长风格反弹后还会全部跌回去。我们认为指数当下是底部区域,下半年可能会有V型反转,成长风格的反弹大概率是季度的。如果期望成长股整体ROE再次上行,可能难度较大。

(1)最近1个月风格重回成长的原因。4月底以来,市场持续反弹,成长风格在反弹期间表现较强,房地产、银行、建筑等价值板块较弱。促成这种风格变化的原因,自上而下主要是利率担心缓和、疫情改善、投资者风险偏好回升,自下而上主要是疫情对产业链影响缓解、汽车购置税补贴等政策。

那么这种变化的持续性如何?我们通过复盘2011-2013、2015-2016、2018-2019等阶段,尝试寻找熊市、熊转牛初期的成长股表现规律。

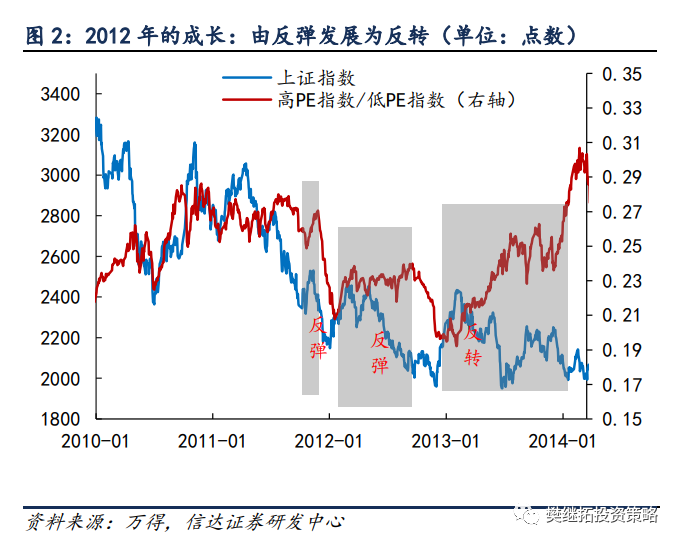

(2)成长股熊市大反弹和反转的区别关键看ROE能否大幅回升。2011-2012年的熊市中,整体风格偏价值,不过期间有过2次成长风格的反弹,分别是2011年11月和2012年1-9月,2012年底熊市结束后,市场风格全面转向成长,进入了2013-2015年的成长股牛市。事后来看,2011年11月和2012年1-9月的成长股风格反弹后,均出现了回撤和补跌,直到2013年,成长股ROE触底回升,成长风格才持续跑赢,形成真正的成长股牛市。

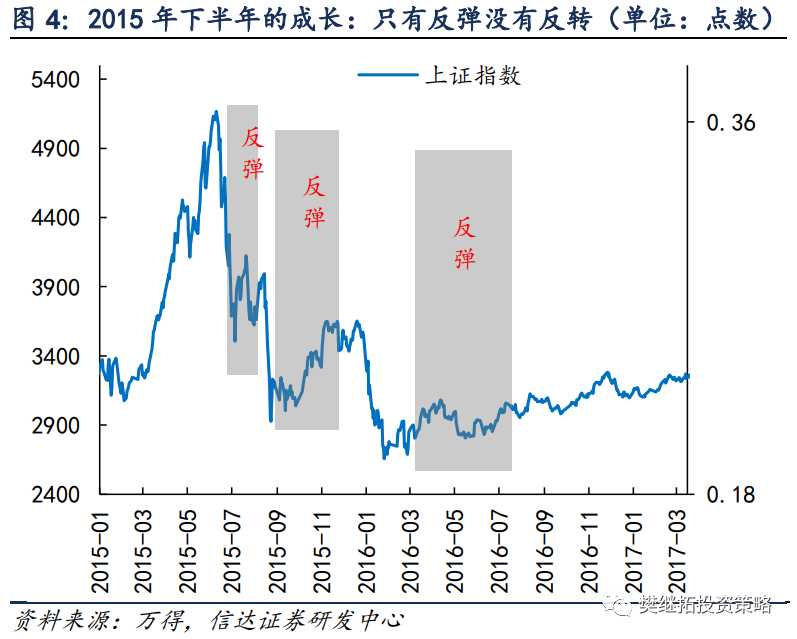

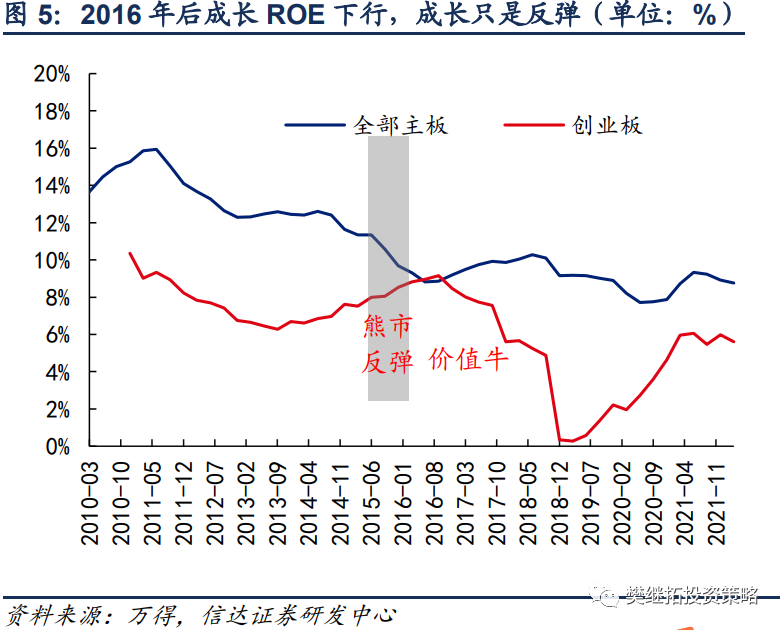

2015H2-2016年Q1的熊市中,出现过3次成长风格的反弹,分别是2015年7月、2015年Q4、2016年3-7月,但是这几次反弹后,均出现了回撤和补跌,即使在2016-2017年的慢牛过程中,也没有出现成长风格的回归。背后很重要的原因是成长股的ROE虽然2015H2-2016年Q1,依然有惯性上行,但到了2016年下半年,创业板ROE开始不断走低,而价值股的ROE恰恰相反。

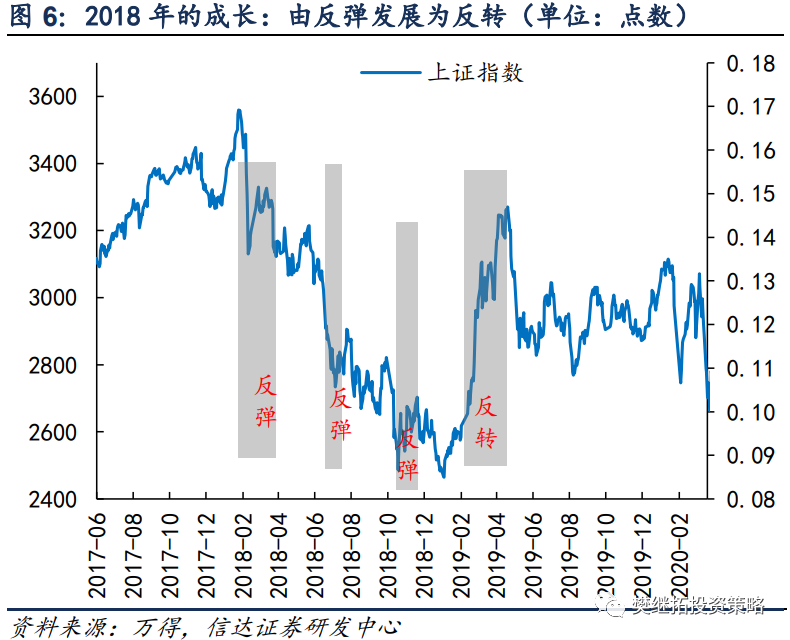

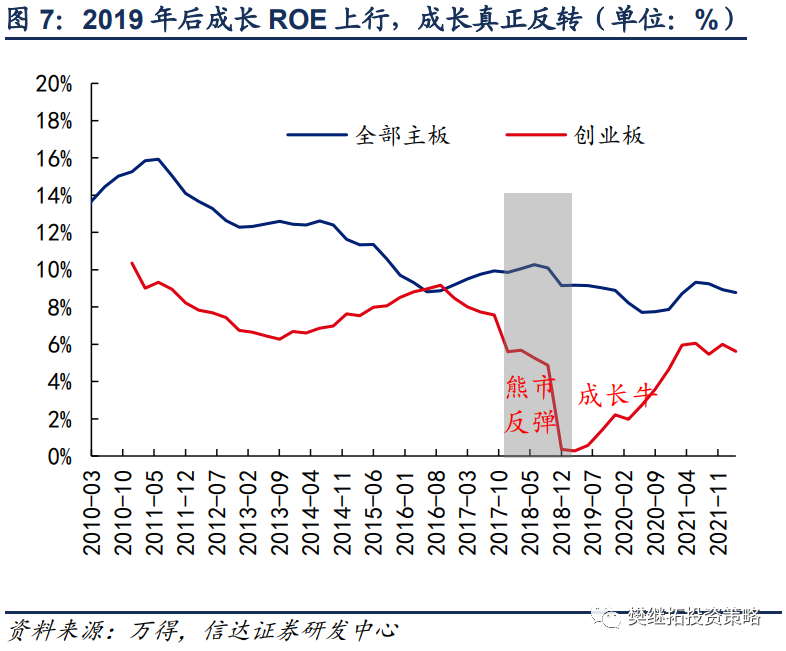

2018年的熊市中,出现过3次成长风格的反弹,分别是2018年3月、2018年7月、2018年10-11月,这几次反弹后,均出现了回撤和补跌。直到2019年,成长股ROE触底回升,成长风格才持续跑赢,形成真正的成长股牛市。

(3)最近的成长风格:受益于指数企稳的大反弹,是季度级别的,而不是年度级别的风格回归。由于在A股历史上,熊市期间风格大多偏价值,成长股跌幅更大,所以熊市反弹期间,成长股超跌反弹的动力也更强。4月底以来,随着指数反弹,跌幅最大的成长股反弹最强,完全符合历史规律。鉴于我们认为指数当下是底部区域,下半年可能会有V型反转,成长风格的反弹大概率是季度的。反弹后,成长股是否还会全都跌回去,取决于成长股ROE相比价值股是否有优势,我们认为,成长股如果期望整体ROE再次上行,可能难度较大,目前只能界定成长风格是一个较大的季度级别的反弹。

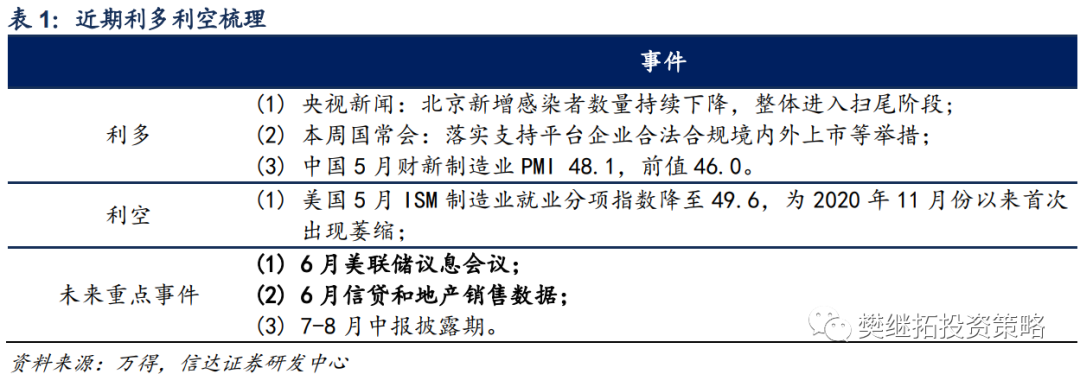

(4)短期策略:类似2018年Q4的底部区域。由于前期调整较大,4月底以来,市场出现了稳定的反弹,反弹的力量主要来自三点:超跌+疫情数据改善+一季报风险落地中报风险尚未开启,第一个力量已经兑现,第二个力量会分成2步,第一步是疫情数据改善,这个预期已经大部分兑现了,第二步是“环比盈利小改善+宏观领先指标改善”,这个可能要再等一段时间才能显现。战略上,2022年可能是V型大震荡,上半年类似2018年,下半年类似2019年,战术上,当下是类似2018年Q4的底部区域,大部分风险已经释放,只是还有几个小的尾部风险:二季度经济和中报差、美国经济衰退风险。

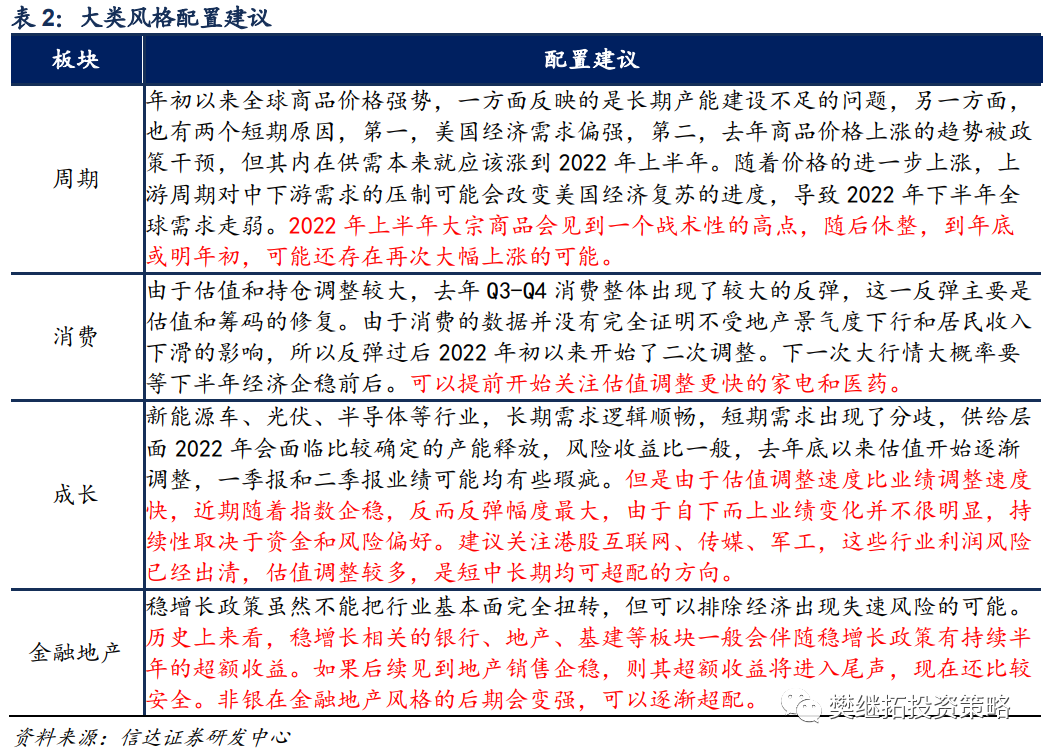

行业配置建议:未来半年,影响行业配置的因素将会有两大变化:(1)股市已经进入熊市后期,接近熊转牛初期,股市资金活跃度和风险偏好会有一定的回归,按照历史上熊市后期和牛市初期的经验,超跌的部分成长消费可能会有不错的反弹,建议关注港股互联网、传媒、军工,消费中可关注超跌的家电,金融中开始增配非银。(2)疫情后投资者开始逐渐预期经济恢复,短期是预期疫情后复工,中期关注稳增长能否见效果,一旦能观察到房地产销售改善,经济周期所处的阶段也会由稳增长预期变成经济回升预期,则风格也将会有所变化。稳增长相关的建筑、地产可以继续超配,直到房地产销售企稳。

2 本周市场变化

本周A股主要指数全部上涨,其中创业板50(6.19%)领涨。申万一级行业本周多数上涨,其中电气设备(7.58 %)、汽车(7.27%)、电子(5.88 %)涨幅居前,煤炭(-3.32 %)、房地产(-2.38%)、建筑装饰(-1.61%)表现较差。概念股中,次新股指数(9.48%)、高送转预期指数(9.40 %)、机床(9.39 %)领涨,在线旅游指数领跌(-11.07%)。

风险因素:房地产市场超预期下行,美股剧烈波动。

本文编选自微信公众号“樊继拓投资策略”,智通财经编辑:楚芸玮。

扫码下载智通APP

扫码下载智通APP