美股前瞻 | 纳指跌超1%,欧盟拟5年内摆脱对俄能源依赖

盘前市场动向

1. 5月18日(周三)美股盘前,美股三大股指期货齐跌。截至发稿,道指期货跌0.59%,标普500指数期货跌0.77%,纳指期货跌1.16%。

2. 截至发稿,德国DAX指数跌0.22%,英国富时100指数跌0.19%,法国CAC40指数跌0.27%,欧洲斯托克50指数跌0.35%。

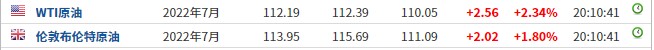

3. 截至发稿,WTI原油涨2.34%,报112.19美元/桶。布伦特原油涨1.80%,报113.95美元/桶。

市场消息

欧盟委员会公布计划:5年内摆脱对俄能源依赖。据报道,欧盟委员会公布计划,到2027年结束对俄罗斯天然气、石油和煤炭的依赖。欧盟委员会表示,这些投资包括1130亿欧元用于可再生能源和氢气基础设施、290亿欧元用于电网、560亿欧元用于节能和热泵、100亿欧元用于液化天然气和天然气;到2030年投资15-20亿欧元用于石油。此外,欧盟委员会要求各国修订计划,将更多疫情恢复资金用于退出俄罗斯天然气,并称将在未来几年从市场稳定储备中出售额外的碳排放许可,为禁止俄罗斯天然气进口筹集200亿欧元,到2030年欧盟能源消耗在预期水平的基础上减少13%,取代目前的9%。

有史以来首次!美国所有州汽油价格均站上4美元。美国汽车协会(AAA)的数据显示,美国所有州的汽油零售价均升至每加仑4美元以上,这是有史以来首次。在加州,每加仑汽油的平均价格为6.021美元,创历史新高,而有其他五个州的汽油价格在每加仑5美元以上。此外,AAA的数据显示,美国柴油平均价格目前为每加仑5.573美元,同样创下新高。

俄国家杜马副主席:计划讨论退出世贸组织和世卫组织。据报道,俄罗斯国家杜马(议会下院)副主席彼得·托尔斯泰(Pyotr Tolstoy)17日表示,国家杜马正计划讨论俄退出世界贸易组织(WTO)和世界卫生组织(WHO)的可能性。托尔斯泰说,俄罗斯已经退出了欧洲委员会,下一步就是退出世贸组织和世卫组织,“俄罗斯外交部已向国家杜马递交了一份相关协议清单,我们正计划与联邦委员会(议会上院)共同评估这些内容,然后提议退出。”

欧元区4月CPI与英国4月CPI均处历史高位,市场加息预期升温。欧盟统计局公布数据显示,欧元区4月调和CPI终值同比上升7.4%,略低于预期的7.5%,仍创25年以来的新高,初值增幅从7.5%下修至7.4%。机构评论道,欧元区通胀在过去一年里飙升,首先是疫情导致的供应瓶颈,后来是由于俄乌冲突的连锁反应,这推高了从原材料到工业成品的一系列价格。通胀飙升是欧洲央行几乎肯定会在7月加息的主要原因。货币市场加大对欧洲央行加息的押注,预计2022年底前将累计加息110个基点,周二的预期为105个基点。另外,英国4月消费者物价指数(CPI)同比增9.0%,为1982年以来的最高水平,略低于市场预期的9.1%。投资者预计英国央行将在去年12月以来的四次加息基础上继续加息。

美联储官员“鹰”声不断。周二,美联储主席鲍威尔表示,如果经济符合预期,加息50个基点是可能的,同时侧重于将美国通胀降至2%,希望通胀显著回落,强调持续行动打压通胀。此外,鹰王”布拉德也表示加息50基点是一个不错的计划。美国明尼阿波利斯联储主席卡什卡利称,美联储已经释放信号,将在今年加息至中性水平。最后,美国芝加哥联储主席埃文斯则表示,美联储可能需要在一定程度上加息至高于中性利率的水平。

加拿大拟增产石油90万桶/天,以填补俄罗斯供应缺口。加拿大阿尔伯塔省省长Jason Kenney周二表示,加拿大石油产量可能增加90万桶/天,以弥补俄罗斯的供应缺口。而在几周前,加拿大自然资源部长Jonathan Wilkinson表示,通过加快计划中的增产项目,能源生产商可在年底前将原油日出货量提高20万桶,将天然气日出货量提高10万桶。但媒体指出,加拿大的石油产量难以快速提升。根据美国能源情报署(EIA)的数据,今年前两个月,加拿大每天向美国出口约390万桶原油,占该国原油产量的大部分。昨日有消息称,欧佩克+4月减产执行率从3月的157%升至220%。欧佩克+4月份的产量比要求水平低260万桶/日。俄罗斯4月份的产量比要求水平低128万桶/日。

个股消息

腾讯控股(TCEHY.US)Q1营收1355亿元,较去年同期持平。腾讯Q1营收1354.71亿元(人民币,下同),去年同期1353.03亿元,同比持平;Q1净利润234.13亿元,同比下降51%;经调整净利润255.45亿元,同比下降23%;摊薄后每股盈利2.404元,去年同期4.917元。此外,微信及WeChat的月活跃帐户12.88亿,同比增长3.8%;QQ移动终端月活跃账户数为5.64亿,同比下降7%。

湿冷天气挫伤市场需求,劳氏(LOW.US)Q1同店销售额降幅超预期。劳氏Q1销售额为 236.6亿美元,同比降低3.1%,不及市场预期;净利润为23.33亿美元,上年同期为23.21亿美元;摊薄后每股收益为 3.51美元,超出市场预期,上年同期为3.21美元。劳氏表示, 由于4月份寒冷潮湿的天气打击了市场对季节性商品的需求,导致同店销售额降幅超预期。

高成本等问题致Q1业绩不及预期,塔吉特(TGT.US)盘前跳水超20%或创35年来最大单日跌幅。塔吉特Q1总营收为251.7亿美元,较去年同期略增4%,市场预期值为244.7亿美元;净利润10.09亿美元,同比大幅下滑51.9%;每股收益为2.17美元,远低于市场预期值3.07美元,去年同期为4.2美元。由于该业绩远低于市场预期,一经公布其股价即在盘前出现暴跌。截至发稿,该公司股价跌超23%。据了解,塔吉特Q1表现不及预期,主要原因是运费高昂、商品降价幅度更大,以及包括电视机和自行车在内的非必需消费品销量不理想。该公司的库存问题也影响了利润。

高盛、美国银行、黑石及景顺公布第一季度13F。高盛在Q1热衷做对冲,标普500指数ETF(SPY.US)为第一大重仓标的,而标普500指数ETF看跌期权(SPY.US,PUT)则是其持仓中的第四大标的,分别占投资组合的4.36%和2.13%。此外,该行依然重仓苹果(AAPL.US)、微软(MSFT.US)及亚马逊(AMZN.US)等科技股。无独有偶,美国银行在Q1同样重仓苹果,持仓市值高达252亿美元,同时该行还大幅增持标普500ETF。黑石在Q1的持仓中,能源股依然占据总持仓比例第一,占比达62.07%,其中该行的第一大重仓股仍为能源股Cheniere Energy(CQP.US)。最后,景顺Q1在面对由科技股领跌的美股市场上,依然增持包括微软(MSFT.US)、苹果(AAPL.US)和奈飞(NFLX.US)等大型科技股,这似乎也呼应了近日该集团首席全球市场策略师Kristina Hooper观点,即认为市场离底部比顶部更近。Hooper曾在上周科技股大跌期间表示:“我对科技股的前景是乐观的,但美联储的宽松政策已经成为母亲的乳汁,这将是一个痛苦的断奶过程。”

网红健身股Peloton(PTON.US)难解财务危机,传再获7.5亿美元债券销售订单。网红健身公司Peloton正在为其债务寻找买家。据周二最新消息,已有债券投资者对该公司表示很大的兴趣,这家健身公司再次获得7.5亿美元债券订单,上周在业绩会上,公司首席执行官巴里·麦卡锡(Barry McCarthy)已表示公司已获得一笔7.5美元的债券订单。麦卡锡最初指出,该公司已与摩根大通和高盛签署了一份具有约束力的承诺书,在一项五年期债务协议中获得7.5亿美元。然而近日对于渴望冒险的债券投资者再次表达了对收益率超过8%的债券的兴趣,但目前该债务未被指定信用评级。

辉瑞(PFE.US)新冠口服药Paxlovid过去4周使用量激增315%。美国卫生与公众服务部(HHS)周二宣布,辉瑞开发的新冠口服药物Paxlovid的使用量在过去四周内增加了315%。据一位高级卫生官员称,在5月的第一周,他们分发了近11.5万个疗程的Paxlovid。美国卫生与公众服务部的数据显示,Paxlovid的可供应量为330万个疗程,其中分发了668,954个。据悉,去年12月,Paxlovid获得美国食品和药物监督管理局(FDA)的批准,用于治疗出现轻度至中度新冠病毒症状的成人和儿童。美国政府已经达成协议,将以每疗程530美元购买Paxlovid。

重要经济数据和事件预告

北京时间20:30:加拿大4月CPI年率(%)、美国4月新屋开工年化月率(%)、美国4月营建许可月率(%)。

北京时间22:30:美国截至5月13日当周EIA原油库存变动(万桶)、美国截至5月9日当周EIA每周原油进口(万桶)。

次日北京时间凌晨04:00:2023年FOMC票委、费城联储主席哈克就经济前景发表讲话。哈克预计美国在2022年通胀率将在4%左右,两年内恢复至目标2%,预计2022年美国经济增速将放缓至3%-3.5%。

业绩预告

周四早间:思科(CSCO.US)、智利矿业化工(SQM.US)

周四盘前:唯品会(VIPS.US)、嘉楠科技(CAN.US)、柯尔百货(KSS.US)、Grab(GRAB.US)、加拿大鹅(GOOS.US)

扫码下载智通APP

扫码下载智通APP