A股新股|PCB专精特新“小巨人”,英创力亮眼业绩能否获市场青睐?

5月11日,四川英创力电子科技股份有限公司(以下简称“英创力”)的招股说明书获深交所受理,该公司申请于创业板上市,募集资金4.5亿人民币,招商证券为其保荐机构。

据招股书显示,英创力是一家印制电路板制造企业,公司过往三年取得了亮眼业绩,其2019至2021年的收入分别为4.94亿、6.48亿、10.08亿元,同期的扣非归母净利润分别为3316.51万、5087.74万、6658.05万元。收入、净利润持续快速增长。

不止于此,英创力在行业内也小有名气。在中国电子电路行业协会(CPCA)2021年10月发布的第二十届(2020)中国电子电路行业排行榜中,英创力在内资印制电路板企业中排名第40位。且在2021年7月工信部中小企业局公布的第三批专精特新“小巨人”企业名单中,英创力成功入选。

怀揣亮眼业绩,头顶专精特新光环,英创力能否赢得市场青睐?公司又有哪些潜在风险值得关注?

调整产品结构向多层板倾斜

据招股书显示,英创力的业务范围涵盖样品到批量印制电路板的研发、生产和销售,其产品主要产品包括单/双面板、四层及以上多层板,能够满足定制化的样品、小批量板和大批量板需求,可广泛应用于通信通讯、计算机、消费电子、汽车电子、工业控制等领域。同时,公司还有包括废铜、其他废品及材料销售的其他业务,但收入占比较低,2021年时仅占比5.68%,印制电路板才是公司的主营业务。

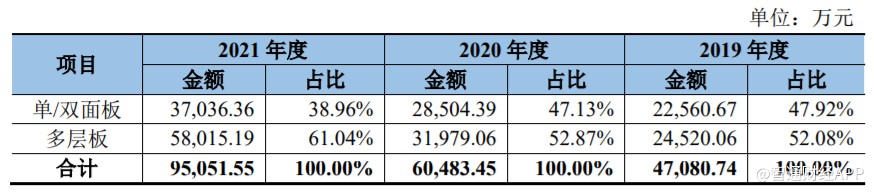

从过往三年的数据看,得益于客户的持续开拓,英创力的单/双面板、多层板实现了“齐头并进”式发展。其中,单/双面板的收入从2019年的2.26亿增长至2021年的3.7亿元,年复合增速28.06%;多层板的收入从2019年的2.45亿增长至2021年的5.8亿,年复合增速53.95%。

凭借更快的发展速度,多层板占总收入的比例从2019年的52.08%提升至2021年的61.04%,这主要是因为公司调整产品结构持续向工艺制造相对复杂的多层板倾斜,以优化公司产品结构从而获得持续竞争力。

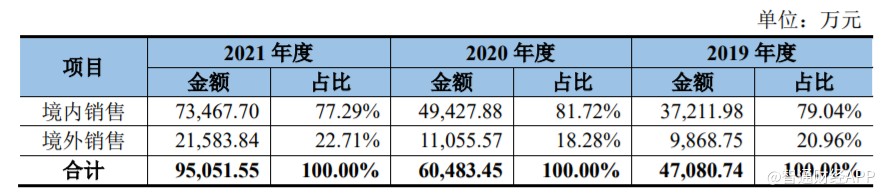

从产品销售的区域来看,英创力以内销为主,外销为辅,其2021年时境内收入占比77.29%,境外收入占比22.71%。不过无论是境内或是境外,均保持了业务的快速发展。其中,境内收入2019至2021年的复合增速为40.71%,境外同期的收入复合增速为47.64%

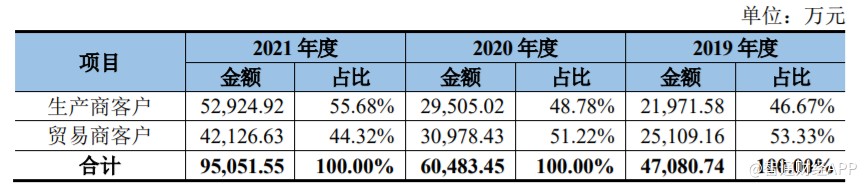

从客户类型来看,英创力既有生产商客户,又有贸易商客户。得益于新生产商客户的开拓,公司来自生产商客户的收入占比逐年上升,从2019年的46.67%升至2021年的55.68%。值得注意的是,该公司两大渠道的收入均快速增长,其中来自生产商客户2019至2021年收入的复合增速为54.92%,来自贸易商客户的收入复合增速为29.61%。

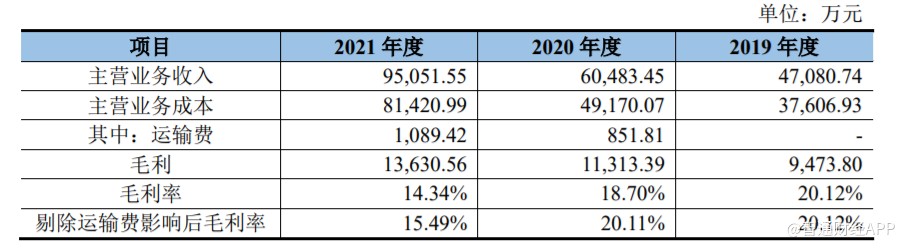

毛利率的表现则稍有逊色,波动较大。据招股书显示,英创力印制电路板业务2019至2021年的毛利率分别为20.12%、18.7%、14.34%,2021年毛利率下滑明显,这主要受覆铜板等原材料采购单价较大幅度上涨所致。即使与行业中的其他玩家相比,英创力的毛利率也低于行业平均水平,2019至2021年,行业平均毛利率分别为24.08%、23.39%、17.74%。

但在运营效率方面,英创力优于行业平均水平。据招股书显示,从2019至2021年,英创力的销售费用占比、管理费用占比均低于行业平均水平,展现了公司的较强的管理能力和运营效率。

高端产品推动国产替代趋势

从全球来看,印制电路板是一个竞争格局相对分散的市场,这是因为印制电路板产品种类繁多,下游应用领域广泛,定制化程度较高,不同客户对材质、特性等要求存在差异。2020 年,全球前十大印制电路板厂商产值占全球产值比重仅为32.40%。

而我国是印制电路板产业大国。近五年,中国PCB行业保持稳定高速增长,2015-2020年复合增长率高达8.3%。2020年在疫情等不确定性因素扰动的情况下,实现产值 350.1亿美元,约占全球总产值的54%,占比居全球首位。

但我国印制电路板产品主要集中于具有成本优势的中低端产品,在高端产品领域与国外先进水平仍有差距。我国的单双面板、普通多层板等中低端产品产值在全球占比较高,而高阶多层板、封装基板等产品产值占比明显低于上述中低端产品。

且从行业趋势来看,随着5G通信、汽车电子、航空航天等行业的快速发展,对印制电路板适应高频和高速化、耐热散热性,高密度化,以及新型环保材料的使用都提出了较高要求。

因此,印制电路板企业要穿越行业周期必须发力高端产品,在国产化替代的趋势下才能以持续放量的方式抵御下游需求的波动,英创力调整产品结构向多层板倾斜亦是跟随这一行业趋势保持市场竞争力。

但短期来看,英创力仍面临以下几个潜在风险,其一是原材料成本2022年上半年或难有明显下降,印制电路板主要由覆铜板、半固化片和铜箔等原材料构成,目前无论是覆铜板亦或是铜箔,价格均维持相对高位,因此短期内公司毛利率水平或难有改善。

其二,由于国内疫情的反复,英创力的下游需求或受较大影响从而拖累公司业务发展;且国内的PCB市场竞争剧烈,已上市同行业玩家便包括沪电股份(002463.SZ)、景旺电子(603228.SH)、胜宏科技(300476.SZ)等15家企业,若未来公司不能为客户提供具有竞争力的产品,其业务的快速成长或难以为续。

其三,大额的应收账款或有坏账风险。据招股书显示,2019至2021年,英创力的应收账款分别为1.5亿、2.29亿、2.84亿元,占流动资产的比例分别为45.8%、52.67%、48.26%,占营业收入的比例分别为30.39%、35.34%和28.15%。若公司出现大量应收账款无法收回,将对公司的经营业务及现金流造成不利影响。

综合来看,英创力紧抓境内、境外两大市场,持续开拓生产商客户和贸易商客户,在保持单/双面板快速发展的同时,加大对更具竞争力的多层板产品的生产和销售,实现了公司业务的整体快速发展。但就短期而言,毛利率或难有改善、下游需求下滑以及潜在坏账风险都对公司基本面造成一定影响;而从长期来看,能否持续研发具有竞争力的高端产品才是公司持续成长的关键。

扫码下载智通APP

扫码下载智通APP