业绩稳健+股息丰厚 麦当劳(MCD.US)值得入手吗?

麦当劳(MCD.US)在上个月公布了2022年一季度财务报告,业绩仍然稳健,但现在是否值得买入该公司的股票,分析人士Bela Lakos认为需要考虑多个因素。首先,投资者需要了解麦当劳在俄罗斯和乌克兰的风险敞口,然后了解该公司一季度财报中值得关注的几个指标、公司的发展战略;最后还要了解它的估值、存在的风险。

在俄罗斯和乌克兰的风险敞口

Lakos指出,麦当劳一季度的财务业绩强劲,但该公司在俄罗斯和乌克兰的业务存在很多不确定性。在买入该公司股票之前,投资者需要更清楚地了解麦当劳在俄乌两国暂停运营的持续时间,以及由于地缘政治紧张局势导致的更多潜在亏损。

据智通财经APP了解,截至2021年12月31日,麦当劳在俄罗斯拥有847家餐厅,其中84%是公司直营的;在乌克兰则拥有108家餐厅,全部由公司直营。2021年,俄罗斯和乌克兰的营收占公司总营收的9%,但营业利润仅占总额的3%。

Lakos认为,餐厅在俄罗斯暂停营业不会对该公司的业务产生重大的长期影响。但是,短期将存在很大的不确定性,包括餐厅重新开业或者进一步亏损。

财务状况

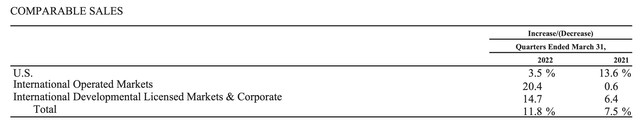

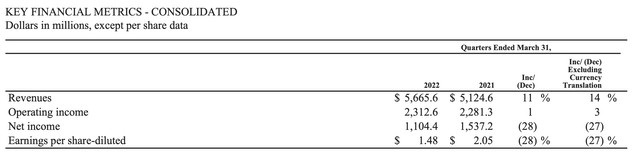

根据麦当劳Q1财报,该公司的全球可比销售额增长了11.8%,这主要得益于国际运营市场领域超过20%的强劲增长,以及国际开发许可市场领域增长14.7%的推动。美国部分也出现增长,但仅增长3.5%。从长远来看,Lakos认为这样的增长率可能无法持续。

麦当劳各业务情况如下:

在美国,销售增长的主要驱动力是门店销售的产品价格上涨以及数字渠道的增长。Lakos表示,这两个因素在当前的通胀环境中都很重要,它们都表明麦当劳能够成功地把增加的成本转嫁给客户。此外,数字渠道的增长还受益于麦当劳去年推出的“MyMcDonald's Rewards”活动,此项活动提高了客户的忠诚度。

在国际运营市场方面,出色的业绩主要是因为一些国家采取了更宽松的防疫政策。法国和英国的业务对业绩增长的贡献比较大。

但是,Lakos指出,一旦所有的防疫限制解除了,当前的增长可能无法持续。

再看在国际开发许可市场,其中日本和巴西是增长的领头羊,但中国市场销售额下滑,使总销售额减少。

接着看麦当劳摊薄后的每股收益,该数据同比下降约28%。出现下降的主要因素有2个:俄罗斯和乌克兰业务暂停的相关成本,以及为国际税务问题预留的储备金。这些因素对每股收益的影响分别为0.13美元和0.67美元。

股息

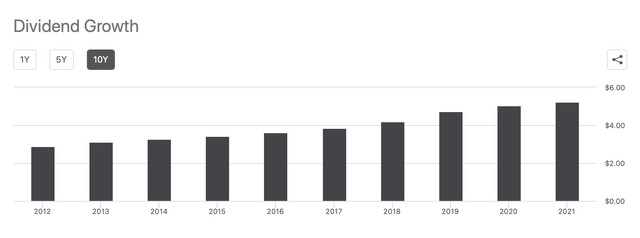

在第一季度,麦当劳宣布发放每股1.38美元的季度股息。麦当劳目前的股息收益率略高于2%。

麦当劳在股息方面,一直表现“慷慨”。在过去10年里,该公司的股息一直在不断增加。

麦当劳的派息率超过50%,尽管低于该公司5年平均75%的派息率,但50%的派息率仍是行业中位数的两倍多。但是Lakos认为麦当劳超过50%的派息率太高了,可能无法持续。

公司战略

2020年末,麦当劳制定了新战略。在它的年度报告中,该公司将增长的三大支柱定义为:最大化营销、专注核心菜单以及在“3D”业务(数字化、外送和得来速)上加倍投入。

在营销方面,麦当劳致力于以独特的文化形式,传达它的价值观和品牌故事,以实现最大化营销。核心菜单方面,该公司将专注于鸡肉、牛肉和咖啡产品。

Lakos表示,这两个增长支柱表现不是特别强劲,其增长潜力不大。

但是,Lakos看好麦当劳在“3D”业务上的表现。随着外送数量和得来速销售的增加,“3D”业务可能成为公司增长的驱动力。2021年,通过数字渠道的销售额超过180亿美元,占该公司最大的6个市场的总销售额25%以上。此外,麦当劳在MyMcDonald' sRewards中注册的用户超过3000万,其中2100万是活跃度高的忠诚会员,这证明了麦当劳在数字运营方面的实力。

估值(相对估值法)

麦当劳的估值乘数明显高于同行。尽管由于第一季度摊薄后每股收益大幅下降,这些乘数可能会略有扭曲,但Lakos认为它们是不合理的。就市盈率和EV/EBITDA而言,该公司的交易价格与行业中值相比溢价超过100%。麦当劳是市场领导者,也是世界上最知名的品牌之一,但其增长潜力有限。此外,日益激烈的竞争和全球向更健康生活方式的转变,可能会给该公司造成不利影响。

在每股收益预测上,分析师预计该公司未来四个季度的每股收益将在9.05美元至10.61美元之间。2021年的实际每股收益为9.28美元,表明增长潜力不大。

在Lakos看来,麦当劳目前被高估了。

风险

最后,投资者应了解一些投资麦当劳的风险。详细的风险清单可以在麦当劳的年度报告中找到。风险主要为以下两个:

1. 客户偏好的改变

现在许多人都在追求更健康的生活方式,这可能会给麦当劳产生不利影响。相信麦当劳将不断增加更健康的产品,以适应这个趋势,例如与Beyond Meat合作,在多家餐厅提供无肉汉堡。

2. 竞争激烈的市场

尽管麦当劳是世界上最大和最知名的品牌之一,不断变化的趋势和新出现的餐厅,可能会蚕食麦当劳的市场份额。

结论

总结几个要点:

1. 尽管受到东欧地缘政治紧张局势的影响,麦当劳在2022年第一季度的财务数据稳健。

2. 麦当劳战略的成功实施是该公司未来增长的关键,数字化业务方面有增长潜力。

3. 麦当劳目前被高估了,该公司50%的派息率过高。

4. 等待麦当劳股价下跌,下跌后可考虑建立新头寸。

扫码下载智通APP

扫码下载智通APP