美农生物:营收三年年复合增长26% 猪饲料与猪周期共舞

受到生猪产能快速恢复和原材料价格上行的影响,自2021年开始,我国饲料价格持续上调。根据饲料工业协会数据,2022年1-2月,全国工业饲料产量总计4384万吨,同比增长3.5%。畜禽饲料价格迎来量价齐升的同时玉米、豆粕等原材料价格也在高歌猛进。

饲料采取的是成本加成的模式,随着原材料价格的攀升,不排除产品年内进一步涨价的可能性。同时小型饲料企业受原材料价格上涨、资金压力加大、技术储备不足等多重因素的影响,会加速退出市场,未来饲料行业集约化提升,进入大鱼吃小鱼的存量竞争阶段。因此通过上市融资,扩大产量及市占率成为饲料企业在竞争中的有力武器。

据证监会5月11日消息,证监会按法定程序同意上海美农生物科技股份有限公司(以下简称:美农生物)创业板首次公开发行股票注册。该公司是一家专业从事饲料添加剂和酶解蛋白饲料原料研发、生产和销售的高新技术企业。本次IPO拟募资 3.63亿元,主要用于新建饲料相关产品生产项目、营运及技术服务中心建设和补充流动资金。

营收三年年复合增长率达26%

招股书显示,美农生物主要从事功能性及营养性饲料添加剂的研发、生产和销售,全资子公司美溢德主要从事酶解蛋白饲料原料的研发、生产和销售。该公司产品以猪用为主,反刍、家禽用为辅,并有少量用于水产饲料。

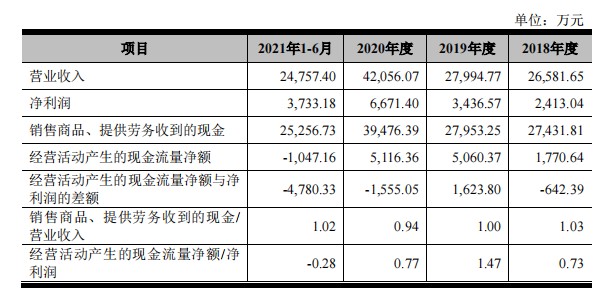

2018年至2021年上半年(以下简称:报告期内),美农生物业绩高速增长,实现营收分别为2.66亿元、2.80亿元、4.21亿元、2.48亿元,2018年至2020年年复合增长率达26%,远高于可比上市公司的均值(-0.16%)。归属于母公司所有者的净利润2413.04万元、3436.57万元、6671.40万元、3733.18万,与营收增长趋势相同。

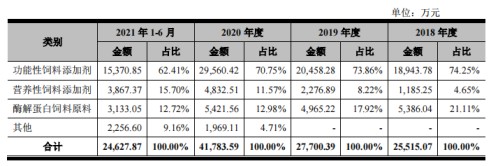

按产品分类,报告期内,美农生物饲料添加剂销售收入分别为2.01亿元、2.27亿元、3.44亿元和1.92亿元,占当期主营业务收入的比例分别为78.90%、82.08%、82.32%和78.12%,系公司销售收入的主要来源。饲料添加剂又可以分为功能性饲料添加剂和营养性饲料添加剂。营养性饲料添加剂系公司重要的收入增长点,销售规模增长较快,销售占比逐年上升。

酶解蛋白饲料原料系美溢德的主要产品,报告期内,销售收入分别为5386.04万元、4965.22万元、5421.56万元和3133.05万元,占当期主营业务收入的比例分别为 21.11%、17.92%、12.98%和12.72%。销售规模总体保持稳定,销售占比逐年下降。

营收规模迅速攀升的同时,上海美农的毛利率呈现先升再降趋势。报告期内,综合毛利率分别为35.00%、38.63%、36.24%(营业成本含运输费)、31.98%(营业成本含运输费)存在一定的波动,整体低于同行业可比公司的平均值。报告期内,安迪苏的特种产品毛利率分别为 49.24%、48.98%、49.85%和52.83%,比公司功能性饲料添加剂及营养性饲料添加剂的毛利率均高。溢多利的功能性饲料添加剂的毛利率分别为40.24%、53.98%、63.54%和 64.14%,高于同期公司功能性饲料添加剂毛利率35.76%、38.73%、40.04%和36.65%。可见美农生物的拳头产品功能性饲料添加剂的盈利能力略逊于同行。

招股书披露,伤害没弄的目标客户主要为规模化猪场,根据农业农村部2020年10月数据,生猪养殖规模化率达到了53%。生猪养殖行业集约化程度加速提升,上海美农的客户数量亦呈增长态势,由514家增长至646家;规模企业(公司对其年销售收入500万元以上,主要对应大型饲料生产及养殖企业)收入占比持续提升,占比从11.40%提升到24.52%。其中,猪用产品的收入2020年较2018年增长了55.08%,猪饲料依旧是大型客户的主要需求。

猪饲料或与“猪周期”共舞

事实上,我国生猪养殖行业存在“猪周期”,即生猪供应量和猪价存在每3-4年的此消彼长的周期性波动,并对猪饲料和猪用饲料添加剂的需求产生影响,使其也呈现一定的波动性。2021年,全国猪饲料产量达13076.5万吨,创历史新高,2020和2021年,生猪存栏量分别增长31.0%和10.5%,带动猪饲料增长16.4%和46.6%。

根据智通财经APP了解,进入2022年,全国商品猪出栏体重从1月6日的122.15公斤下降至1月26日的117.89公斤,出栏体重下降或预示饲料需求下降,叠加2021年高基数,浙商证券研报预计2022年上半年猪饲料产量或承压回落。猪用饲料添加剂是公司营业收入的主要来源,受下游生猪养殖行业周期性波动的影响,美农生物或存在业绩波动的风险。

非洲猪瘟的出现,一度使得境内猪用产品美农生物销售收入下滑。2018年8月,非洲猪瘟在国内出现,2019年全面蔓延。2018年末和2019年末生猪存栏量分别为4.28亿头和3.1亿头,较上年末分别下降了3.04%和27.50%。2018、2019年国内猪饲料产量分别为9,720万吨和7663万吨,较上年度分别下降了0.90%和21.16%。作为生猪养殖和猪饲料企业的上游,非洲猪瘟未暴发前,美农生物境内猪用产品的销售收入呈现持续增长趋势,而2018年度和2019年度公司境内猪用产品的销售收入分别为1.55亿元和1.47亿元,同比均有所下滑。

值得一提的是,美农生物亦采取了一系列措施平滑周期底部业绩波动。比如,该公司坚持“分品分种,全程营养技术”的产品战略,陆续上市提高动物抗病能力的饲料添加剂和酶解蛋白饲料原料产品。拓宽产品在反刍、家禽、水产等领域的应用,以避免产品类别单一带来的风险,降低生猪养殖行业周期性波动对其影响。

业绩含金量持续下滑

平稳度过猪周期,除了经营上的举措外,稳定的现金流亦是优势之一。然而,高成长的美农生物的“含金量”却不尽如人意。

招股书显示,2020年至2021年上半年,美农生物的净利润分别为6671.4万元、3733.18万元,同比增幅达94.13%、51.31%,同一时期经营活动产生的现金流量净额却呈现出断崖式下降,即由2020年的5116.36万元,下降至2021年上半年的-1047.16万元。经营活动产生的现金流净额/净利润的比值从2018年的1.47下降至2021年上半年的-0.28,业绩含金量持续下滑。

美农生物的现金流都去哪儿了?这一点或许与其大手笔分红有关。2020年9月,美农生物实施半年度利润分派,共派发现金红利3000万元,这一金额已接近全年公司净利润的一半。

与此同时,应收账款的增长影响了公司的资金周转效率和经营活动现金流量净额,并增加了公司的营运资金压力。从2018年的4996万元增长至2020年的8509.54万元,占流动资产的比例从30.34%上升至37.65%。

此外,美农生物的存货和总负债仍在大幅增加,2020年,美农生物账面上的存货为6008.14万元,2021年上半年,其存货飙升至8891.36万元;美农生物总负债则从2019年的4156.13万元、2020年的9303.28万元,飙升至2021年上半年的1.30亿元,均对其现金流和营运健康提出挑战。

更为重要的是,国内各大生猪产业链上市公司如牧原股份、正邦科技、温氏股份、新希望等推动生猪规模化养殖进程及行业集中度的提高,规模化养殖场对上游饲料及饲料添加剂企业完善的服务能力提出了更高的要求。以上均要求饲料添加剂企业进行持续的研发投入。报告期内,美农生物研发费用分别为1806.77万元、1509.48万元、1948.32万元和1158.24万元,占当期营业收入的比例分别为6.80%、5.39%、4.63%和4.68%。研发费用率低于行业均值,尚有提升空间。

总而言之,美农生物搭上发展快车,营收增速显著高于行业水平。面对猪周期波动,该公司平滑周期底部波动能力及现金流稳健问题,同样值得重视。

扫码下载智通APP

扫码下载智通APP