曲线趋陡,买盘等待入场,涨疯了的美债收益率即将见顶?

当前,投资者对利率上调及经济可能陷入衰退的恐慌情绪持续打击美债市场,但一些分析人士开始认为,物价上涨压力可能逐渐缓解,加之寻求收益率的买家提供买入力量支撑曲线,可能即将使得美债收益率涨势受到限制,甚至有可能按下暂停键。

智通财经APP观察到,美债市场今年颓势尽显,上周美联储将基准利率上调50个基点,并宣布将于下月开始缩减其资产负债表规模,以应对屡创新高的通胀率之后,美债抛售仍在继续。

不过,对一些投资者来说,通胀这一重要负面影响很大程度上已被债市消化。美联储加息将导致金融环境收紧,通胀仍有可能处于高位但难以再继续攀升,因此美债收益率可能很快开始回落。

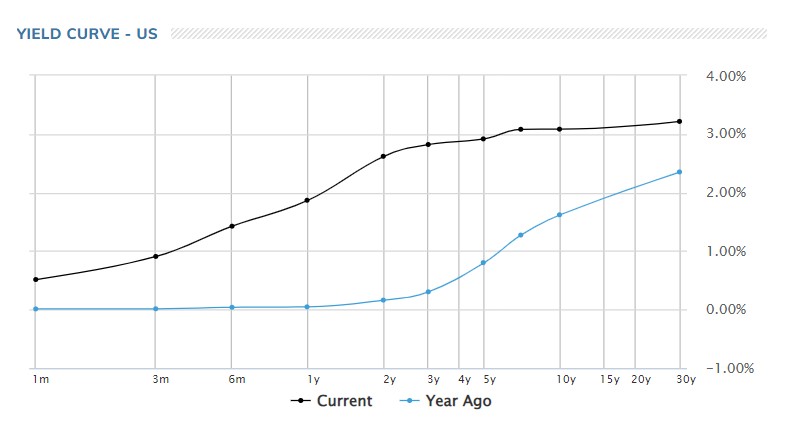

收益率曲线趋陡,10Y与2Y差值扩大

“单论美债收益率而言,我们可能正接近峰值。”Vanguard固定收益高级投资主管John Madziyire表示。“由于波动性如此之高,收益率仍有可能走高,但我们可能正接近收益率近期高点,并且一些买家将开始更有兴趣在此价位水平进行买入操作。”他表示。

多数金融工具的基准——10年期美债收益率周一创下3.205%的阶段性新高,上一次达到该水平是在2018年11月。如果向上突破3.26%,将达到2011年的高水平。

Reynolds Strategy首席市场策略师Brian Reynolds指出,2018年和2011年的高水平是美债收益率历史上两大高度情绪化事件作用的结果,2018年投资者担心美联储将无限期收紧货币政策,而2011年是美国政府失去AAA主权信用评级的一年。

目前的10年期美债收益率已经超出市场普遍预期。路透最新调查数据显示,固定收益专家预计10年期美债收益率一年内将升至2.60%。该调查时间为3月29日至4月5日,仅仅过去2个月不到美债收益率已经大幅超出预期。

但是,由于市场担心利率上升,全球新冠疫情有卷土重来之势,以及全球经济可能陷入困境, 10年期美债收益率在当地时间5月9日一度达到3.2%,同时美股出现暴跌行情。本周在避险属性提振之下,10年期美债收益率重新回到了3%左右水平。

CAPTRUST首席投资官Mike Vogelzang表示:“利率上行的势头似乎有所放缓。"他还指出,2年期美债价格相对稳定,其价格似乎已大幅消化美联储今年的加息计划。

美联储主席鲍威尔上周曾表示,政策决策者有可能在6月和7月的政策会议上批准加息50个基点。

对货币政策变化尤为敏感的2年期美债收益率自上周美联储加息以来已小幅走低,10年期与2年期美债收益率之间的差值曲线也已大幅趋陡,从美联储加息前的18.9个基点升至周一的44个基点。2年期与10年期美债收益率在3月底和4月曾出现短暂倒挂,向投资者发出经济衰退可能随之而来的警告信号。

“一个月前,这条曲线相当平坦,现在已经越来越陡了。总体而言,曲线越陡峭是市场健康的表现。”摩根士丹利全球固定收益部门联席主管兼首席投资官Eric Stein表示。

债市通胀预期下滑

“收益率停止继续上升的条件已经开始具备。” Eric Stein表示,他还指出金融环境正趋于收紧,以及美国通胀保值债券基准下的市场通胀预期下降。

反映债券交易市场对未来通胀预期的重要指标——10年期盈亏平衡通胀率已大幅下降,目前已降至2.65%水平。该指标在本周一降至2.79%,较上月曾触及的3.14%(至少是2004年9月以来的最高值)进一步回落。

Wealth Consulting Group首席执行官Jimmy Lee表示,如果未来两个月10年期美债收益率达到3.5%,市场对于10年期美债的购买需求可能会增加。Jimmy Lee补充道:“痛苦可能还没有结束,但我感觉我们离成功越来越近了。”“现在以及在这两次加息之后,我认为会有一些潜在买入力量。我认为,一些基金经理看到了他们很久没有看到的美债价格。”

但CAPTRUST 首席投资官 Vogelzang则表示,市场上没有迹象显示收益率已触及上限并即将回落,并强调美联储预计将于下月开始的缩表进程,可能会进一步增加抛售压力。Vogelzang表示:“可能发生的结果太多了,这些可能会让你陷入困境。”

可能还得看CPI数据的“脸色”

将于今晚公布的美国CPI数据将成为万众瞩目的焦点。简单来说, 如果通胀率继续超预期加速上行,市场对于通胀的预期可能将抬升,届时市场将向美联储施压,施压的手段大概率是抛售美债,再度提高美债收益率,迫使美联储大幅度加息控制通胀,

而价格压力消退则表明美联储维持正常加息步伐,以及到2022年底维持2.50-3.00%范围内这一中性利率可能就足够了,美债收益率或难以再维持上行趋势,美股行情或迎实质性反转。

扫码下载智通APP

扫码下载智通APP