外资龙头当道,齿轮专精特新企业丰立智能借IPO“逆袭”?

作为机械装备的重要基础件,齿轮及相关产品广泛应用于工业装备制造的各个领域,在国民经济中扮演着重要的角色。由于齿轮行业发展状况与国民经济周期保持基本一致,当前整个行业已从高速发展期过渡到平稳发展期。

公开数据显示,2010-2020年我国齿轮行业市场规模由1450亿元增加至2819亿元,与此同时行业增速亦降至个位数。

在行业不断向前发展的过程中,亦涌现了一批颇具影响力的公司。智通财经APP注意到,创业板上市委员会不日将审议浙江丰立智能科技股份有限公司(以下简称“丰立智能”)的首发申请。据了解,丰立智能主要从事小模数齿轮、齿轮箱以及相关精密机械件等产品研发、生产与销售,产品包括钢齿轮、齿轮箱及零部件、精密机械件、粉末冶金制品以及气动工具等产品。

值丰立智能冲刺创业板之际,公司的基本面究竟如何?后续,该标的又是否值得投资者长期跟踪呢?

营收加速增长,毛利率持续承压

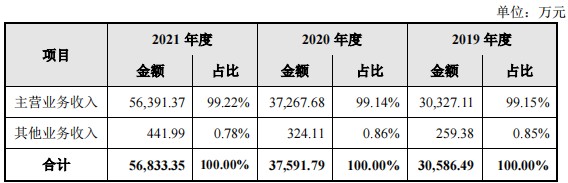

就收入表现来看,2019-2021年丰立智能实现收入3.06亿元、3.76亿元、5.68亿元,呈加速增长的态势。拆分收入来源来看,上述期内公司的收入主要来源于主营业务,主营业务占总的收入比重均高于99%。

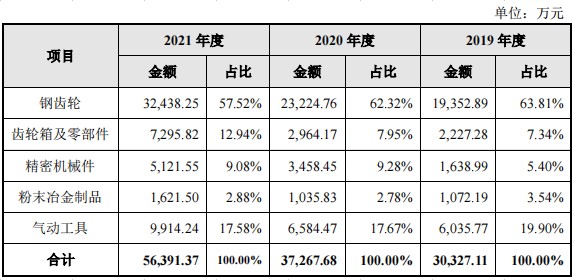

按业务类型划分,丰立智能的主营业务具体包括了钢齿轮、齿轮箱及零部件、精密机械件、粉末冶金制品和气动工具五大类。其中,钢齿轮为公司的支柱业务,期内实现收入1.94亿元、2.32亿元、3.24亿元,占比分别为63.81%、62.32%、57.52%。

同期,公司的其余业务收入规模均有不同程度的增长。譬如,齿轮箱及零部件收入由2019年的2227.28万元增至2021年的7295.82万元,占比由7.34%升至12.94%;精密机械件收入由1638.99万元增至5121.55万元,占比由5.4%提高至9.08%;粉末冶金制品收入由1072.19万元增至1621.5万元,占比由3.54%收缩至2.88%;气动工具收入由6035.77万元增至9914.24万元,占比则由19.9%收窄至17.58%。

对照上述几组数据,可见钢齿轮业务贡献了报告期内丰立智能业绩增长的最大增量,据悉该业务规模持续扩大主要得益于近年来电动工具的市场需求增长,进而带动了公司产品需求的增长。

此外,报告期内丰立智能的齿轮箱及零部件业务和精密机械件业务开拓情况较好,亦为公司增收起到了正面影响。

值得一提的是,作为钢齿轮产业链下游延伸,公司齿轮箱业务客户与钢齿轮客户重叠度较高,未来该业务将是丰立智能重点发展方向及重要的营收增长点。

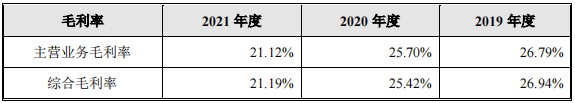

尽管收入表现强势,但相比较而言丰立智能的盈利情况则差强人意。报告期内,公司的归母净利润分别为6243.26万元、4801.99万元、6079.26万元,呈波动变化趋势。与此同时,公司的综合毛利率分别为26.94%、25.42%、21.19%,呈逐年下滑态势。

据招股书披露,2021年丰立智能的综合毛利率同比大幅下滑,主要原因系当期公司原材料采购成本上升,导致公司第一大业务钢齿轮毛利率有所下降。数据显示,2021年公司原材料钢齿轮毛坯及齿坯的单价为2.22元/件,较上一年度增长20.65%。

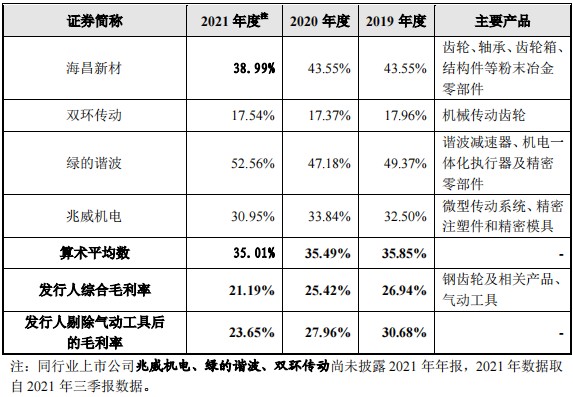

横向对比同行,丰立智能的毛利率亦处于明显弱势。期内,同行业可比公司的平均毛利率约为35.85%、35.49%、35.01%,可见各阶段数据均远高于丰立智能。

抱紧大客户大腿,产能遭遇瓶颈

业绩表现喜忧参半,而展望后市,丰立智能的看点又在于哪里呢?

回到行业视角,由于齿轮及齿轮产品是机械装备的重要基础件,全球巨大的装备市场持续推动对齿轮产品的需求,这造就了巨大的齿轮市场。而就竞争格局来看,美国、德国和日本相关企业处于行业领先地位,其次是意大利、英国和法国等欧洲国家。而中国目前虽然在产销规模上位居前列,但技术与性能却与欧美、日本等国家差距甚远。

就国内而言,当前外资龙头企业在中高端下游应用市场占有率较高,而国内企业则根据自身特点和优势专注于细分应用领域。根据中国机械通用零部件工业协会提供的数据显示,截至2020年末,我国齿轮行业规模以上企业(年产值超过5000万元)共计804家,其中年产值超过1亿元的企业约为100多家。

另据上述协会会员提供的数据和行业专家的访谈,2018年至 2020年度发行人小模数齿轮的销量产值在协会统计的56家生产厂家中均排在第2名,在行业内具有领先优势。在电动工具用齿轮领域内,发行人市场规模名列前茅,具有一定的市场份额。

除了市场规模具备一定优势外,丰立智能的客户资源亦较为出色。根据招股书显示,目前公司已与博世集团、史丹利百得、牧田、创科实业等国际电动工具制造龙头企业建立了长期稳定的业务合作关系。

不过,需要指出的是,虽然深度捆绑了制造业企业里的龙头企业,但伴随而来的则是丰立智能客户较为集中的问题。数据显示,2019-2021年公司向前五大客户的销售额占当期营业收入的比例分别为68.05%、64.3%、64.41%,其中第一大客户博世集团的销售占比分别为25.9%、22.45%、25.49%。

尽管丰立智能的主要客户多为国际知名企业,但未来倘使该类客户采购策略生变,则或将对公司的业绩形成较大影响。

除业绩较为依赖大客户外,近年来丰立智能的产能亦遭遇瓶颈。招股书显示,至2021年,公司的钢齿轮(锥齿轮)、钢齿轮(圆柱齿轮)、粉末冶金制品的产能利用率分别为114.96%、105.22%、103.64%,均刷新近年来高位,且都已触及瓶颈。

而以此次冲刺创业板为契机,丰立智能计划将部分资金用于“小模数精密齿轮及精密机械件扩产项目”和“齿轮箱升级及改造项目”,前者达产后,预计将新增年产小模数锥齿轮300万件,圆柱齿轮1000万件,精密机械件1000万件;后者达产后,预计将新增电动工具减速器产能205万件,精密谐波减速器产能3.5万件。

假使未来丰立智能如愿上市,公司有望化解产能瓶颈。但诚如前文所述,当前行业参与者众,且外资品牌综合竞争力较丰立智能这类本土企业有明显优势,公司想要突围并不容易;同时,考虑到自去年来上游各类原材料价格大多有所上行,在此背景下,盈利能力本有承压的丰立智能恐怕将继续面对不小的挑战。

扫码下载智通APP

扫码下载智通APP