历史上美元、美债收益率飙涨时,美股也像现在这般狼狈?

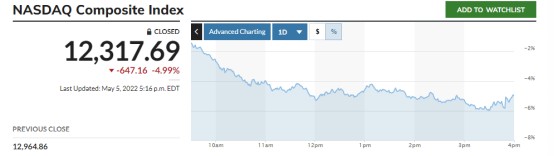

智通财经APP观察到,昨晚美股经历2020年熔断以来的最大日跌幅,完全逆转了周三晚间美联储5月议息会议后的涨幅。美国三大股指昨日大幅低开,且开盘后一路下滑,截至收盘,道指与标普500指数回撤超3%,纳指回撤4.99%,盘中一度回撤超过5%。

此次罕见的美股暴跌行情堪称新冠疫情后的首次“大逃杀”,对于美股投资者而言,昨夜甚至可以说是腥风血雨的一晚。

面对此情此景,也不乏一些心态甚好的投资者,甚至戏谑道:“没什么必要大惊小怪的,又不是没见过世面,离上次美股熔断才过去仅仅两年而已。”

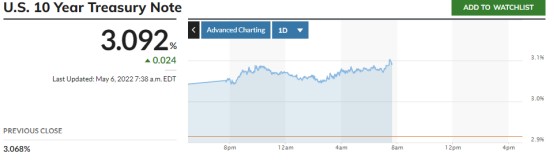

美国债市也面临抛售重压,10年期美债收益率从昨日的低点2.93%一度拉升17基点至3.1%上方,创下自2018年11月以来新高,截至昨日收盘收至3.068%。今日美债市场开盘后,收益率延续昨日趋势,10年期美债收益率一度飙升至3.103%。

然而,美元多头们看到的却是另一番“盛世”景象。今年以来,美元指数屡创新高,昨日已创下自2002年12以来新高,今日美元指数一度站上104关口继续创新高,延续今年以来的强势表现,美元多头们的狂欢可能远未结束。

来源:富途

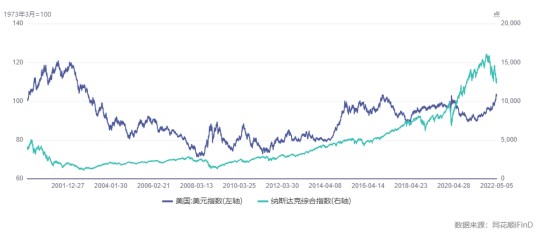

通常来说,10年期美债收益率与美元指数,任意一者走高,都会对美股造成压制。虽然近期10年期美债收益率与美元指数几乎同时走强,但从20多年来的历史数据来看,两者多数的强势期并不完全一致,基本呈“你强我弱”以及“你弱我强”的态势。那么在10年期美债收益率与美元各自的强势期间,美股整体表现如何呢?

以史为鉴,10Y美债收益率重新站上3%后,美股顶得住吗?

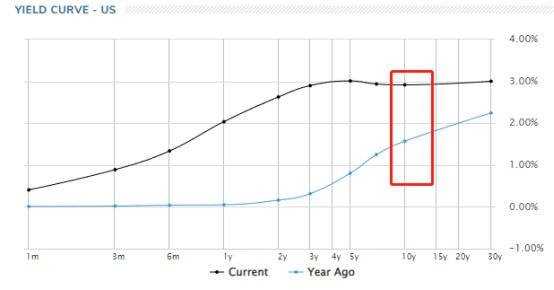

从历史数据来看,10年期美债收益率很少有机会冲上3%,毕竟美债市场在近期收益率持续攀升前,曾经历长达40年的牛市(美债价格与美债收益率趋势相反)。需要注意的是,本文的3%定义为从该水平线以下再次升至3%。离我们最近的一次升至3%发生2018年,再往前就是2010年以及2009年次贷危机之后。在2008年11月之前10年期美债收益率一直保持在高于3%位置,不具备对比意义。

从整体趋势来看,标普500指数近14年来可以说无惧10年期美债收益率波动,走出了长牛行情。

分阶段来看,在2009年4月,10年期美债收益率从2.9%左右站稳3%以上,直至2010年6月降至3%以下。但在上述时间段,标普500指数呈震荡上行趋势,涨幅达到25%。

经过一段时间下滑,在2010年12月,10年期美债收益率再度站上3%上方,直至2011年7月下滑至3%以下。在上述时间段,标普500指数震荡不断,但趋势呈震荡上行,最终此阶段仍以6%中个位数幅度收涨,但该指数在此之后的一周的周跌幅超13%。在2013年年末10年期美债收益率曾小幅触及3%,但之后并未继续上升,2014年年初标普500小幅走弱,于2月重回2013年年末水平。

在近期“破3”之前,离我们最近的一次10Y美债收益率重新站上3%发生在2018年,2018年5月触及3%,此后下滑至3%下方,于9月重新站稳3%上方,直至2018年12月初完全下滑至3%以下。在上述7个多月的时间段内,标普500整体趋势呈小幅下滑,其间震荡不断,此时间段的最终跌幅仅超1%,但此时间段内最高点到2018年12月初的跌幅超过7%,整个12月的跌幅超过9%。

从历史数据来看,美股基准指数——标普500指数在10Y美债收益率站稳3%后,震荡趋势可以说是板上钉钉,但前两次均以涨势收尾,最后一次虽然期间内涨幅仅超1%,但标普500指数在期间内高点到低点的跌幅却相当大。

从整体趋势来看,以科技股为主的纳指近14年来同样无惧10年期美债收益率波动,也走出了长牛行情。在10年期美债收益率从从2.9%左右站稳3%以上期间,纳指同样呈震荡趋势,阶段表现与标普500总体上类似,但2018年美债收益率突破3%期间,波动幅度较标普500稍陡。

以史为鉴,美元强势期美股怎么走?

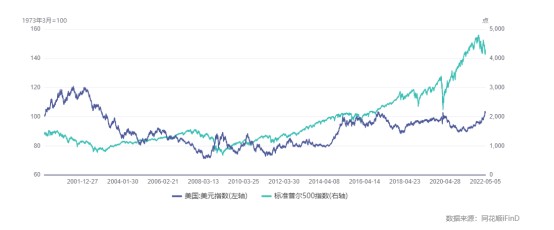

说完近期“称王”的美债收益率,再来看看今年以来持续强势的美元。从历史数据来看,在美元强势期间,标普500指数与美元指数的走势并不完全一致,两者强弱交替,但期间波动性仍然必不可少。从2000年12月-2002年1月美元“牛市”期间,美元指数涨幅接近10%,但在此期间标普500指数跌幅超15%。

在2011年5月到2017 年1月初,长达近6年的美元“长牛”期间,美元指数涨幅超41%,然而在此期间标普500指数涨幅却高达惊人的66%。2017年1月初创下的美元指数103.820点位为今日104新高之前的历史高点。

在2018年2月到2020年3月,也就是美国新冠疫情彻底爆发前夕,美元走出长达2年的“小牛市”,此期间美元指数涨幅达15%,在此期间标普500指数跌幅超18%。需要注意的是,在此期间的回撤几乎全部来自于2020年3月美股熔断期间,如果排除熔断时期则标普500在这两年间涨幅高达22%。

最近一次的美元牛市,则是从2021年1月持续至今,在此期间美元指数涨幅超15%,同期标普500指数同样不甘示弱,涨幅达到11%,并且于2022年1月创下历史新记录。

以科技股为主的纳指同样呈震荡趋势,与美元指数走势相对照,阶段表现与标普500总体上类似,但波动幅度仍较标普500稍陡,即涨幅相对较大,跌幅也相对较大。

震荡调整或成主基调

以史为鉴,纳指与标普500长期走势均无惧美元与美债收益率这两大“巨石”的压制力,走出了各自的长牛行情。但通过历史数据对比,我们可以发现,两大指数这一路长牛其实并不轻松,其中需经历不少曲折,股市的波动性这一本性被体现得淋漓尽致。

美股的长牛趋势能否延续下去,可能还得看美国经济以及全球经济的韧性。就目前来看,美股面临的最大不利因素无疑是通胀高企叠加美联储大幅加息控制通胀的预期,使得美国经济未来或面临滞涨乃至经济衰退局面。

另外,美国近期公布的最新就业、金融及新冠确诊病例等数据,均使得市场对美国经济增长的预期愈发悲观。美国就业市场依然紧张,劳动力成本飙升。美国30年期抵押贷款利率跃升至 5.27%,创2009年以来新高,较高的借贷成本着实吓跑了一些房地产投资者,一些经济学家预计美国房价涨幅即将放缓。疫情方面,截至5月4日,美国新冠疫情导致死亡人数超百万,一些地区新增确诊病例近日再次出现明显上升。

因此,如今美股面临多重压力,震荡调整局面只会愈发猛烈。不少分析人士认为,在多重不利因素影响之下,美股投资者需要做好迎接一波又一波调整的心理准备。

扫码下载智通APP

扫码下载智通APP