天誉置业(00059)股价跳水大跌超80%:百亿债务缠身,业绩“大变脸”

大起大落,港股好不痛快。

4月22日,百亿房企天誉置业(00059)午后股价大幅跳水,盘中最低跌82.29%至0.084港元,随后紧急停牌。

这是一幕似曾相识的场景。就在今年2月,一家闽系房企午后开盘直线跳水,跌幅达81.4%;另一家房企盘中亦闪崩超80%。去年9月,另外两家房企也遭遇闪崩,一家盘中暴跌90%,另一家一日跌超50%。

纵观各房企股价突然大跌的原因,均是因为市场爆出利空消息,房企短期债务缠身,面临较大资金压力。

五一假期一过,5月3日,天誉置业出现“绝地反弹”,股价大涨89.41%,但较闪崩前4月21日的收盘价仍下跌66.46%。

老牌粤系房企缘何忽现闪崩?这还要从天誉置业2021年的业绩说起。

净亏超2亿,业绩“大变脸”

天誉置业成立于1993年,于2006年登陆港股,主要业务为物业发展、物业投资、物业管理及商业营运。公司旗下物业包括住宅及商业物业、办公室、服务式公寓及酒店等。

近几年来,天誉置业的业绩一直稳中向好,营收净利逐年增长。2017年-2020年,其分别实现营业收入48.81亿元、61.92亿元、65.91亿元以及77.02亿元,同期归母净利润为5.5亿元、7.51亿元、7.92亿元以及9.51亿元。

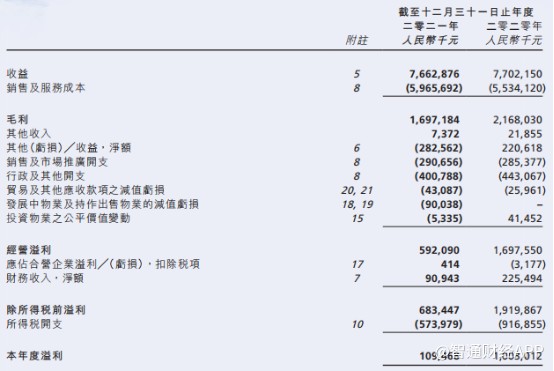

但就在2021年,天誉置业的业绩却出现了“大变脸”。公司发布的2021财年年报中称,公司在2021年实现营业收入76.63亿元,同比下降0.51%;毛利润为16.97亿元,同比下降21.73%;归属母公司净利润同比止盈转亏,净亏损2.84亿元,基本每股收益为-0.04元。

除了业绩转亏之外,更令人担心的则是公司的巨额债务。

财务指标显示,2019-2021年,公司经营现金流缺口由3.39亿元扩大至14.63亿元。公司净资产收益率(ROE)在2021年也出现大幅下滑,从2020年的24.11%跌至-6.63%。

在天誉置业复牌的公告中,公司公布称,截止2021年12月31日,天誉置业总有息负债为114.76亿元,其中余斌通过担保向天誉置业提供财务资助,其担保金额为27.73亿元。

值得一提的是,就在此次股价暴跌前一周,天誉置业的机构评级展望被调为“负面”。据报道,因天誉置业选择停止参与评级,惠誉没有足够的信息维持相关评级,因此天誉“B-”长期外币发行人违约评级,展望“负面”,并撤销其“B-”高级无抵押评级和未偿债券评级,以及“RR4”回收率评级。

公司核数师(普华永道)意见报告显示,天誉置业持续经营存在重大不确定性。公司应于12个月内偿还的短期银行及其他借款为人民币67.77亿元(其中包括 贵集团发行的部分海外债合计人民币33.06亿元),现金及现金等价物为人民币13.31亿元以及受限资金人民币28.8亿元,合计约42.1亿元。

豪宅+旧改,重点布局大湾区

从营收结构来看,天誉置业的主要业务包括物业销售、物业管理服务、投资物业租金以及商业运营。其中,物业销售贡献营收74.84亿港元,占营收比重为97.66%,而其他业务占比不足3%。

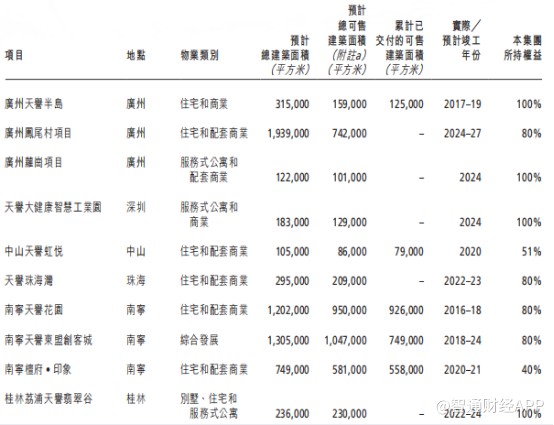

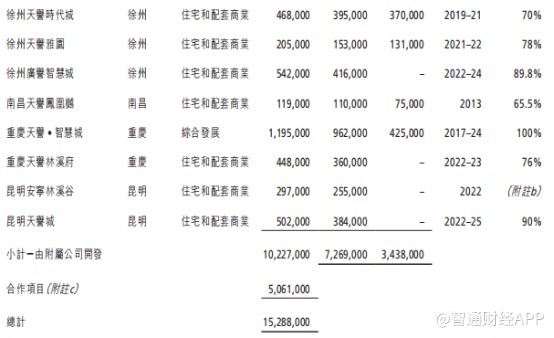

截至2021年12月31日,天誉置业项目组合与潜在土地储备总建筑面积为3300万平方米,主要位于粤港澳大湾区广州、深圳、中山、珠海、惠州,华南地区南宁及桂林、华东地区徐州及南昌,以及中国西南地区重庆、昆明及贵州。

赴港上市16年来,天誉置业也做出过不少令人眼前一亮的项目。

其中,位于广州的一线江景豪宅项目“海珠天誉半岛”,一度深受业界关注,被成为“最接近广州人文氛围的豪宅”。该项目于2011年开始开发,2015年元旦以均价4万元/平方米开盘,截止目前仍有4套复式(面积为820-1080㎡)在售,毛坯报价18万元/平方米,精装修报价25万元/平方米。

不过,2019年,有媒体爆料出天誉半岛花园的多个房子陆续出现墙体渗水、钢化玻璃自爆等质量问题,业主们多次向开发商和物业公司反映都并未解决问题,并且当初开发商所宣传的室内恒温游泳池不仅没有开放,也未出现在调整后的规划图纸上,或有“虚假广告”之嫌。

黄埔区九佛街凤尾村旧改项目则是天誉置业旗下的另一个重要项目。项目建新范围用地面积约49公顷,改造后总建筑面积约158万平方米。该项目计划被打造为住宅、商业、休闲集一体的项目,建设300米超高层综合体,作为生物医药价值创新园园区的唯一配套住宅项目,解决生物医药价值创新园产业园区中人才的生活需求。

不过,该项目预计竣工年份为2024-2027年,可谓远水解不了近渴,短期内还无法为天誉置业贡献收入。

房地产市场“至暗时刻”或已过去

2021年,中国房企迎来了久违的“寒冬”。

上半年,随着监管部门提出“房住不炒”的调控目标、以“三条红线”为标准收紧房企融资,业内房企洗牌加速,多家高杠杆房企业绩暴雷,出现违约危机。

下半年,监管层多次释放维稳信号,政策基调趋于温和,但大环境依旧承压,房地产行业尾部房企风险集中出清仍将持续。

2021年全年,房地产板块企业综合营收放缓、毛利率下行、减值损失占比大增。据克而瑞公布的数据显示,纵观TOP200房企的整体表现,4成房企累计业绩同比降低,全年销售目标完成率平均值为 88%,与往年房企平均超100%完成销售目标的情况相差甚远。

据中指研究院统计数据显示,2021年,百强房企平均销售增速仅为4.2%,远低于2018年40%左右的水平。在头部房企业绩下滑的同时,一些处于中上游的房企却凭借着深耕重点城市而保持了稳健的增速;民营房企“节衣缩食”的同时,许多央企、国企以及地方城投公司则凭借着雄厚的资金在拿地上表现更加活跃,有望迎来新一轮业绩增长。

房地产市场的风声鹤唳同样影响到了上市房企在资本市场的股价表现。

全年A股地产股中,65只地产个股上涨,73只地产个股下跌,中位数跌幅4.55%;港股地产股中,93只地产行业个股上涨,198只地产行业个股下跌,70只个股跌幅超20%,中位数为-8.50%。

进入2022年,房地产政策暖风缓吹,房企融资政策从全面收紧转向边际放松,多城陆续出台限跌、降低房地产交易税费、购房补贴等政策,给行业带来了一丝解冻的预兆。

未来,房地产行业的“高负债、高杠杆、高周转”开发经营模式将成为过去,轻资产模式、多元化布局将成为行业热点。在房企降杠杆的同时,为寻找新的增长驱动力,城市更新、长租房、社区商业等多个赛道有望迎来房企发力。

在稳增长的背景下,房地产行业后续将迎来较多利好政策,市场板块亦或将触底反弹。积极进行多元化布局、现金流较为稳健的优质房企值得进行更多关注。

扫码下载智通APP

扫码下载智通APP