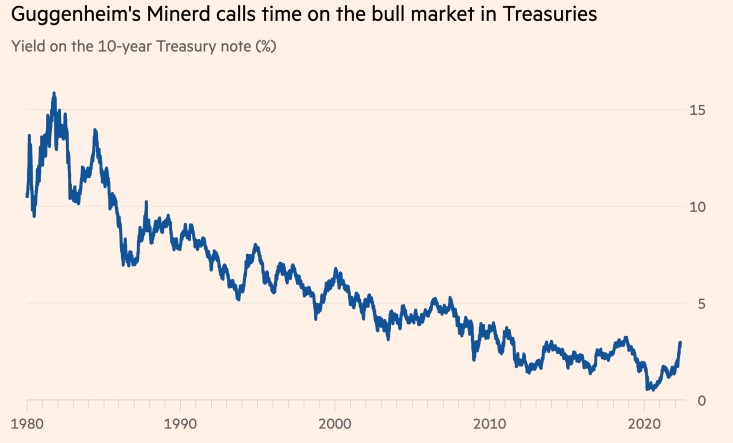

古根海姆CIO:美债40年牛市终结 衰退不可避免且美股或发生“金融事故”

古根海姆首席投资官Scott Minerd表示,美国国债的长期牛市已经结束,他警告称,随着美联储收紧货币政策以对抗通胀,美债收益率或开启“长达一代人”上涨周期。

Minerd发表上述言论之前,作为全球金融体系支柱的23万亿美元美国国债市场,因美联储官员的强硬言论而出现大规模抛售。本周,10年期美债收益率自2018年以来首次达到3%,自2021年底以来增长了一倍多。

Minerd在一次采访中表示:“我不得不认输。债券的长期牛市已经结束。”Minerd在古根海姆帮助管理着3250亿美元的资产。

对Minerd来说,这标志着一个急剧的转变。一年前,他曾预计美国的基准利率将下降,甚至可能变为负值。就在今年3月,他告诉媒体,他认为利率在他预计的“峰值”附近触顶。

Minerd周二表示,他预计利率不会立即“飙升”,在再次加息之前,利率可能会“减速”。他现在担心的是,美联储将继续加息,而不是让市场环境决定放贷条件,这将把美国经济推入衰退。

他称:“我没有遵循一个合理的政策……我们已经决定加息并缩减资产负债表,这样美联储就会有通胀可信度。但我担心的是,随着我们的债务到期,我们看到通胀开始放缓,美联储将……不知道中性利率在哪里,我们最终会发生碰撞。”

中性利率指的是一个理想的终端利率水平,在这个水平上,既能遏制通胀,又能让美国保持充分就业。

智通财经了解到,Minerd警告称,政策制定者不可能知道市场条件已经有多紧张。随着美国财务状况指标恢复到疫情前的水平,企业融资变得更加困难。美联储收紧政策可能“引发金融事故”,他指出,规模达46万亿美元的美国股市出现抛售是发生这种情况的“可能地点”。

他表示:“我们从未在不引发衰退的情况下将通胀率降低2.5%以上。我不认为他们正在为软着陆做准备,衰退是不可避免的,一些欧洲国家也在‘滑向’衰退。”

今年有一段短暂的时间,对政策更敏感的2年期美债收益率超过了10年期美债收益率——即收益率曲线出现倒挂,在经济衰退时期美债利率也相对较低,而10年期美债收益率是预示衰退即将到来的最广泛和可靠的指标之一。这表明,投资者认为,货币政策收紧的速度将超过美国经济的承受能力,并在未来两年的某个时候使美国陷入衰退。

债券牛市的结束将对其他市场产生重大影响。美债收益率的上升提高了企业的借贷成本,也推高了抵押贷款利率。美国股市在2021年升至创新高水平是建立在低利率的基础上的,收益率飙升已开始影响美股的表现。

扫码下载智通APP

扫码下载智通APP