今晚注定不平凡!重归线下的巴菲特股东大会有哪些看点?

当地时间4月30日至5月1日,“股神”巴菲特的伯克希尔·哈撒韦公司(BRK.A.US)2022年年度股东大会将在美国内布拉斯加州的奥马哈市举办,这是时隔两年之后再次回归线下。

届时,92岁的巴菲特和98岁的芒格再度搭档亮相,伯克希尔高管——格雷格·阿贝尔(Greg Abel)、阿吉特·贾恩(Ajit Jain)也将一道出席。

今年来,通胀持续高企,美联储开始收紧货币政策,叠加俄乌冲突带来的冲击,全球市场震荡不断,投资者们迫不及待想从这“投资界春晚”中找到些投资方向。因此,智通财经整理了以下关于巴菲特股东大会中值得关注的几大看点:

巴菲特对美国经济信心仍存?

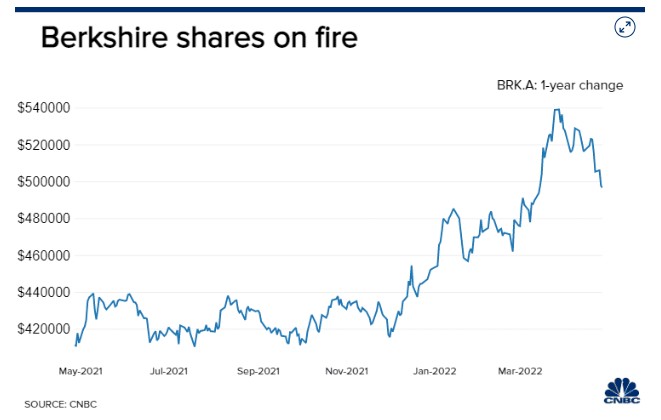

伯克希尔的股价在动荡的市场中一路飙升,伯克希尔的股价更是在上月首次突破50万美元。据悉,该股今年迄今上涨10%以上,而标普500指数则下跌了10%。

图1

两年前,疫情席卷全球,资本市场风声鹤唳,巴菲特在股东大会上表达了对美国经济的信心。他当时表示,绝不做空美国。而如今,美国经济面临着新一轮考验。美国一季度国内生产总值(GDP)意外下滑1.4%,为2020年二季度以来首次出现萎缩,有关美国经济衰退的担忧再次成为焦点。

再加上供应链瓶颈和乌克兰局势持续推高物价压力,使得美联储计划通过更为激进的手段打压通胀,这也加大了经济硬着陆的风险。高盛称,美联储想在不引发衰退的情况下遏制通货膨胀难度非常大,预计美国经济今明两年间衰退的几率为35%。

帝国金融研究公司首席执行官Whitney Tilson表示,在如今的宏观环境下,很多人的投资组合都受到了打击,而伯克希尔的表现却非常出色。人们在一个非常奇怪的市场中寻求智慧和指导,这个市场里正在进行一场冲突,通胀正在肆虐。

这一次“股神”巴菲特将如何看待美国经济前景,是否会继续坚定看好美股未来将成为一大看点。

巴菲特今年以来几次大手笔投资有何动机?

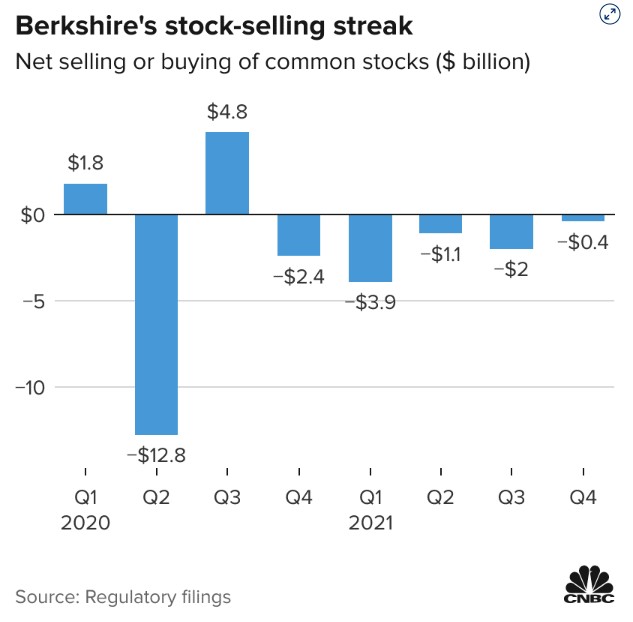

今年以来伯克希尔出现了至少三次较大手笔的投资,在此之前,巴菲特在过去5个季度一直是股票的净卖家。

图2

据悉,当地时间4月6日,伯克希尔向美国证券交易委员会(SEC)提交的文件显示,4月4日至4月6日期间,巴菲特以3.99亿美元的总价买入惠普公司(HPQ.US)1113.36万股,斥资约合25.34亿元人民币,买入价格为34.88美元/股至36.43美元/股。

至此,伯克希尔持有惠普近1.21亿股,相当于惠普公司股份的11.4%。按照惠普公司4月6日的收盘价34.91美元计算,这些股份价值约42亿美元。晨星(Morningstar)分析师卡什(Mark Cash)表示,惠普对伯克希尔的吸引力在于,他们正在通过股票回购和更高的股息积极地将资本返还给股东。“在科技领域,惠普可以被视为一种价值投资。”

这已是伯克希尔近1个多月来的第三笔大额交易。

3月1日至3月16日,在全球油价大幅上涨的背景下,巴菲特共斥资56.14亿美元(约合人民币356亿元),合计购入1.63亿股西方石油公司股份,持股比例已经上升至14.6%。

3月21日,巴菲特宣布以116亿美元现金收购保险公司Alleghany,这一举动扩大了伯克希尔旗下包括Geico、General Re在内的保险公司组合。CFRA Research分析师Cathy Seifert表示,并购交易应该不会出现意外,巴菲特对阿勒加尼和布兰登很熟悉。该分析师表示:“阿勒加尼将是一个积极的补充。就其商业模式和文化而言,这非常适合。”

这些操作背后是否都是巴菲特的手笔?背后的理由是什么?释放了怎样的信号?我们期待能在股东大会上获得更多的信息。

巴菲特未来投资计划是什么?

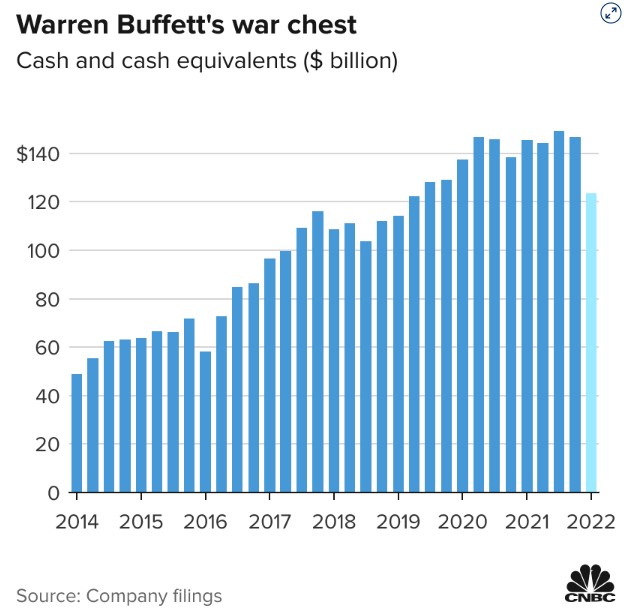

在今年2月的致股东信中,伯克希尔2021年底的现金储备约为1467.2亿美元,其中1200亿美元以美国国债的形式持有,全部在一年之内到期。当时巴菲特解释说,他和芒格在曾经是他们标志性的大型收购尝试中,几乎没有发现什么能“激发”他们的兴趣。相反,两人发现,回购股票是目前配置现金的最佳方式。

图3

但伯克希尔随后在资本市场上掀起的交易浪潮,却不禁令外界稍感意外。不过伯克希尔最近的投资只对其1,400亿美元的资金产生了很小的影响,这让关注巴菲特的人士怀疑,一项重大投资是否即将到来。

伯克希尔股东Kass表示,近期因美联储预期收紧货币政策而导致股市下跌,可能会在近期为巴菲特提供更多有吸引力的机会。不过,巴菲特反复提及的“大象级”交易机会还至今难寻。据了解,自2016年斥资321亿美元收购飞机和工业零件制造商Precision Castparts以来,巴菲特已经6年没有进行“大象级”交易。

有分析认为,巴菲特面临来自寻求快速进行收购交易的私募股权和其它基金的空前竞争,而它们给出的收购价往往高于巴菲特愿意支付的价格。巴菲特表示,由于找不到符合伯克希尔持仓标准的公司(或部分股权),因此伯克希尔目前的现金持仓依然处于超高水平。

巴菲特在今年早些时候的股东信中表示,伯克希尔在过去两年中花费了517亿美元用于回购股票,“有时,当其他途径没有什么吸引力时,回购对伯克希尔股东来说具有积极意义。”

不过,有数据显示,伯克希尔股票回购放缓已经开始了。伯克希尔去年第四季度花费了69亿美元回购股票,低于第三季度的76亿美元。巴菲特的年度信件显示,截至2月23日,该公司回购了12亿美元的股票。

这是否更加大了巴菲特将在未来进行“大象级”交易的可能性?

不过,马里兰大学金融学教授、伯克希尔股东David Kass表示,人们可能预计回购会放缓,仅仅是因为伯克希尔的股价上涨了,巴菲特只会在他认为股票的内在价值有足够折扣的情况下回购股票。

据悉,伯克希尔在过去一年中表现出众的一个重要推动力是其积极的回购股票。该公司去年回购了价值270亿美元的股票,创历史新高。

巴菲特何时退休?

上周美国最大的公共养老基金加州公务员退休基金提交的一份监管文件引发了媒体关注,该机构将在本次股东大会上投票支持一项股东提案,计划罢免巴菲特的伯克希尔董事长职位,但仍将让他继续担任CEO。提案称,如果一个人同时担任CEO和董事长,那么这两个职位的角色就将“大大削弱”。

伯克希尔董事会明确表示,反对解除巴菲特董事长职位这一提议,表示“只要巴菲特担任伯克希尔的CEO,他就应该继续担任董事长职务”。外界普遍认为,提案将会被压倒性优势否决。因为除了有董事会的支持,巴菲特持有伯克希尔约16%的股份,同时控制着32%的投票权。

同时,在近期的访谈中,巴菲特依然保持着矍铄的精神状态,称自己不能再健康了,比起98岁的芒格来说还是个孩子。对于继承人的问题,巴菲特表示自己已经选定了继承人,而这位继承人指的正是格雷格·阿贝尔,但他的继承人还没有准备好,自己还在“加班”工作,暂时没有卸任的打算。那么,本次股东大会上,巴菲特是否会宣布“交棒”?

据悉,阿贝尔目前担任伯克希尔·哈撒韦能源公司的CEO和董事长,负责管理各类能源业务,该公司的员工总数超过23800人,2020年的营收超过209亿美元。阿贝尔还在卡夫亨氏(KHC.US)食品公司(伯克希尔持股)、保险公司AEGIS和曲棍球加拿大基金会等公司或机构担任董事会成员。

扫码下载智通APP

扫码下载智通APP