锂电铜箔行业扩产忙,德福科技拟募资12亿扩产补流

近年来,受全球锂离子电池市场规模快速增长带动,锂电铜箔需求保持着稳步增长的趋势。据高工产研锂电研究所(GGII)调研统计,2021年全球锂电铜箔出货量达38.3万吨,同比增长70.2%。

在市场需求不断增长的带动下,行业投资热潮高涨,铜冠铜箔(301217.SZ)、中一科技(301150.SZ)先后登上创业板。

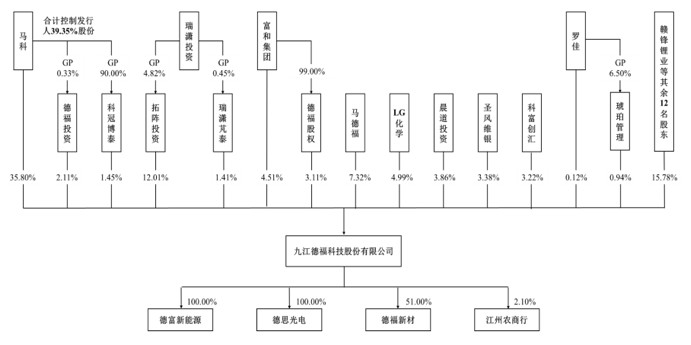

近日,九江德福科技股份有限公司(以下简称“德福科技”)提交了招股书拟创业板上市,并于2022年4月21日,完成财务资料更新,深交所已恢复其发行上市审核,目前状态变更为“已问询”。国泰君安证券为其保荐机构,拟募12亿元。

据智通财经APP了解,公司业务可追溯至成立于1985年的九江电子材料厂。作为国内经营历史最悠久的内资电解铜箔企业之一,德福科技不但获得了LG化学、赣锋锂业、万向一二三、盛屯矿业等知名企业的青睐,还引入了拓阵投资、晨道投资、红道投资等这样的私募基金。

值得一提的是,2021年5月,韩国锂电池制造企业LG化学以16.76元/股价格认购公司增发的1366.35万股股份。截至2021年底止,LG化学持有德福科技4.9984%股份,为公司第四大股东。

(来源:招股书)

被多家资本看好的德福科技,竞争力究竟如何呢?

下游行业景气度上升,公司业绩高速增长

德福科技主要从事各类高性能电解铜箔的研发、生产和销售。公司拥有江西九江和甘肃兰州两大生产基地。近年来,公司产能迅速扩张,从2019年初的1.3万吨/年大幅增长至2021年末的4.9万吨/年,稳居内资铜箔企业前列。

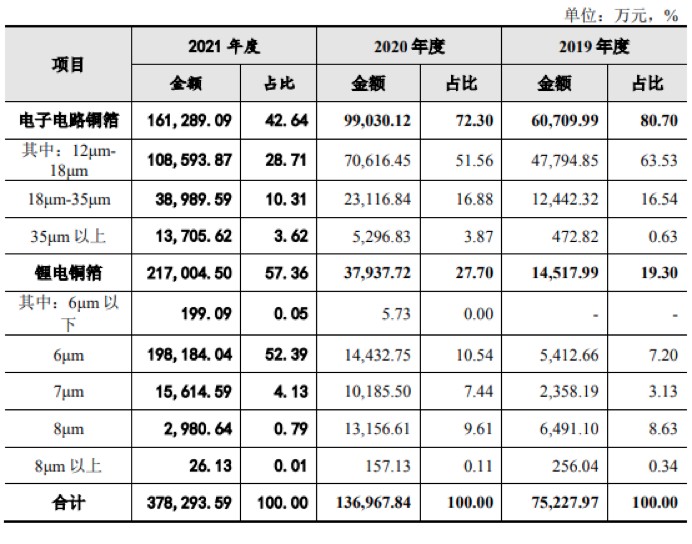

根据应用领域的不同,公司产品可分为电子电路铜箔和锂电铜箔,分别用于覆铜板、印制电路板和各类锂电池的制造。在锂电铜箔方面,公司已经实现6μm铜箔的规模化生产和广泛应用,4.5μm铜箔则处于对头部客户小批量交付的导入阶段。

与此同时,公司已经与宁德时代、国轩高科、欣旺达、中创新航、生益科技、金安国纪以及联茂电子等知名下游厂商建立了较为稳定的合作关系。

2019年、2020年及2021年,公司分别实现营业收入7.55亿元、13.74亿元和39.40亿元,扣非归母净利分别为-360.61万元、1523.93万元和4.64亿元,主营业务毛利率分别为10.63%、10.75%和24.30%。

据智通财经APP了解,2020年下半年以来,铜箔市场受益于下游通讯、消费电子、半导体以及汽车电子市场需求的强劲复苏,呈现产销两旺的局面,带动铜箔产品进入量价齐升的周期。2021年,铜箔行业整体延续景气态势,铜箔产品销售价格持续处于高位。在行业的供不应求的背景下,公司通过现有的技术和产品优势、产能优势以及优质的客户结构成功把握机遇,使得2021年公司业绩出现了爆发性增长。

为了紧跟新能源汽车产业的发展趋势,公司积极扩建锂电铜箔产能,并加快向锂电铜箔尤其是6μm及以下极薄高性能产品的转型升级。锂电铜箔已成为公司的主要收入来源,报告期内该部分收入分别为1.45亿元、3.79亿元及21.70亿元,年复合增长率高达286.62%。其收入占比也由2019年的19.30%提升至2021年的57.36%。而公司电子电路铜箔的销售收入虽于报告期内稳步增长,但销售占比却明显下滑。

(来源:招股书)

值得一提的是,2021年6μm锂电铜箔已经成为对公司收入贡献最大的细分产品。公司该规格的营业收入从2019年的5412.66万元迅速增长至2021年的19.82亿元,占锂电铜箔业务收入的比例相应从37.28%提升至91.33%,已经成为全行业6μm锂电铜箔的主力供应商之一。

于此同时,公司的盈利水平也大幅提升。报告期内,公司毛利率分别为11.13%、12.30%及26.67%,2021年公司毛利率已经赶超行业均值的23.69%。对此公司表示,虽然2019-2020年公司电子电路铜箔业务毛利率与同业均值相近,但由于公司的锂电铜箔业务处于转型发展期,其毛利率持续低于行业均值,这导致期间公司毛利率不及同业。但2021年以来公司锂电铜箔业务已进入成熟阶段,其毛利率大幅提升至23.76%,这直接带动了公司毛利率的大幅提升。

不过智通财经APP注意到,德福科技生产电解铜箔的主要原材料为阴极铜,占公司主营业务成本的比重在80%左右。2020年5月以来阴极铜市场价迅速上升,目前铜价仍保持在高位波动。公司坦言在阴极铜市场价格短期内出现大幅波动的情况下,公司的整体毛利水平或将受到不利影响。同时,阴极铜属于大宗商品,对流动资金的需求较高,若阴极铜市场价持续上涨亦会导致公司对流动资金的需求上升。

(来源:招股书)

负债水平超同业,募资12亿上市补流

与此同时,德福科技还面临着不小的债务压力。于报告期内,公司的资产负债率分别为75.57%、72.39%及61.70%,远高于可比同业均值的51.62%、46.32%及45.22%。此外,随着公司销售规模逐渐扩大,也直接导致了应收账款余额从2019年末的1.47亿元大幅增长至2021年末的5.89亿元,营运资金需求也相应大幅增加。或许因为在资金压力较大且融资渠道受限的背景下,德福科技迫切上市。

此次IPO德福科技拟募资的12.0亿元,其中4亿元用于流动资金的补充,占募资总额的三成以上。此外,公司还将6.5亿元用于28,000吨/年高档电解铜箔建设项目及1.5亿元用于高性能电解铜箔研发项目。

其中,公司计划通过28,000吨/年高档电解铜箔建设项目扩大高档锂电铜箔及电子电路铜箔年产能。该项目投资总额为13亿元,目前一期项目已建设完成,项目全部达产建成后,公司产能将提升至6.3万吨/年。

值得注意的是,近期各大龙头扩产幅度远超预期。海亮股份、诺德股份、嘉园科技先后宣布扩产。对此中信证券在研报中指出,由于大量锂电铜箔企业启动产能扩张以及传统铜企“跨界”参与铜箔行业竞争,预计2023年锂电铜箔产能将达到91万吨,导致全球锂电铜箔产能过剩达到14.5万吨,行业供需格局走向宽松。

整体来看,德福科技业绩的高速增长主要受益于下游行业的快速发展,但随着未来市场参与者增加,加上各大龙头企业的产能逐步释放,锂电铜箔行业将出现产能过剩的情况。在行业竞争加剧之后,德福科技将如何破局?这需要市场的继续关注。

扫码下载智通APP

扫码下载智通APP