五步“穿透”分析 老恒和(02226)是否是一只值得价值投资的票?

随着生活水平的提高,人们对吃饭这件“小事”的品质也越来越重视,不仅要吃得健康还要注重味道。如若不信可以看看A股这几家调味品上市公司的股价表现。首先是海天味业(603288)自2014年12月上市以来,累计上涨153%,目前市值1038亿元人民币(如无说明,单位下同),是调味品行业名副其实的“巨无霸”。市值较小的调味品上市公司中,恒顺醋业(600305)自2013年1月以来也有累计156%的涨幅。去年三月上市的千禾味业(603027),上市以来涨幅更是高达227%。

但是,2014年1月在香港上市的调味品“中华老字号”企业——老恒和酿造(02226)的股价表现却不断震荡走低,在两年半时间内累计下跌超过50%。

同样是做调味品,为什么前三家A股上市公司股价能有上佳表现,而在香港上市的老恒和股价却一步步走低?难道真的是因为两个市场的投资风格太迥异?在基于相信公布财务数据是真实的前提下,我们可以用类似“穿透”式的分析方法来分析老恒和的财报和基本面,据此探究老恒和股价萎靡的秘密。

业绩高复合增长

通常来讲,我们看到一家公司的股价持续走低,首先想到的是这家公司的业绩是不是不太好。而要分析一家公司业绩的好坏主要看三个指标,营业收入、净利润和经营活动产生的现金流量净额。

智通财经APP整理老恒和近7年的年报业绩表现发现,老恒和的营业收入从2010年的0.36亿元增长至2016年的8.31亿元;净利润从828万元,增长至2.07亿元;经营活动产生的现金流量净额从0.22亿元增长至2.28亿元,复合增长率分别为68.74%、71%和47.66%。

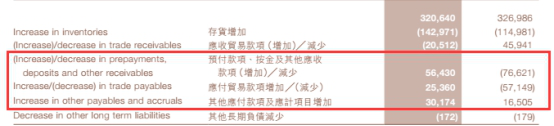

值得一提的是,由于更多的占用了供应商的资金,老恒和2016年经营活动产生的现金流量净额甚至超过了其净利润。

资料来源:老恒和2016年年报

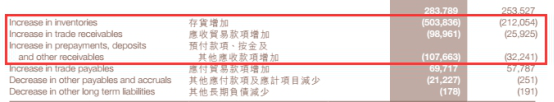

不过在高成长趋势下,也会出现“不和谐”的因素。那就是公司2014年经营活动产生的现金流量净额为负4.24亿元,这主要是2014年公司存货增加5.04亿元至8.3亿元以及占用供应商资金减少所致。

智通财经APP注意到,2014年老恒和通过上市融资和取得新增计息银行及其他借款致使公司融资活动的净现金流量达到8.95亿元,而2013年同期仅有853.4万元。此外,公司的非流动资产中的物业、厂房及设备也由2013年的1.79亿元增长至5.15亿元,同比增长187.81%。

据此,我们暂且可以理解为,公司加大资金募集力度,并且把募集来的资金用于扩大生产规模。从老恒和此后两年业绩保持平稳增长并且经营活动净现金流迅速“转正”来看,2014年的经营活动净现金大幅流出并未对公司后期的业绩产生太多负面影响。

既然业绩没问题,是不是公司所处行业没有潜力可挖了呢?这就要提到老恒和的主营业务。

料酒行业有望维持高增长

根据2016年年报显示,老恒和目前主营业务是料酒、酱油、醋、黄豆酱以及腐乳等。其中料酒占主营业务收入的74.7%。

根据中国产业信息网整理的数据显示,我国2012年料酒的产值已经达到约58 亿,2008年至2012料酒年产值复合增长率为21.5%;2012年料酒产量约160万吨,2008至2012年产量复合增长率为14.9%。

另有数据显示,2012年至2017年,料酒行业发展进入加速期,复合增长率接近30%,预计2017年全年我国料酒行业市场规模将达到200亿元。如果把白酒、啤酒、黄酒以及米酒等酒类也算作料酒的话,我国料酒市场规模将达到400亿元,并且可以保持每年20%左右的增长速度。

有分析称,我国料酒行业起步比较晚,国内前五名料酒占比不到20%,品牌集中度低,通过这几年品牌化建设的不断推进,特色化和专业化的料酒品牌越来越受到消费者的认知,与油盐酱醋一样,料酒也逐渐加入了厨房必备调味品的行列。

由此看来,料酒行业的发展前景似乎也没有太大问题。那么是公司不作为,没有抓住发展机遇吗?

渠道和品牌建设得到加强

上文提到,2014年老恒和通过融资吸收了大量资金,并用于厂房设备的建设,增加产出。这已经在一定程度上说明这家公司并不是一家不思进取的公司。

此外,老恒和还不遗余力的在渠道和品牌两个方面寻求突破。2016年公司聘用的销售及市场推广员从2015年的61名增加至240名。公司将营销的重点从商超渠道分销转移到整合离散的区域性小型商户零售渠道,并且开拓餐饮渠道和电商渠道,形成了多元化的营销渠道。

据辉立证券的研究报告显示,2016年老恒和的经销网络布局已经从布局成熟的一二线城市,渗透至三四线城市,销售商超占比从2015年的95%下降至2016年的69%,流通渠道占比上升至31%。

在品牌营销上,老恒和聘请谢霆锋担任“老恒和”料酒中国区形象代言人的费用就高达5000万元,另外,老恒和赞助谢霆锋主持的真人秀节目“十二道锋味”以及投入媒体广告的费用也高达2700万元。

从进取心角度来看,好像也找不到老恒和股价萎靡的答案。那一定是老恒和的产品竞争力比不过竞争对手吧?

料酒行业龙头 品类齐全

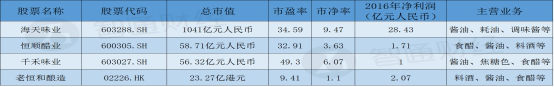

智通财APP经将老恒和与本文开篇提及的三家A股调味品上市公司做简单对比。发现老恒和的盈利能力与我国调味行业龙头海天味业还不能相提并论,但与恒顺醋业和千和味业相比却有过之而无不及。

而精确到料酒这一调味品细分行业,老恒和目前享有重要的话语权。数据显示老恒和占全国料酒市场份额的10%高居榜首,其拥有充裕的基酒储备,2016年基酒储备量达到近1000万坛,这使得老恒和建起了较强竞争壁垒。

智通财经APP注意到,老恒和的料酒产品已经全面覆盖商超、电商、餐饮以及流通四个销售渠道,产品可分为8类,其中天猫电商渠道有34个产品组合。按口味分类可分为料酒、葱姜料酒、五香料酒、蒸鱼料酒以及花雕料酒等。按年份分类则可分为三年陈、五年陈、十五年陈等6类。

和其他国内主流料酒品牌对比也可以发现。老恒和在产品种类以及电商产品组合方面均具有不小的优势。

数据来源:各品牌官网及其天猫旗舰店

在产品定位方面,老恒和不仅用中低端产品打开销路,还积极布局中高端市场。智通财经APP注意到。老恒和天猫官方旗舰店有7个花雕料酒产品组合在售,其中一款750毫升装厨用花雕料酒售价折扣后价格32.8元,一款500毫升装的十五年陈酿花雕黄酒折扣后售价为46元。而海天唯一的一款480毫升装的花雕料酒售价为22.8元。

照这个意思,难道老恒和就完全没有弱点?那倒也不是,比如这家公司的毛利率和存货就高得令人“看不懂”。

令人“看不懂”的高毛利率和高存货

毛利率这个财务指标,往往被投资者用来衡量一家公司的竞争力。一般会认为毛利率应该是越高越好,为什么到了老恒和这里就变成看不懂了呢?

原因很简单,就是在A股上市的两家做黄酒的企业——金枫酒业(600616)和古越龙山(600059)的毛利率“仅”为33.77%和49.75%(2017年一季报),而老恒和的毛利率却高达53.62%(2016年年报)。(注:金枫酒业市值53.47亿元,市盈率24.86倍,古越龙山市值77.54亿元,市盈率41.15倍)

很多投资者会认为,黄酒是用来喝的,而料酒只是一种调理,料酒的毛利率怎么会比黄酒还高?这个问题可以从两个方面回答。

第一,高定价。智通财经APP注意到,金枫酒业天猫旗舰店销量最好一款12瓶装3年半干陈黄酒(每瓶555毫升)售价为108元,即每瓶9元。而老恒和官方旗舰店一款2瓶装5年陈料酒(每瓶500毫升)售价为18.8元,即每瓶9.4元,售价并不逊于金枫酒业的黄酒。

第二,料酒的主要原料是黄酒、水以及香辛料等。在料酒的制作过程中,一般只会用到30%~50%的黄酒做原料,老恒和的料酒属于原酿料酒,黄酒的使用比例会更高,但同样会加入香辛料和食盐等其他原料。

有了这两点,就不难解释老恒和的料酒会拥有更高的毛利率了。

那么,高存货如何解释呢?

前文提到,老恒和的存货在2014年开始“爆发”。到2016年末,公司的存货已经增长至10.88亿元,而且存货周转天数更是超过900天,堪比房企。此外,业绩也出现增速放缓的迹象。出现这种情况投资者会担心公司产品是不是销路不好?

过分担忧未必是好事,根据老恒和在其官网介绍的料酒酿造工艺,老恒和的料酒均是以三年以上黄酒为基酒酿造。也就是说,黄酒酿造出来后要存放至少三年才会用来酿造料酒。这意味着,2014年增加的5亿元存货中的大部分至少要到2017年才会拿来酿造料酒,如果是酿造年份更长的料酒则需要存放时间更长的基酒。

根据老恒和的经营理念“真正料酒,烧菜才香”。什么是真正料酒?尚扬营销战略为老恒和建立的“真正料酒”标准及定义是:陈酿黄酒,天然香料,真正料酒,烧菜才香!“陈酿”二字,就注定了料酒这个行当的品牌建立不是一蹴而就的工作,它需要有5年、10年至更长时间的沉淀、升华。

“酒香也怕巷子深”。看到这里我们或许能够看明白,老恒和的策略是先把路修好,把名声打出去,等到美酒开封之时,路走得会更顺畅一点。当前老恒和的价值或许就在这里。

扫码下载智通APP

扫码下载智通APP