看跌期权疯涨!美股“投降式抛售”或许还有续集

目前,市场上没有正在下跌的只有对冲产品的价格。这个问题在股市尤其明显,对冲股价下跌的看跌期权合约的相对成本达到两年来的最高水平。但与此同时,VIX波动率指数周一短暂升至较长期期货上方。

智通财经APP注意到,周一美股再度强势反弹,真如摩根大通所谓的短期修复,鉴于资者情绪疲弱、仓位偏低、系统性策略买入、季节性和超卖状况,但是从波动率、及一再飙升的看跌期权合约来看,美股的投降式抛售似乎还未结束。

VIX曲线倒挂,美股要飙升?

3月9日,智通财经曾报道,VIX波动率指数期货今年许多时间一直处于的现货溢价状态,即短期合约的价格高于长期合约。这种结构表明,投资者异乎寻常地关注当前的风险,比如乌克兰危机和随之而来的大宗商品市场混乱。通常情况下,VIX曲线向上倾斜(期货溢价)。

Susquehanna国际集团衍生品策略师Chris Murphy表示,VIX波动率指数曲线出现倒挂,“通常表明抛售正在接近近期底部”,主要是因为股市正在消化压力。随后,3月8日至3月29日,标普500指数上涨约11%。

美国股市基准期权指数——VIX波动率指数周一短暂升至较长期期货上方,这是在市场剧烈波动时出现的相对罕见的倒挂。衡量标普500指数期权成本的VIX波动率指数一度跳升至31.60,随后回落。周一大部分时间,VIX指数现货合约保持在三个月期合约上方。波动率指数曲线倒挂通常是在当前压力时期形成的。

对于逆向投资者来说,所有这些轻微的仓位和负面情绪为股市的反弹创造了条件。摩根大通分析师Marko Kolanovic本月早些时候敦促投资者对股市进行部分获利了结;他称,未来几天股市可能会反弹,收复此前一周的失地。他指出,买家包括刚刚结束回购活动的公司,以及将资金从固定收益基金转移在到月底前配置股票资产水平的基金。

那美股熊市结束了吗?

随着国内疫情反复引发了市场对全球经济增长最大引擎之一的担忧,周一,标准普尔500指数一度下跌1.7%,随后收复失地,收涨0.57%,报4293.12点,前三个交易日累跌4.3%。随着全球投资者在美国政府债券中寻求避险,油价下跌,美债收益率停止了今年以来的持续飙升。

Piper Sandler & Co.期权部主管Danny Kirsch表示:“业绩并没有带来一些人期待已久的担忧缓解。目前唯一能起作用的就是对冲,由于对冲下跌需求旺盛,你会看到偏升、VIX倒挂、看跌期权成交量激增,这些都是极端避险下的预期。"

许多人将股市视为对冲通胀的工具,部分原因在于,只要成本上升转嫁给消费者,企业获利就能受益。对于那些仍持观望态度的投资者来说,防御型股是首选,日用消费品本月表现好于其他所有主要行业。

Sundial Capital Research分析师Jason Goepfert对美股则不那么乐观。 尽管市场情绪有所恶化,但要解除警报还需投降式抛售。投降式抛售(Capitulation)这一市场行为指的是投资者为只求从市场脱身转向风险较小的投资品,而放弃先前的任何盈利,大举抛售证券。

对摩根士丹利财富管理公司首席投资官Lisa Shalett来说,美联储的货币紧缩政策鼓励了美元走强,这势必会损害许多美国跨国公司的收益。她称,这一点,再加上不祥的估值背景,意味着投资者将面临更多痛苦。Shalett在周一的报告中写道:“在我们看来,熊市尚未结束。”

对冲下跌费用高,市场有点焦虑

在标普500指数接近近一年来最低水平之际,对冲成本上升是另一件令人担忧的事情。美联储即将启动可能是1994年以来最激进的加息周期,加剧了人们对经济衰退的担忧。

看跌期权成交量跃升,达到自2020年疫情爆发时崩盘以来的最高水平。 对冲交易似乎至少在周一给美股下跌踩了刹车,标普500指数一度出现两年来首次连续三次跌幅超过1%的情况。过去5年,期权头寸不断膨胀的同时,股市偶尔也会触底。

Goepfert表示,芝加哥期权交易所看跌期权/看张期权比率"也在1月大涨,但只是短暂缓解跌势,之后股市跌至较低水准"。 不过,多数情绪指标“尚未显示出极度悲观”。

对冲成本也有所上升。以SPDR标普500 ETF信托基金——全球最大ETF为例。上周五,押注美国股市下跌10%的一个月看跌期权的隐含波动率比押注同期股市上涨10%的看涨期权高出18点;在过去两年中,只有18%的时间市场出现了前者高于后者这一比例的情况。

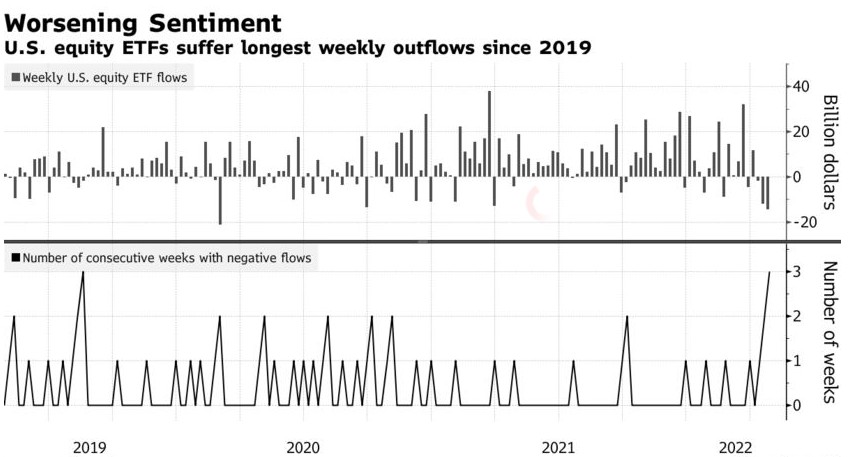

期权数据是股市投资者情绪恶化的最新证据。ETF投资者是2022年最坚定的看涨者之一,但他们正在放弃逢低买入策略。彭博汇编的数据显示,他们连续三周抛售股票——这是自2019年8月以来从未见过的持续抛售。

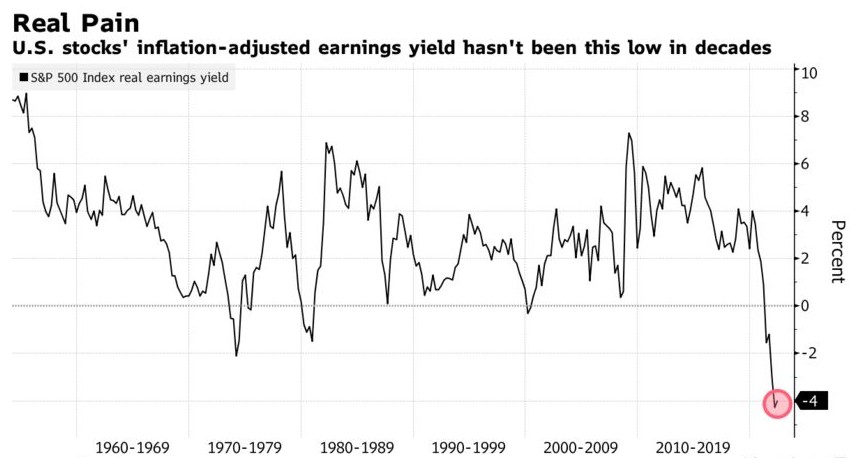

而且,撇开技术因素不谈,多头面临的一个挥之不去的问题是,他们长期持有的“股市没有其他选择”的信条正受到威胁。随着美联储面临越来越大的加息和抑制通胀压力,相对于债券而言,股票的估值优势迅速萎缩。除2021年初的一段短暂时间外,标普500指数的收益率(市盈率的倒数,衡量投资者持有股票的收益)处于2020年以来从未见过的高水平。

从估值角度来看,与炙热的通胀相比,股票的吸引力正在减弱。剔除通胀因素后的标普500指数实际收益20年来首次转为负值,达到至少1950年代以来的最低水平。

扫码下载智通APP

扫码下载智通APP