化肥涨价会“花飞”?

自俄乌冲突以来,化肥价格延续了自2021年开始的涨势,劲头不可谓不惊人。

有多惊人呢?

国内化肥现货价格几乎全线暴涨。

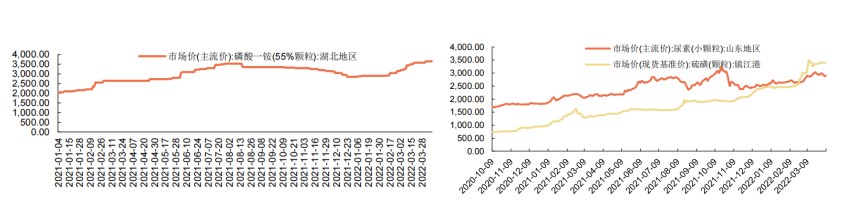

以磷肥为例,2022年初以来国内55%磷酸一铵均价从2850元/吨上涨至3650元/吨,涨幅高达28%。而其他原料价格同样涨幅惊人,合成氨4月初的均价已经超过4600元/吨,比去年同期高了1500元/吨左右;硫磺硫磺价格涨幅尤为明显,镇江颗粒硫最高超过了3500元/吨,相比年初上涨900多元/吨。

(资料来源:申港证券)

化肥现货价格掀起“涨价潮”的同时,化肥板块的股价也开始节节走高,成为“萎靡”大盘中为数不多表现亮眼的板块。

A股市场方面,自3月16日以来,磷肥及磷化工板块累计涨幅逾32%,氮肥板块累计涨幅近氮肥%,复合肥板块累计涨幅近15%。个股方面,亚钾国际、六国化工、农发种业、双环科技这4只化肥概念股累涨超50%。此外,还有近15家概念股涨幅超20%。

(数据来源:同花顺)

港股市场中,化肥及农用化合物板块的涨势亦不遑多让。自3月16日以来,该板块累计涨幅已经高达42%。个股方面,两大化肥概念股中国心连心化肥(01866)、中化化肥(00297)、期内录得涨幅分别约为55%、28%。

(行情来源:富途)

正所谓“滴水石穿非一日之功”,化肥板块涨势强劲的背后定有诸多因素作用,下面不妨跟随笔者的脚步进一步探索。

俄乌冲突+春耕需求 国内化肥价格“扶摇直上”

化肥,全称“化学肥料”,一般指的是用化学和(或)物理方法制成的含有一种或几种农作物生长需要的营养元素的肥料。其主要应用于农业生产、园林建设等场景,包括氮肥、磷肥、钾肥,以及由它们组成的复合肥这几大类产品。

而关于化肥在农业生产的重要性,用一句话概况便可窥出——“农作物没有了化肥,产量必然要下降”。

话虽如此,但由于原材料资源分布不均,这一对农作物至关重要的产品也也被一些主要国家扼住了生产的“命脉”。

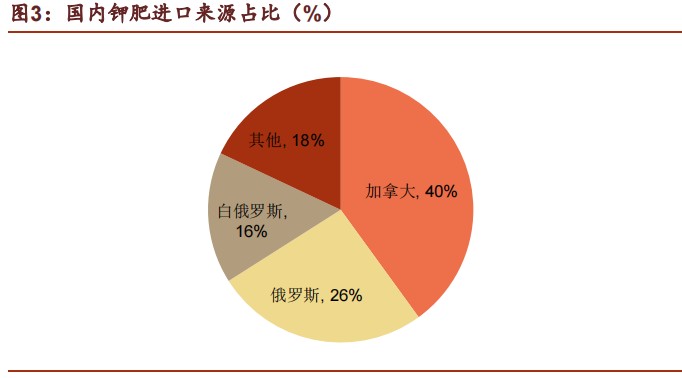

就拿钾肥来说,由于全球钾盐资源分布不均,可开采储量集中在少数国家,加拿大、俄罗斯、白俄罗斯的储量最高,合计占全球钾盐资源总储量68%以上,而我国仅占比6%。

整体来看,在全球化肥市场上,俄罗斯的地位更是举足轻重。智通财经APP了解到,俄罗斯是三大类肥料(氮肥、磷肥、钾肥)的最大生产国,每年生产的化肥超过5000万吨,占全球总产量的13%,是世界第二大氨(氮肥生产的关键成分)、尿素和钾肥生产国以及世界第五大磷酸盐生产国。同时,在化肥出口方面,俄罗斯占全球氨出口量的23%,占全球尿素出口量的14%,占全球钾肥出口量的21%、磷酸盐出口量的10%。

(资料来源:申港证券)

所以,可以看到,自俄乌冲突爆发之后,全球化肥的价格已经不受控制涨了好几波了。

据美国彭博社报道指出,俄乌冲突发生以来,化肥价格涨幅一度达到约40%。另据英国商品研究所(CRU)数据披露,氨、氮、硝酸盐、磷酸盐、钾盐和硫酸盐等构成化肥市场的原材料,其价格今年迄今已累计上涨30%,超过了2008年食品和能源危机时的涨幅。

与此同时,在俄乌冲突之外,美国和欧盟相继宣布对俄罗斯化肥出口进行制裁的政治因素,也进一步加剧了化肥的供应紧张问题。虽然,美国于3月24日解除对俄罗斯化肥的制裁,但是随着近期俄乌局势的再度恶化,美国仍有可能将俄罗斯化肥列入制裁清单,全球化肥供应市场的扰动增大。

在上述供应竞争的背景下,随着天气逐步转暖,我国春耕用肥市场正式启动,这也将进一步加剧国内化肥需求,进而促使国内主要化肥产品价格不断走高。

有相关研究机构指出,3-4月是春耕用肥高峰期,化肥需求将明显增加,同时叠加俄乌冲突或影响全球化肥供应,国内化肥企业开工率上升,预计后期国内化肥价格高位震荡。其中,尿素价格在此期间预计高位运行,3000元/吨的价格会持续一段时间,用肥高峰过后届时价格才会有所下滑;钾肥方面,加拿大进口钾肥要4月底左右才能到港,短期内国内钾肥仍有较大上涨压力。磷酸二铵受市场供需失衡等因素影响,价格预计也会持续上涨。而复合肥在尿素、钾肥、二铵持续上涨的影响下,价格预计也会有所走高。

(资料来源:中商产业研究院)

供求关系偏紧 港A化肥概念股业绩全面走高

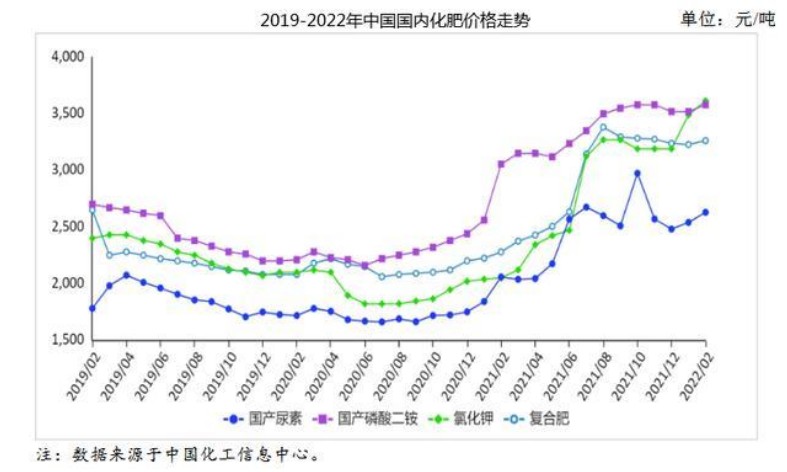

事实上,除了俄乌冲突加剧化肥行业供求关系偏紧之外,在此之前的2021年,国内化肥市场便因为疫情导致供给不足+农业产业周期性上行+农产品价格上涨等多重因素影响,开启化肥现货价格上涨通道。

其中,最为显著的体现就是——受益于产品销售价格的提升,港A市场中的化肥概念股业绩近乎全面走高。

据同花顺数据显示,净利润方面,在已披露的14家化肥概念股的业绩中,2021年仅有一家概念股(华融化学)净利润同比有所下滑,有近10家净利润同比增长逾100%,5家概念股净利润同比增长逾1000%,譬如,和邦生物净利润同比增长7284%至30.23亿元,远兴能源净利润同比增长7171%至49.51亿元,云天化净利润同比增长1239%至36.42亿元。

(数据来源:同花顺)

营收方面,亦近乎全线上涨。其中,有5家营收规模突破百亿,比如云天化实现营收632.49亿元,同比增长21.37%;恒邦股份、兴发集团、湖北宜化、远兴能源分别实现营收为413.83亿元、236.07亿元、185.44亿元、121.49亿元。另外,亚钾国际、藏格矿业则增势比较喜人,期内营收分别同比增长129.36%至8.33亿元、90.31%至36.23亿元。

(数据来源:同花顺)

而港股市场中的的两家化肥概念股2021年业绩亦有所增长,具体如下:

2021年,中国心连心化肥实现收入为168.15亿元,同比增长60.99%;实现母公司拥有人应占溢利为12.94亿元,同比增长272.24%;实现毛利为人民币43.89亿元,同比增长98.18%。相较于中国心连心化肥的增势,中化化肥虽没有那么亮眼,但也呈现了增长之势——期内营业额为226.41亿元,同比增加5.89%;公司股东应占溢利为8.67亿元,同比增加 34.63%。

需要注意的是,深究上述化肥概念股业绩表现,增长原因无不指向“于产品销售价格的提升”。

比如说,亚钾国际的业绩大增主要是受益于钾肥价格上涨、钾肥产品销售较去年同期大幅增长;云天化业绩进一步增厚则主要得益于黄磷、饲钙等化工产品市场价格的上涨;而和邦生物亦明确指出,业绩大幅增长的原因主要是受益于草甘膦、双甘膦、纯碱、氯化铵等产品销售价格的提升。

并非“昙花一现” 行业景气度有望持续

化肥行业景气度节节走高似乎也并不是“昙花一现”的发展机遇,于2022年一季度,上述化肥概念股继续显现了强增长之势。

其中,2022年一季度,和邦生物预计实现净利润为10.1亿元-11亿元,同比增加302.72%至338.6%;云天化预计实现归属于上市公司股东的净利润 16.4 亿元左右,较上年同期增加 185.18%;兴发集团预计实现归属于上市公司股东的净利润约为17亿元,同比增长 379.35%。

另外,中国心连心化肥也发布最新盈喜表示,预计2022年一季度净利润将较去年同期增长不低于70%。主要由于改造项目以及各种产业链延伸项目的投运,技术及规模更加突显,增强了盈利能力;进一步增强低成本及产品差异化优势,提高市场竞争力,提升利润空间;及化肥及化工品销量及价格提升,使集团主要产品尿素、三聚氰胺及甲醇受益明显。

基于上,不难看出,在俄乌冲突升级影响供给的大环境下,化肥行业的上涨周期恐怕还将继续拉长,进而也带动概念股业绩受益于行业景气度持续释放增长弹性。

值得一提的是,这一观点也符合市面上大部分券商机构的预测。

其中,申港证券指出,一方面,随着政策严控新增产能使得原料价格上涨,成本端支撑较强,另一方面,俄乌冲突加剧对全球化肥供应影响较大,中长期供需有望延续偏紧格局,化肥行业景气度有望延续。此背景下,建议继续关注具备磷矿等资源优势,同时积极拓展下游新能源产业链的云天化、兴发集团等磷化工企业。

此外,中信证券亦指出,高粮价下,肥料板块景气度有望持续,可聚焦两条投资主线:一是,2022年钾肥全球供给缺口较大,价格易涨难跌,重点推荐布局海外产能的亚钾国际及东方铁塔;二是,海外成本高企下,国内外氮肥磷肥价差持续拉大,看好国内用肥淡季出口的适当放松,建议关注云天化、中国心连心化肥等概念股。

扫码下载智通APP

扫码下载智通APP