兴业宏观:人民币与传统避险资产异同

摘要

传统避险资产的避险逻辑各不相同。日元和瑞郎避险的根源在于“融资货币”属性。黄金和白银在于“抗通胀”属性,倘若风险事件引起通胀预期趋势上升,则贵金属避险属性持续性好,反之是脉冲式。美元和美债得益于美元本位币地位,增持美债还隐含着“低利率”预期,因此美债和美元避险属性往往随利率周期变动此消彼长。美债避险还会受到通胀预期、是否波及美国本土的影响。

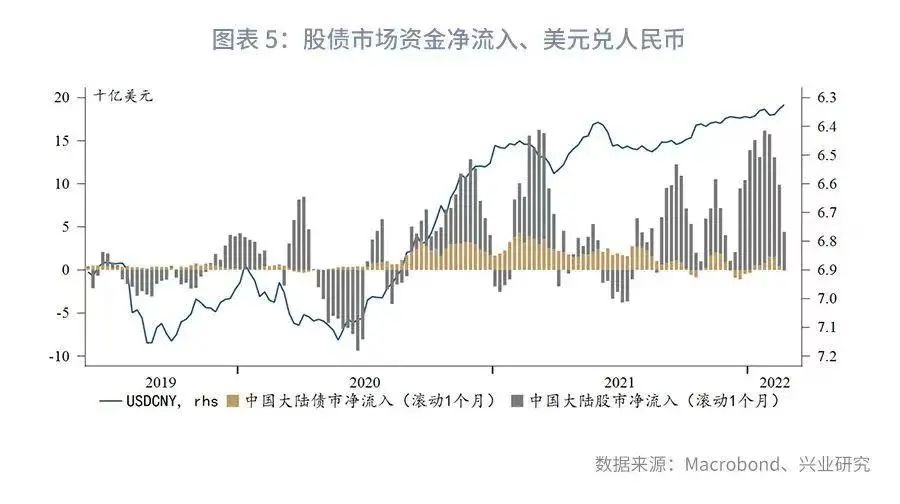

人民币避险的原因不同于上述资产,在于其“投资吸引力”。从国际收支的角度,人民币避险属性与“证券投资”账户资金流息息相关,日元和瑞郎避险属性则与“其他投资”行为相关。

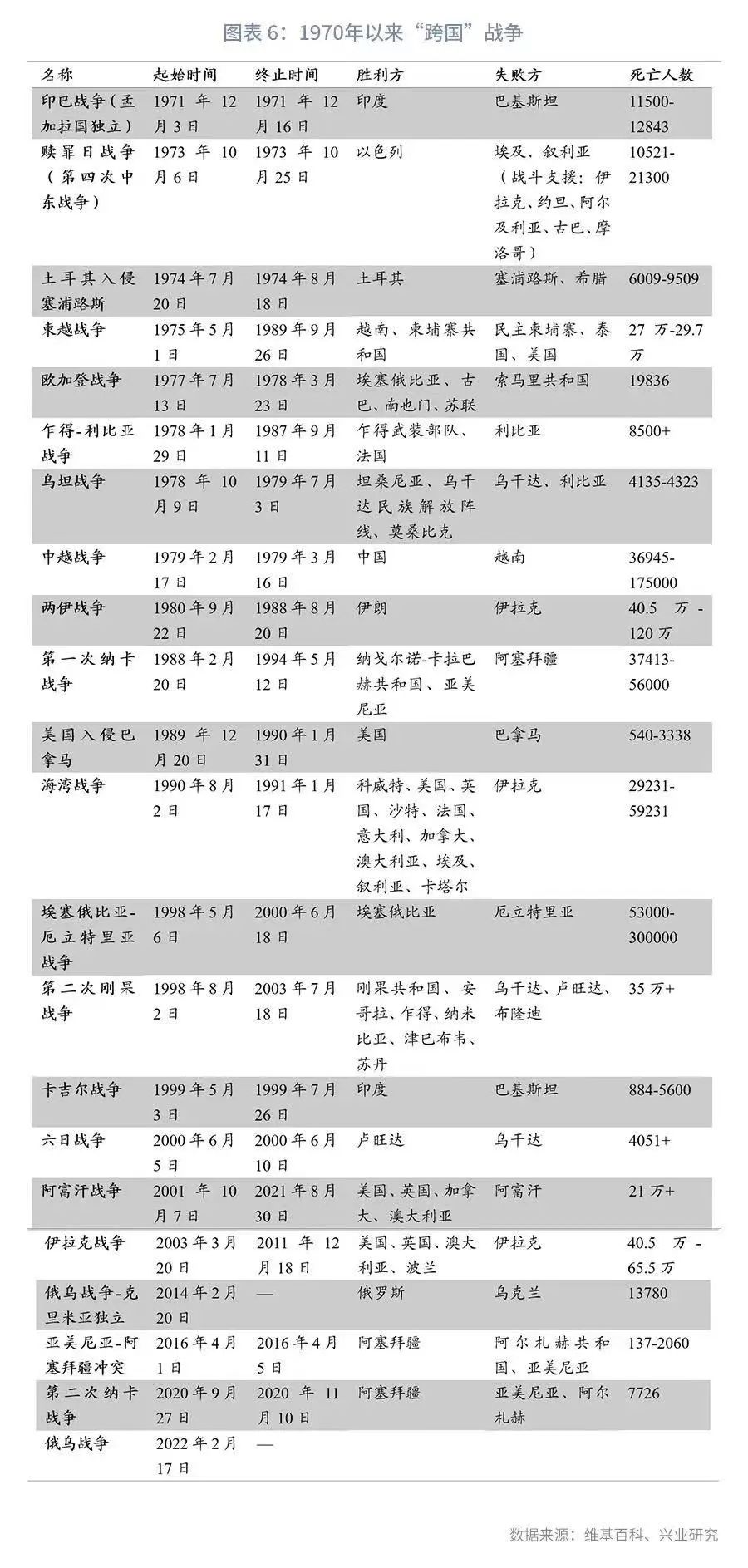

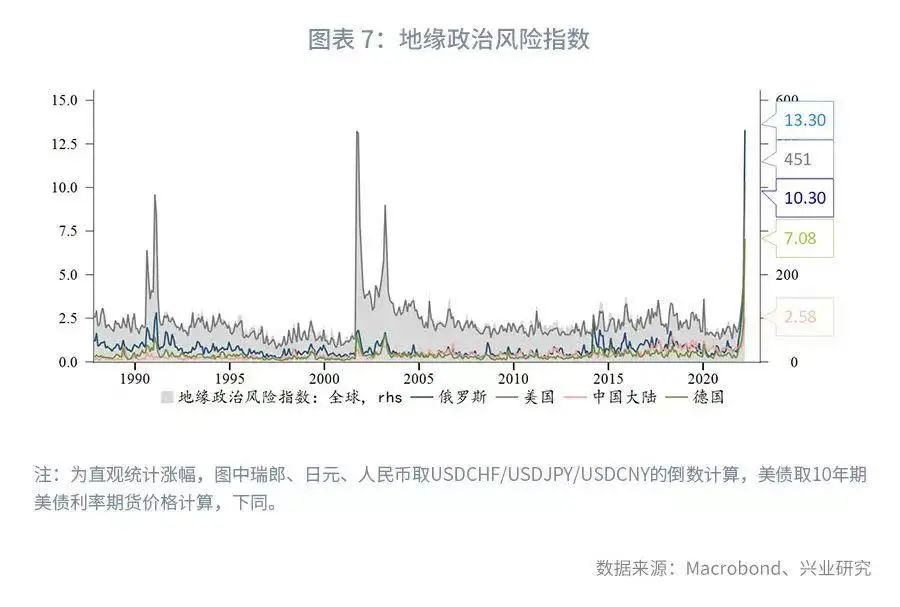

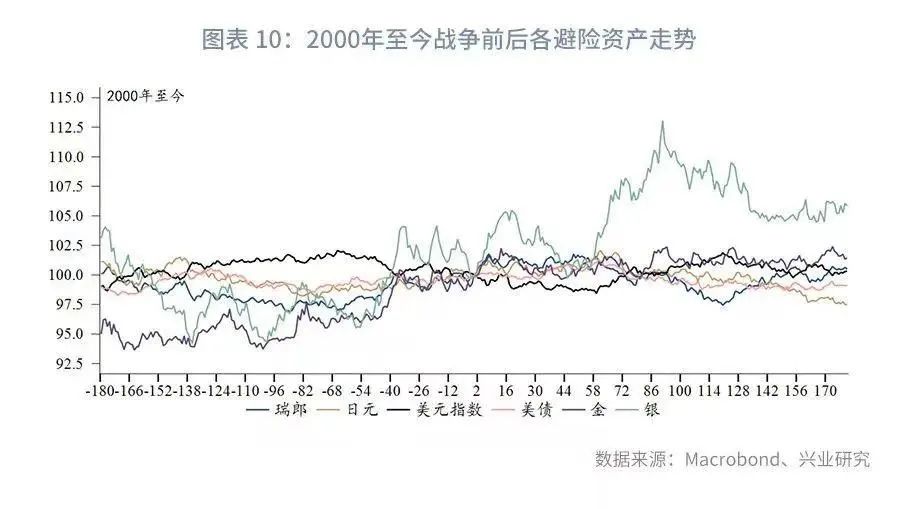

我们梳理了1970年以来22场“跨国”战争前后避险资产的表现可知,瑞郎的避险属性最为稳定,日元大多时间避险成色不如瑞郎,这与瑞士曾经的中立国地位相关。美元在战争后1个月内表现不佳,但第2-3个月可能随美元流动性收紧而升值。黄金和白银在1970年到1980年“高通胀预期+商品牛市”组合中避险成色最足,1980年到2000年商品开采周期中失去避险特征。2000年至疫情前的全球低通胀时代,美债的避险效果整体提升,本次俄乌战争中表现不佳。

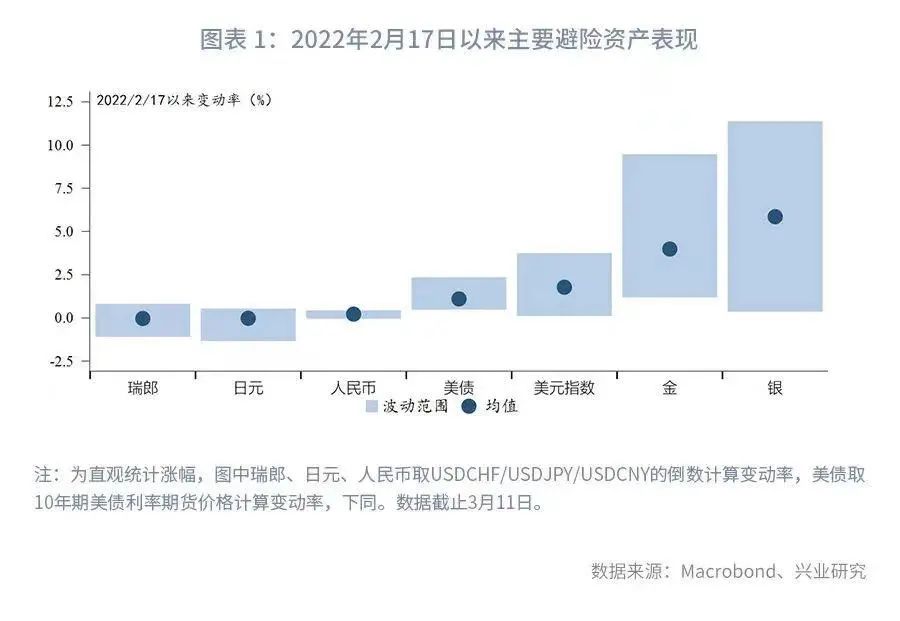

2022年2月17日,乌克兰政府军主动炮轰该国东部争议地带卢甘斯克共和国等地,打响了俄乌战争第一枪,其后双方武装冲突愈演愈烈,全球股票市场遭受重创,原油和黄金暴涨。传统避险资产在本轮战争中表现如何?人民币作为“新晋”避险资金宠儿与传统避险资产又有哪些异同?本篇专题我们将就此展开讨论。

正文

一、“避险”的本质

市场所公认的避险资产包括瑞郎、日元、黄金、白银和美债,美元在部分时期也呈现出避险升值特征。本轮俄乌战争中,人民币汇率脱离了传统新兴市场货币的“风险属性”,背离美元指数升值,呈现出标准的避险资产特征。

人民币的避险属性和其他避险资产有何异同呢?我们要先从避险资产的“本质”说起。

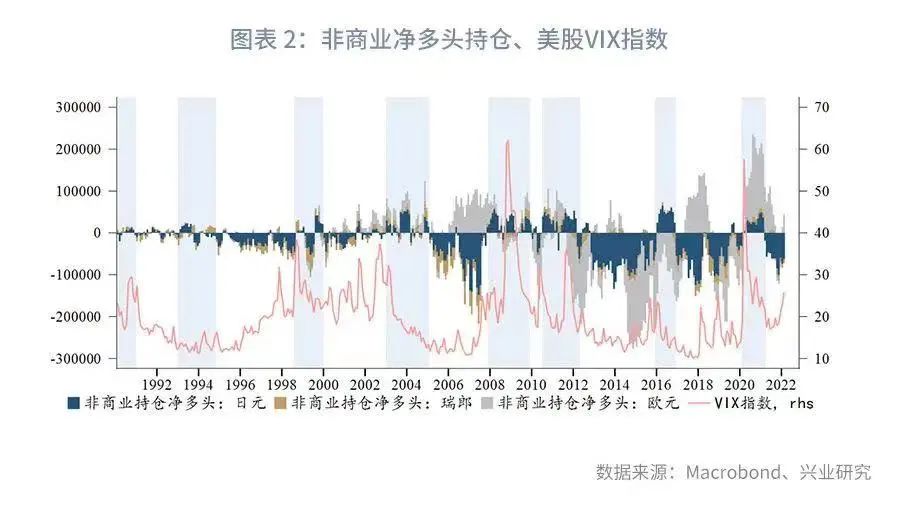

对于瑞郎和日元而言,“避险”的本质在于其融资货币属性。高风险时期,日本和瑞士投资者使用本币换汇后投资海外高息资产获取利差收益,海外投资者也可以通过融入日元和瑞郎获得低成本资金,再将之投入高息资产取得超额回报(即套息交易),这一过程中日元和瑞郎将出现贬值。待风险事件来临时,高息资产下跌叠加汇率波动侵蚀了套息收益,本国投资者的风险厌恶情绪也会提升,套息交易平仓以及本国投资者去外币杠杆带动资金回流日本/瑞士,日元和瑞郎避险升值。如图表 2所示,日元和瑞郎持仓由空转多的前夕美股往往出现大的波动。

美元的“避险”属性来源于其本位币地位。当发生战争或衰退时,美元作为全球储备货币被认为是“流动性好且安全的资产”,极端情况下甚至会出现美元流动性危机,被动推升美元指数。倘若战争和衰退爆发后美国经济“一枝独秀”,美联储相对非美经济体货币政策率先紧缩,则美元升值动能更强。

美债“避险”是美元本位币地位和低利率预期达成的。美元本位币地位奠定了其“避风港”属性,加之相比股市,债市的防守属性更强,由此形成了美债的避险升值特征。增持美债隐含着“货币政策宽松从而托底经济”的预期,因此美债和美元的避险属性往往并不同步,倘若风险事件“遭遇”美联储紧缩周期,则美债避险属性褪色,美元的升值空间却更大。除此之外,美债避险属性受到下述因素的限制:一是高通胀预期利空债券,因此2000年全球进入低通胀时代后美债的避险属性得到增强,而后疫情时代通胀预期持续抬升使得美债在2022年俄乌战争中表现并不理想。二是战争一旦涉及美国本土,美债也将失去避险功能。

黄金和白银“避险”的根源在于“抗通胀”。倘若战争(尤其是产油国参与的战争)、全球大放水应对衰退或是货币信用体系坍塌等造成通胀预期大幅抬升,黄金往往能获得强劲的上涨动能。反过来说,未引发通胀大幅提升的风险事件也就不会触发黄金和白银避险升值,其影响就仅是脉冲式的,反观“抗通胀”带来的上涨持续性则好。

人民币的“避险属性”同上述已知的范式都有所区别。与日元、瑞郎不同的是,人民币不具备成为融资货币的条件。IMF 于2013年发布的工作论文《The Curious Case of the Yen as a Safe Haven Currency: A Forensic Analysis》中将融资货币的必要条件总结为“低利率+庞大的海外资产净头寸+金融市场流动性充足且具备市场纵深”三个要素。目前我国利率水平显著高于发达经济体,且不考虑国家外汇储备,私人国际投资头寸仍呈现净负债(见图表 3)。

人民币的“避险属性”来源于人民币资产的投资吸引力。本轮俄乌战争期间,由于国内货币环境宽松且供应链优势仍存,国内通胀温和使得实际利率较高,人民币资产成为险资“避风港”。此外俄罗斯被踢出SWIFT也暴露了美国长臂监管的风险,这将加快全球去美元化的进程。以俄罗斯为例,美元储备占俄罗斯外汇储备总额的比重从2018年初 45.8%下降到2021年6月底 16.4%(约970亿美元),人民币储备占比则从2.8%上升到13.2%(约781亿美元),倘若剩余的美元储备按3/1比例转化为人民币储备,将带来约320亿美元(约合2000亿元人民币)的资金流入。长期来看,人民币在国际结算和外汇储备中的占比将趋势性抬升,使得人民币资产具有外资吸引力。

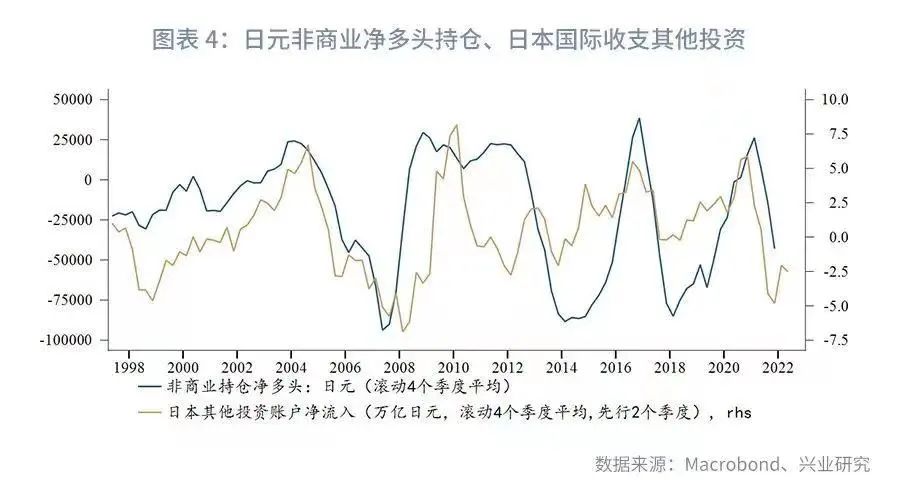

日元/瑞郎以及人民币的避险升值行情分别由融资行为和投资行为触发,因而从国际收支的角度,日元持仓规模变动与“其他投资”分项息息相关,人民币汇率波动则受到“证券投资”项下资金变动的影响(见图表 4、图表 5)。

二、历次“跨国战争”中避险资产的表现

我们梳理了1970年以来发生过的所有跨国战争,并据此复盘历次战争前后避险资产的表现。如图表 6所示,排除掉内战和独立战争,以及死亡人数低于2000人的小型战役,1970年以来全球共发生过22场大型跨国战争。

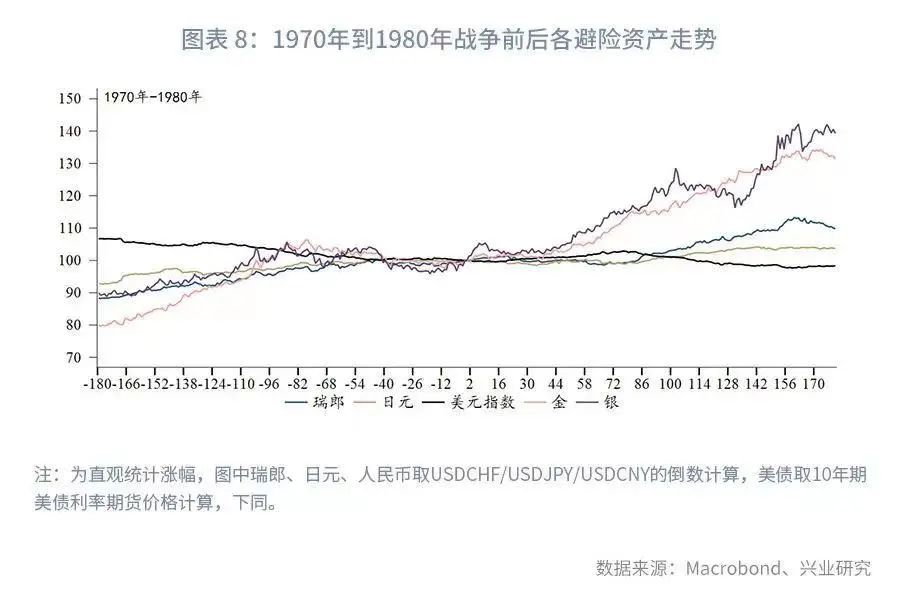

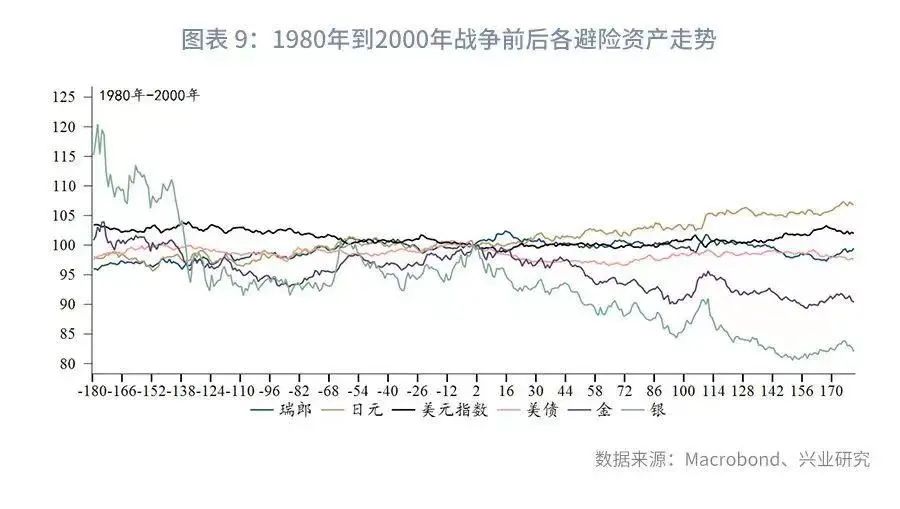

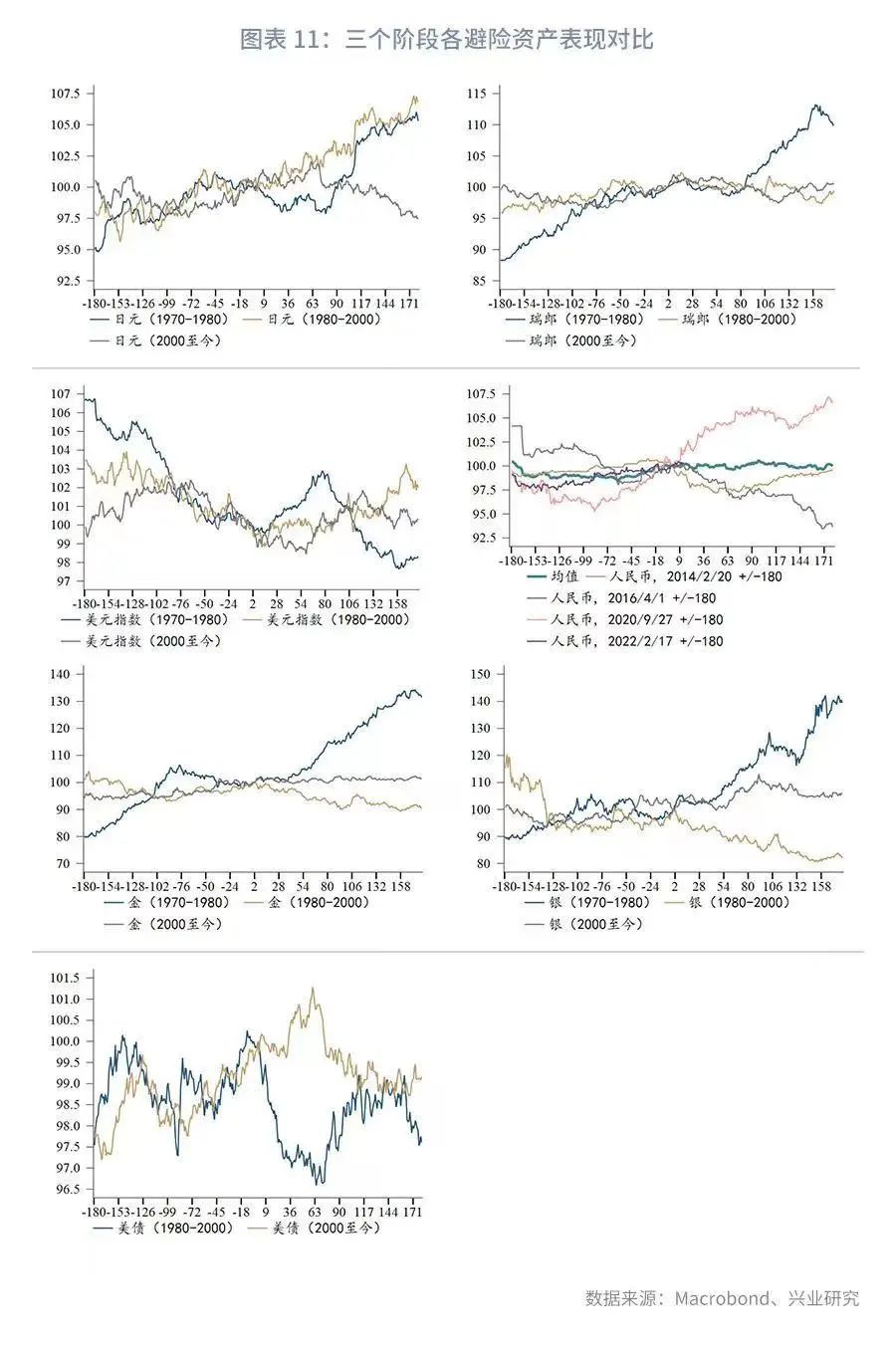

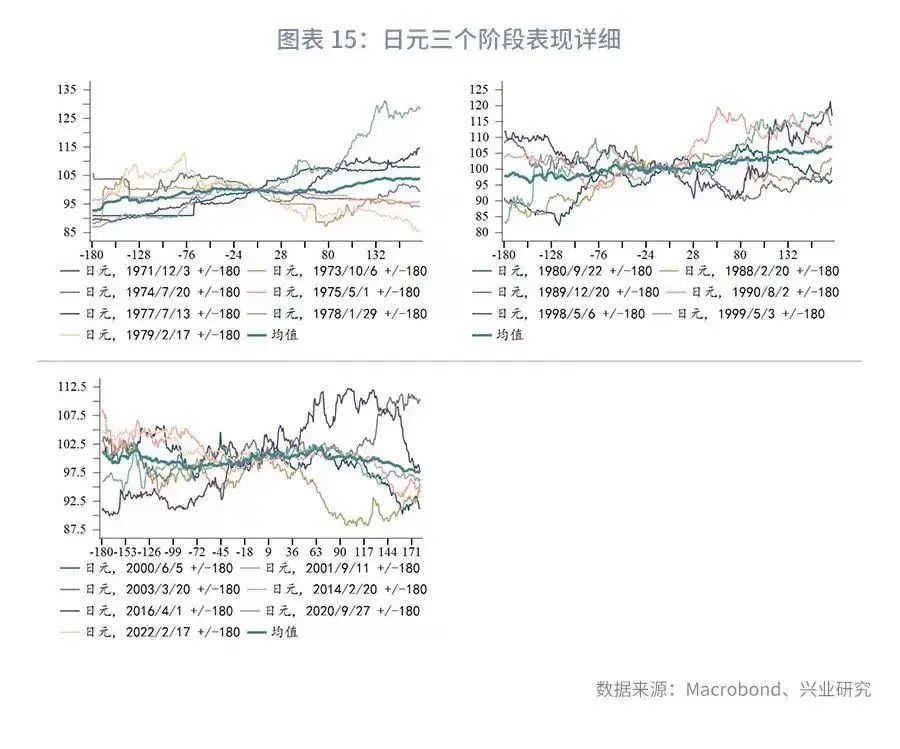

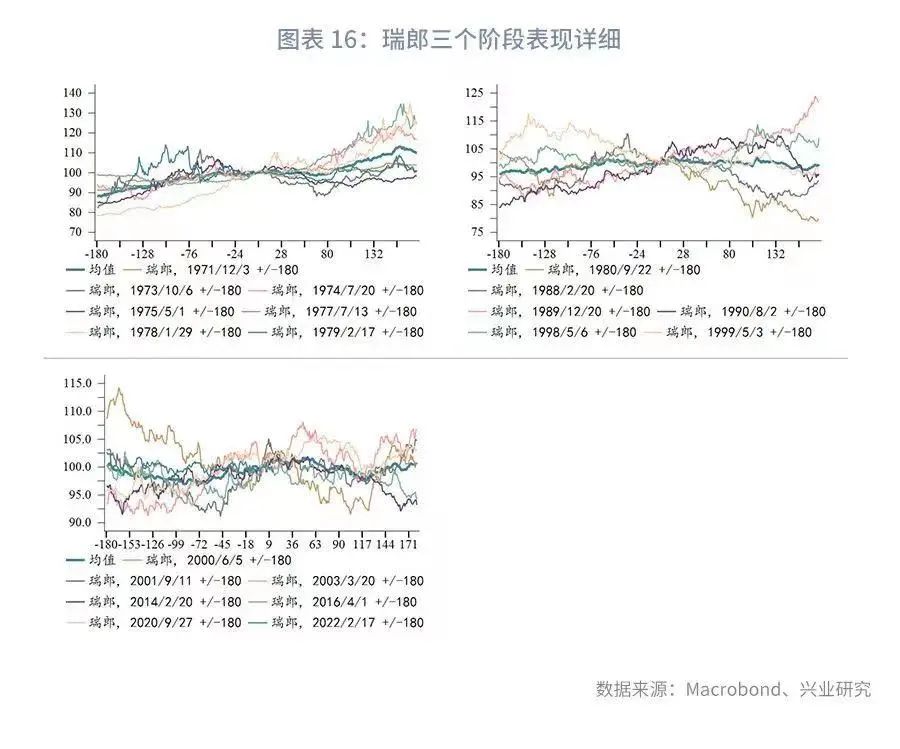

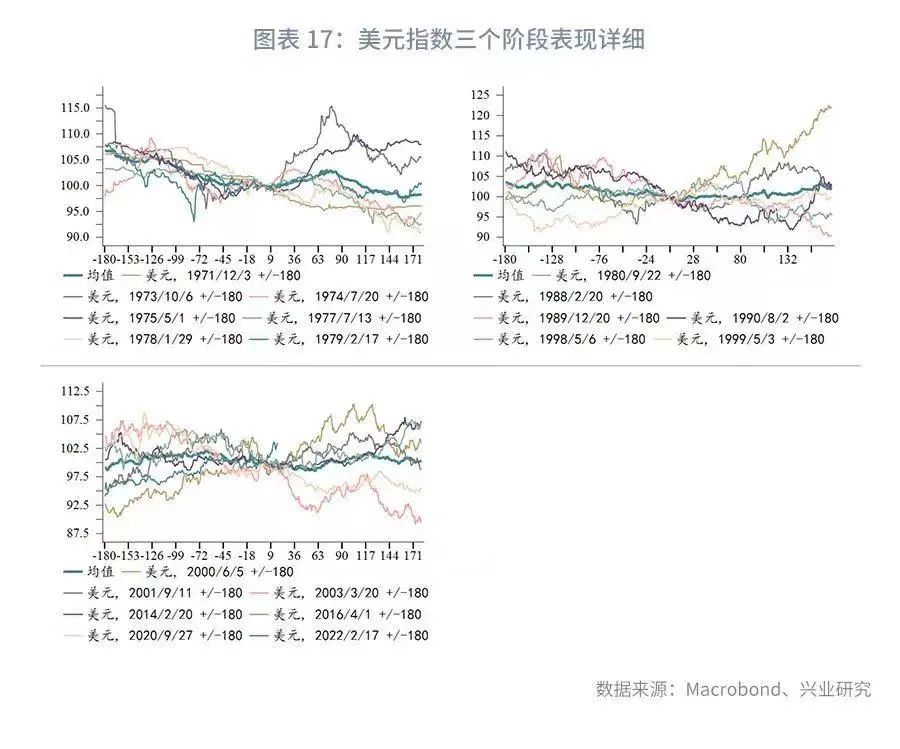

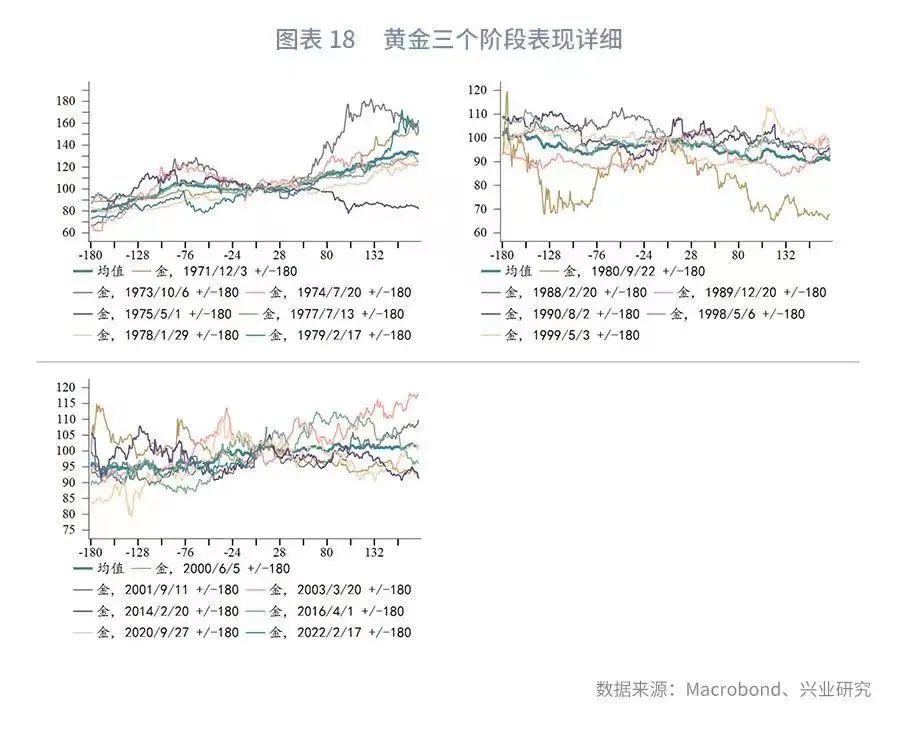

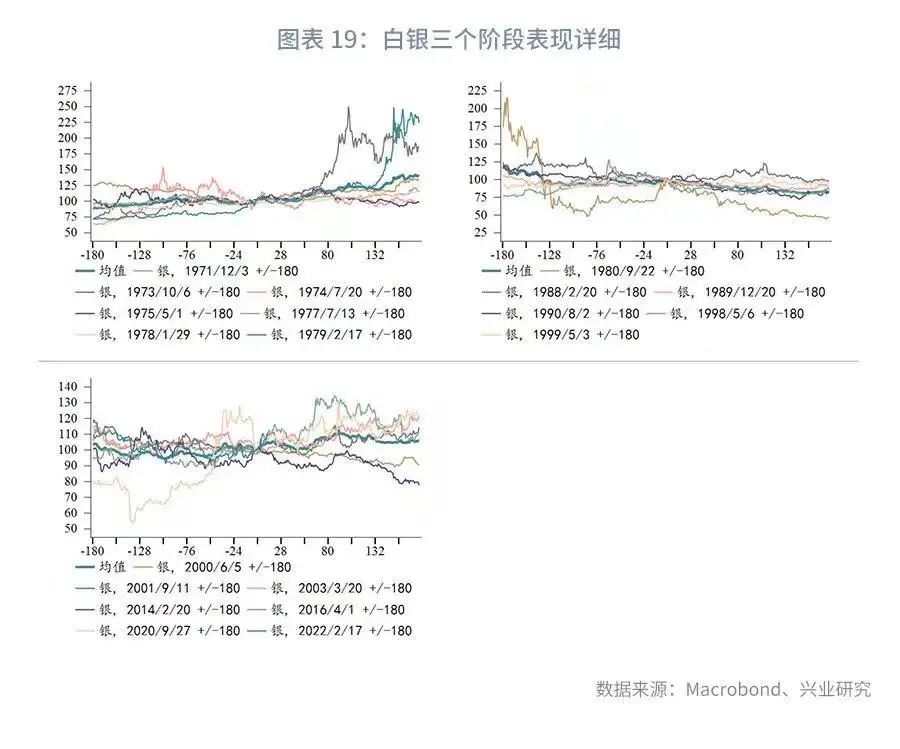

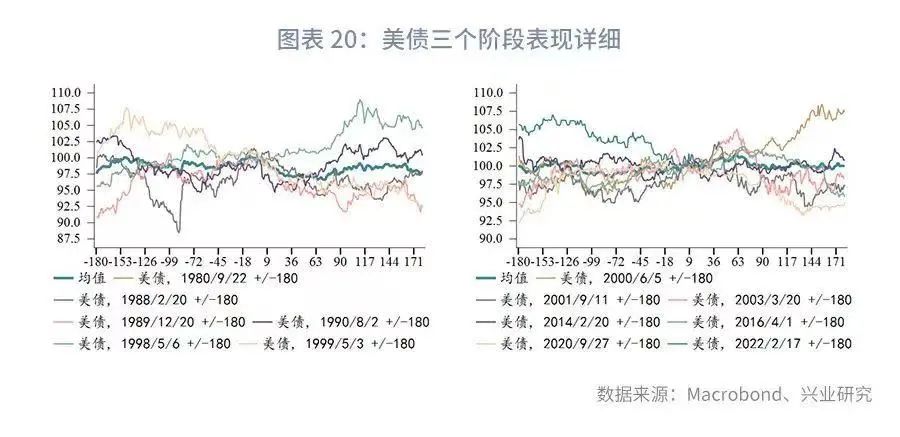

按战争发生时间,我们划分1970年到1980年、1980年到2000年、2000年至今三个阶段,分别统计传统避险资产——日元、瑞朗、黄金、白银和美债在战争前后的表现,每个阶段约6-7场战事。结果如图表 8到图表 11所示,详细图解参见附录中图表 15到图表 19。

1970年到1980年间贵金属表现出卓越的避险属性,且白银平均涨幅高于黄金。日元、瑞郎和美元也呈现较强的避险属性,瑞郎避险成色较日元更强。

1980年到2000年瑞郎、日元和美元虽在历次战争后表现分化,但整体上避险成色较贵金属更足,日元表现优于瑞郎和美元。黄金和白银避险属性褪色。美债在战争后2个月内遭受大规模抛售,随后价格有所反弹。

2000年之后白银避险成色最强,除2014年2月克里米亚独立后出现调整行情,其余时间白银均呈现强劲涨势,尤其是战争爆发后的2周内避险成色十足。黄金表现不如白银,同日元和瑞郎的走势相似。美债在战争后的第2个月展现出较强的避险属性。

同一资产不同阶段的表现来看,1980年到2000年间日元避险成色最足,战争后的半年内呈现趋势性上涨,但历次战争后的分化明显。2002年后日元在历次战争爆发后的2个月内无一例外地呈现明显“抗跌”特征。1970年到1980年间日本尚未进入低利率时代,战争爆发后的2个月内日元出现回调。

瑞郎在所有避险资产中表现最为稳定。无论是1970年到1980年、1980年到2000年,还是2000年至今,瑞郎在战争爆发后的20天内均出现避险升值,随后2个月内回吐部分涨幅。1970年到1980年间瑞郎在战争后第3个月出现了更大幅度、更快速的第二轮升值行情。

除本次俄乌冲突外,历史上美元指数在战争爆发后的1个月内往往表现不佳。美元指数在战争后的第2-3个月大概率呈现升值行情,这或许与随着战争不断发酵的美元流动性紧张相关。

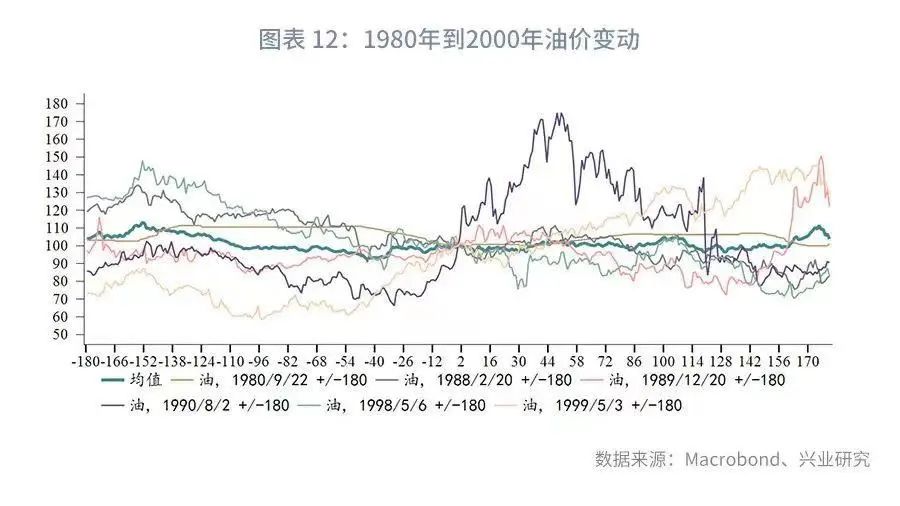

商品产能周期和全球通胀预期影响贵金属的避险属性强弱,在投资周期、高通胀预期时期金银的避险成色明显更足。黄金和白银在1970年到1980年间避险成色最足,在战争爆发后的6个月内呈现趋势性上涨,这一阶段属于“高通胀+商品牛市”的组合。2000年后全球通胀中枢回落,金银在战争爆发后的第1个月呈现避险升值,平均涨幅与1970年到1980年相似,随后进入震荡行情。1980年到2000年商品处于开采周期中,除1990年海湾战争后油价暴涨外,其余时间油价在战争爆发后下跌(见图表 12),受此影响,战争爆发后黄金和白银大多时间呈下跌走势。

2000年前美债避险属性并不突出,战争爆发后多数时间被投资者抛售。2000年后美债避险成色加深,战争爆发后的前两个月出现价格上涨,但在第三个月重回下降通道。

人民币汇率实现市场化波动后,在2014年2月、2016年4月和2020年9月走势分化,本轮俄乌战争之前,人民币并不具备明显的避险属性。

三、历次“跨国战争”中避险资产对美股的对冲作用

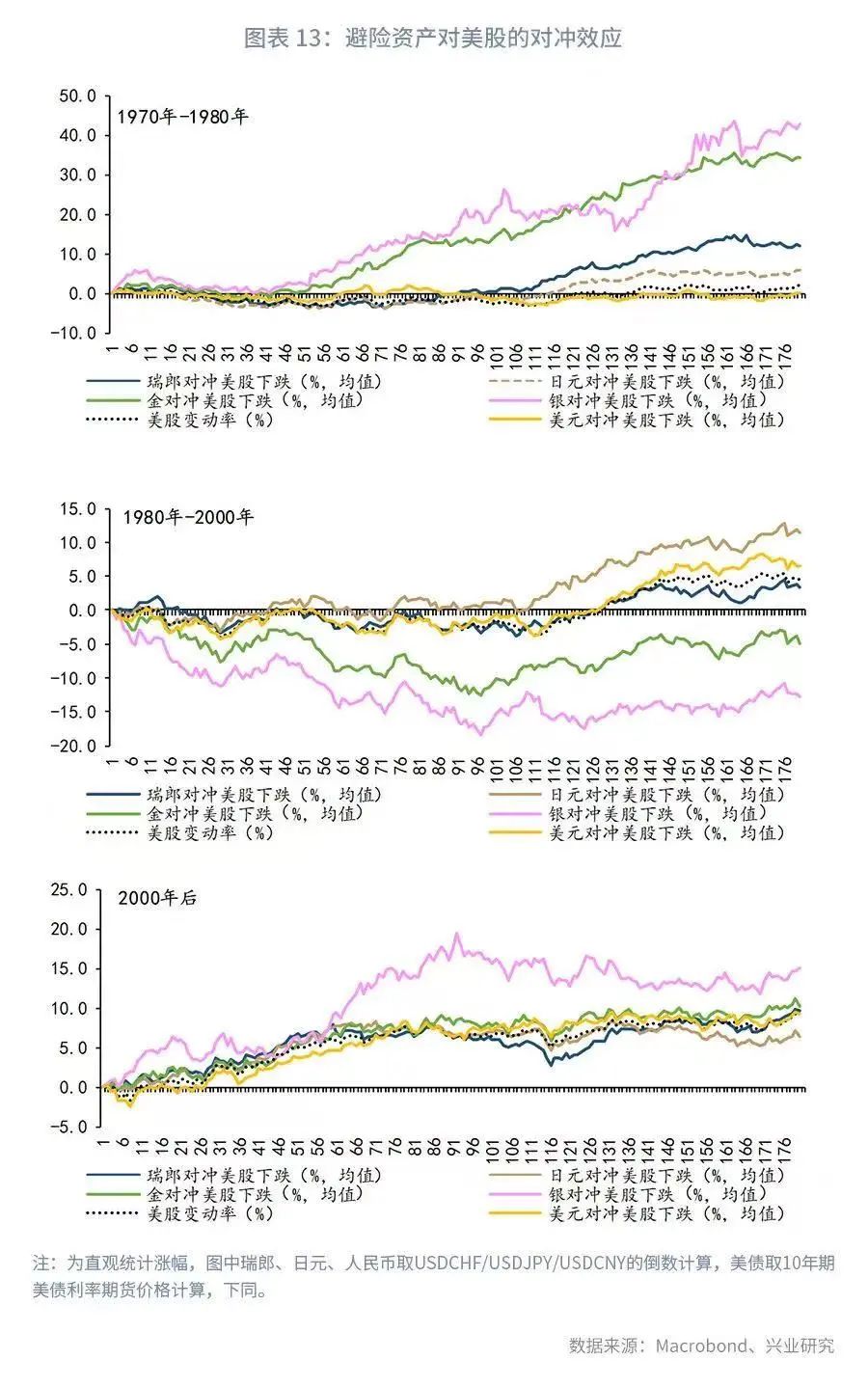

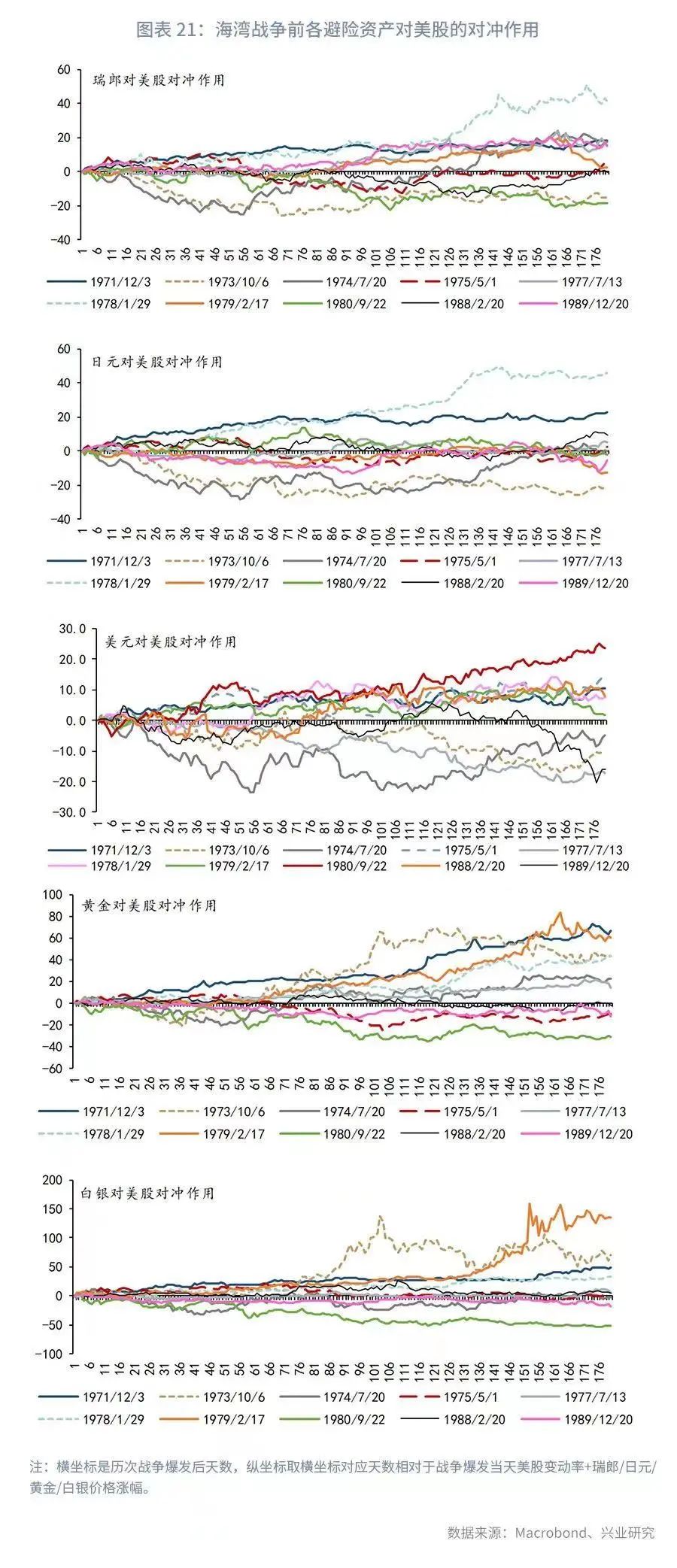

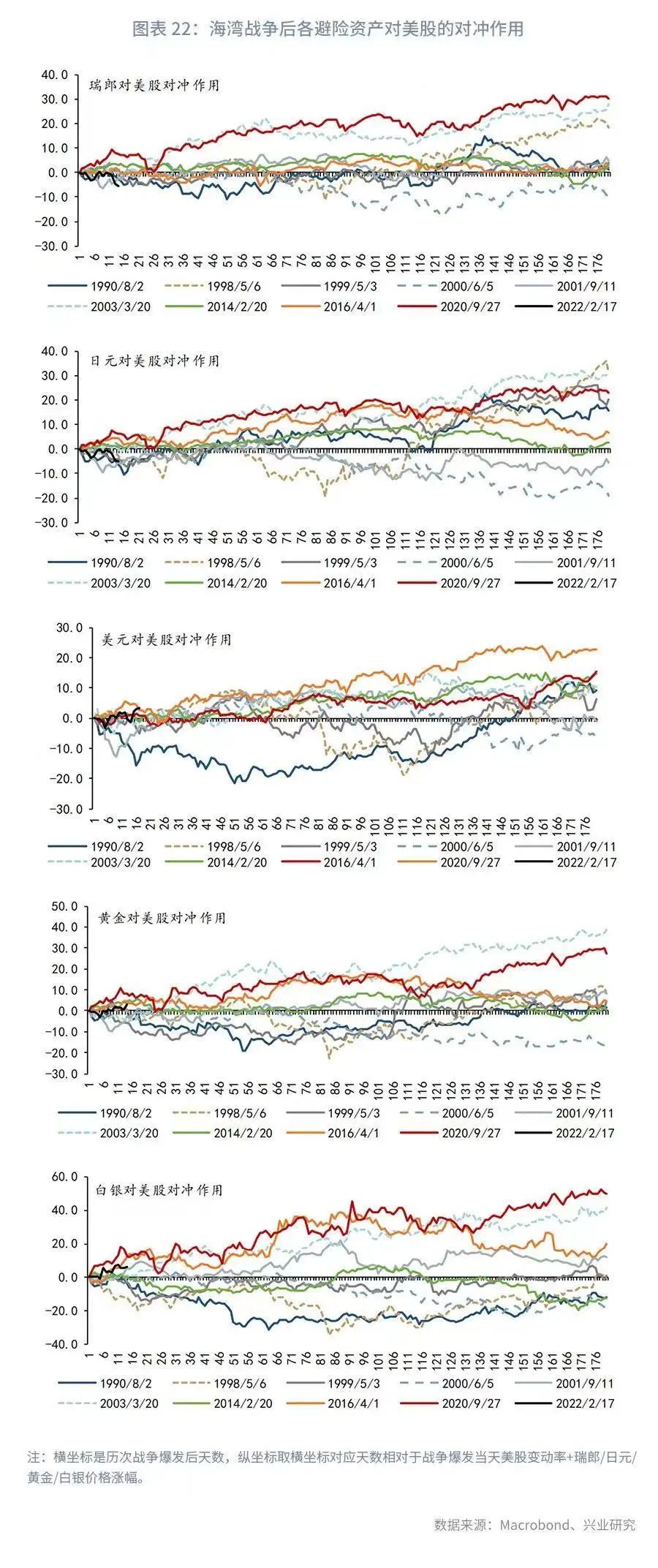

使用同样方法划分时间段,我们对比各避险资产对于美股的对冲作用,结果如图表 13所示,详细图解参见附录中图表 20、图表 21。

除了1980年到2000年间,商品熊市导致贵金属失去避险属性,其余时间黄金和白银对美股的对冲效果最好。

避险货币中瑞郎对于美股也有较好的对冲效果,尤其是对冲战争后15日美股短线下跌的风险。

日元避险效果绝大多数时间逊色于瑞郎。

美元对美股的对冲效果1970年到1980年最弱,其余时间同瑞郎类似。

2000年后,除2001年9月“911”事件和2022年2月俄乌战争外,美债对美股的对冲效果整体较好。而两次“例外”中前者涉及到美国本土,后者恰逢全球通胀预期提升,美债的避险属性被削弱。

2000年前战争对于美股的负面冲击更持久,大约能维持120天,2000年后美股在经历短暂回调(约15天)后往往能很快回归上升通道。

附注:历次战争中避险资产表现详情

本文来自微信公众号“兴业研究宏观”,作者:张梦,郭嘉沂。智通财经编辑:王岳川。

扫码下载智通APP

扫码下载智通APP