战略聚焦亚洲、非洲市场后,哪些是券商对保诚(02378)的共同关注点?

香港百行千业中,保险业为最古老的行业之一,也在近180年发展中见证着香港的商业风云。随着香港国际金融中心之一地位的崛起,内地与香港经济交流的日益增多,香港保险也步入高速发展期,发展成为一个高度发达且成熟的行业。

保险作为一种长期保障,资金实力和偿付能力成为考察保险公司的关键因素。而其中,保诚、友邦以全球领先的寿险覆盖规模,占据了香港人寿市场金字塔顶,同时无疑也成为了引领行业趋势的风向标。

2月23日,保诚(02378)宣告其非正式中文名称(仅供识别之用)将由“英国保诚有限公司”变更为“保诚有限公司”,自2022年3月1日起生效(“变更非正式中文名称”)。

而保诚的此次更名,则被视为了其品牌重塑的一部分。其背后所承载的,则是保诚继2021年九月分拆杰克逊金融(Jackson Financial Inc.)后,深耕重点转向专注于亚洲及非洲市场的战略体现。

作为一家成立于1848年至今已有174年历史,并于伦敦、香港、纽约及新加坡四地实现上市的保险龙头企业,保诚更名的完成,则在其历史发展的长河中更显现出步入新一发展阶段的标志性意义。

对于老牌险企龙头保诚战略聚焦亚洲、非洲市场后,其基本面究竟如何?正面临怎样的新业态环境?哪些又是券商们的共同关注点?本文将带读者一探究竟。

聚焦亚非市场,规模化的泛亚玩家

智通财经APP了解到,英国保诚于分拆前的业务构成主要有四个部分:保诚亚洲、保诚非洲、美国杰信人寿、保诚英国及欧洲。而随着公司于去年9月完成对于美国业务杰信人寿的剥离后,其现有架构主要包括:保诚集团、瀚亚投资、保诚非洲。

而在新的业务架构下,保诚战略向专注于业务潜力优秀的亚洲和非洲市场转移,并将重点发力中国内地、印度、印尼、泰国4个市场的增长机遇。

据智通财经APP了解到,截至目前,保诚的客户规模已达到1700万名,其中业务足迹已广泛遍布于泛亚洲,并不断向非洲拓展。根据公司对于新战略下业务拓展的规划,保诚计划于2025年实现服务客户规模达5000万名。

在销售渠道能力的打造上,保诚与友邦两家公司MDRT(百万美元圆桌会议)代理人数量分别于全球跨国寿险公司中排名第一和第二。其中,作为一家以机构主导的公司,保诚当前在亚洲及非洲的代理人规模达56万名、所合作银行分行达28,000间。其中,代理人渠道占比于2021年上半年达67%,银保渠道占比达31%。

此外,随着公司深化数字化转型,截至2021年8月5日,保诚旗下移动应用程式Pulse by Prudential实现下载量达3000万次,并于2021年上半年为保诚提供了约10%的年度保费等值。

产品服务方面,主要包括健康及保障保险、储蓄及投资、增值健康服务。截至2021年上半年,公司全新及重新设计的产品约达100款。

另据智通财经APP了解,公司2020年高价值健康及保障类产品在公司所有新业务价值中占比达65%,各市场新业务价值率(APE口径)均处于所处市场优秀水平。2021年上半年,保诚新单现值口径的新业务价值率(考虑未来保费现值,比新单口径更审慎)为10%,与友邦持平。

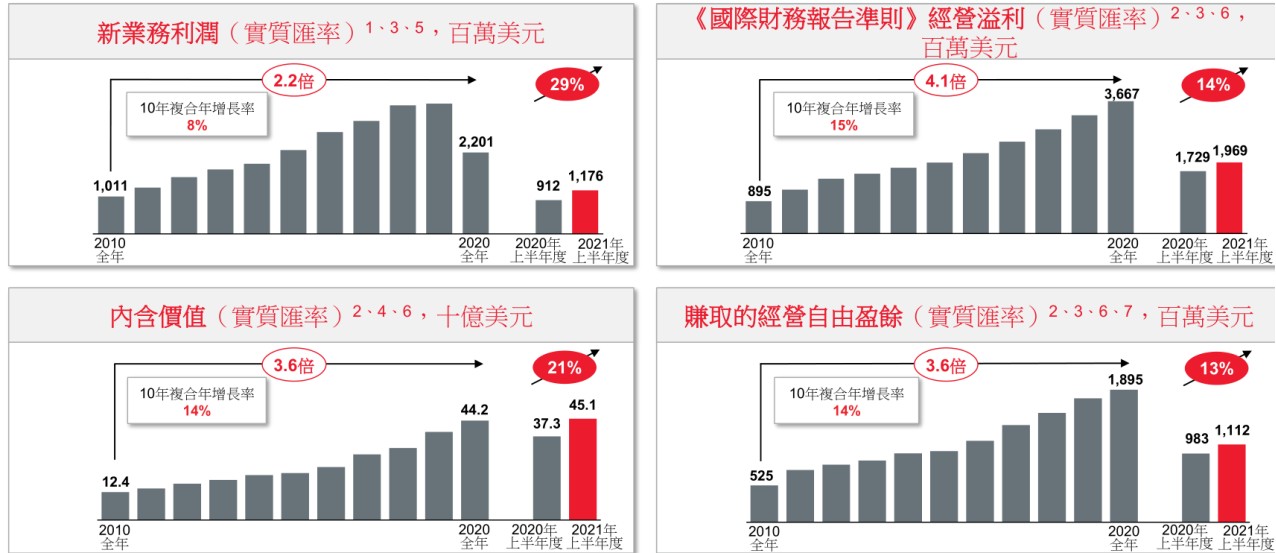

得益于优秀的销售能力,即便在受到新冠疫情的影响下,保诚健康及保障产品的APE贡献增长于2016年以来均稳定保持在27-28%。值得一提的是,在过去的十年间,保诚亚洲在首年标准保费、新业务价值以及内含价值等维度均实现了双位数复合增长。

其中,首年标保复合增速于2011-2020年达6.0%,于2011-2019年(剔除疫情影响)达11.6%;内含价值复合增速于2010-2020年达14%;新业务利润复合增速于2010-2020年达8%。

而根据保诚此前于2021年开放日提出的发展目标,预计公司新业务价值将实现高于GDP的增速;每股内含价值也将实现两位数增长。

亚洲正成为长期有吸引力的增长市场

保诚聚焦亚洲和非洲市场战略的落地,还伴随着新任总裁在亚洲的常驻(过去常驻英国)。在中金公司看来,此举有望确保新战略的实施落地。

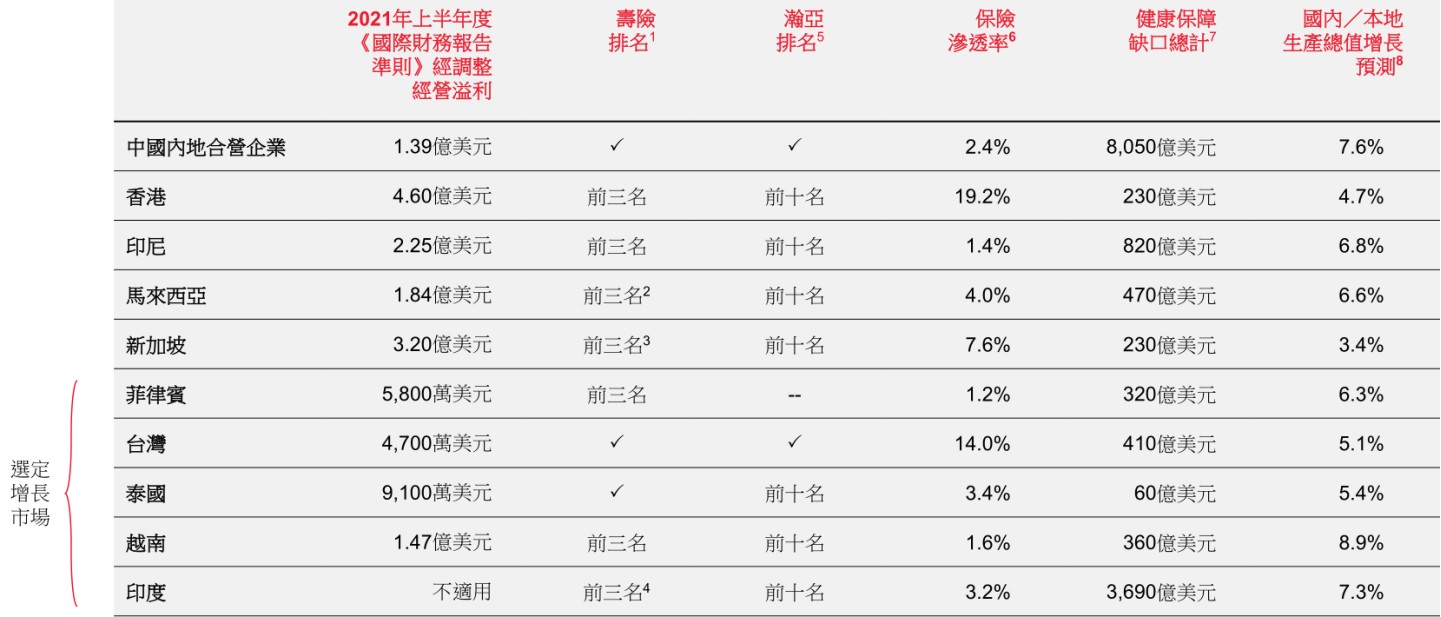

目前为止,保诚已拥有多元化的泛亚洲业务,在13个亚洲寿险市场中的9个市场拥有前三名的份额。而在内地市场,中信保诚已在23个省级市场获得运营许可,为进一步实现长期可盈利增长做足准备。

据了解,以2021年上半年NBP计,中国香港、中国内地及新加坡为保诚收入占比最大的市场,分别达26%、19%、18%;马来西亚及印度尼西亚则紧接其后,占比分别达10%、5%。

另据大华继显研报显示,保诚于2021年上半年APE同比实现28%增长至20.83亿美元,主要由马来西亚、新加坡和中国合资企业分别同比上涨72%、66%、40%所带动。

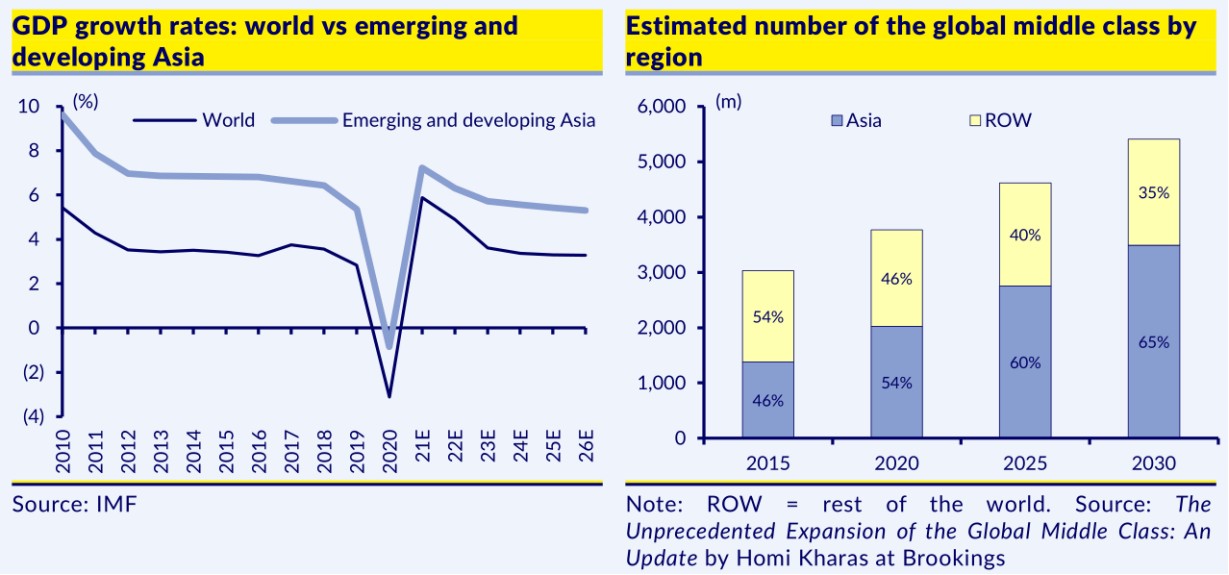

目前,亚洲市场被多家机构认为是当前增长潜力最大的寿险市场之一。里昂证券认为,当前亚洲人口中位年龄较低,收入分配相对稳定,许多新兴亚洲保险市场渗透率仍远未达到峰值,为长期有吸引力的增长市场。

大华继显则认为,亚洲为保险业增长的主要动力,其中亚洲(日本除外)人寿保险渗透率仅为GDP的3.0%,而英国等发达市场为8.0%。另一方面,亚洲占世界人口的近三分之一,并拥有增长最快的经济体和中产阶级人口,为行业提供了巨大的未开发潜力。

此外,作为亚洲寿险中不可忽略的一大市场,中国内地及香港MCV(大陆游客)对险企NBP贡献份额举足轻重。从澳门的经验来看,澳门与内地恢复通关以来,澳门游客数量不断增加,随之澳门寿险保费也增长强劲,表明MCV保险需求长期以来并未消失。

而随着近日疫情的反复,据里昂证券2月23日给出最新预测,香港MCV业务预计将于2023年一季度恢复。一旦香港与内地之间的旅行限制放宽,行业MCV销售也将得到恢复。高盛于2月23日给出的观点则是预计MCV销售将于2022年四季度起逐渐恢复。

除香港恢复通关的预期外,在里昂证券看来,内地的财富再分配(扩大中产阶级人口群体)以及美国国债收益率上升(收益率上升环境对险企有利,尤其在亚洲)也将成为推动保险业务增长的潜在催化剂。

转型后估值逻辑生变 存在较大估值折扣

在新的业务架构下,各大券商也不约而同提出需重新审视保诚估值的观点。完成分拆后的保诚,在业务范围上更为聚焦,成为一家更纯粹的专注于亚洲的险企。而公司价值被市场低估,则成为券商共同的观点。

对此,里昂证券表示,由于之前包含了美国杰信人寿、保诚英国与欧洲在内的集团结构较为复杂,保诚在亚洲的强大特许经营权历来被市场低估。如今,集团的分拆工作已经完成,保诚已成为一家更纯粹的亚洲公司,相信市场将通过增长的视角逐步重新考虑保诚的估值。

在估值方式上,里昂证券认为,PE倍数并不是高增长寿险公司最合适的估值方式,而更应向P/EV倍数靠近。可以观察到,目前市场基于PE对保诚的估值已逐渐与其英美同行显现出差异,并更向友邦靠近。

然而,在里昂证券看来,当前市场仍在以PE等通用指标对保诚进行估值,未能展现出一家不断增长的人寿险企的全部经济价值,市场仍在低估其价值。

其认为,保诚与友邦对于长期投资者而言均为高质量核心资产,随着市场估值逻辑逐渐向内含价值(EV)靠近,其与友邦的估值差距将缩小,也可能在短期内提供更大的上涨空间。其中,在同行比较的基础上,保诚对友邦存在47%的估值折扣,估值具备吸引力。

除了在估值上存在折价外,里昂证券还认为,保诚在董事会组成、管理层关键绩效指标和股息政策方面进行了全面改革,以适应其向亚洲的转型,从而更好地执行其亚洲增长战略。由于保诚在香港较友邦有着更高的NBV组合,保诚未来也将较友邦更受益于香港通关的恢复。

而在高盛看来,保诚在分离其英美业务后,则为投资者提供了一个可代替友邦的新的选择。其中,保诚在广度(业务网络)、深度(市场地位)、地域组合及盈利能力方面与友邦保险相当。

在对投资回报和贴现率进行调整后,高盛在对等基础上对保诚的估值为1.3倍,而友邦保险则为1.7倍,相比较之下保诚当前的估值则尤其具有吸引力(折价约25%)。

对此,大华继显也持有类似的观点,其认为在资产负债表和增长前景改善的背景下,保诚当前的交易价格较友邦仍有很大折扣。其中,大华继显基于2022F P/EV对保诚的估值为0.86倍,而对应友邦保险则为1.61倍。鉴于保诚强劲的基本面,这一差距是不合理的。

扫码下载智通APP

扫码下载智通APP