市场慌了!股、债、大宗商品市场共同发出信号:全球经济即将陷入衰退

当只是收益率曲线趋平、油价飙升或股市回调其中一种情况发生时,或许市场还会暂缓对经济衰退的恐慌。然而,在这三种情况同时发生时,人们会更强烈地认为,是时候认真对待经济衰退的威胁了。

现在的情况就是如此,股市、债市和大宗商品市场的紧张情绪正迫使交易员重新实时评估他们对经济增长的预期。

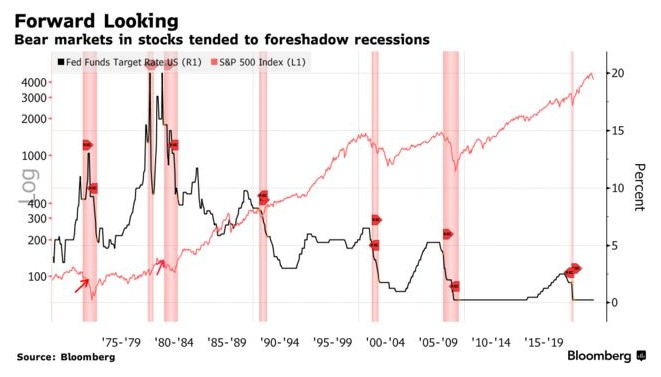

在美国经济仅在一个月内创造了67.8万个就业岗位,同时几乎没有观察人士认为短期会出现经济衰退时,这种担忧似乎有些杞人忧天。但市场一直是具有前瞻性的,其中传递出的共同信息不可以被忽视。周一,标普500指数跌近3%,油价逼近10年来最高水平,镍和小麦相继飙涨。综合来看,这些信息或许表明,在俄乌爆发战争和美联储鹰派的影响下,经济紧缩的威胁已经开始不断增加。

CIBC Private Wealth Management首席投资官David Donabedian表示:“目前必须调降经济增长前景,调高衰退风险。如果油价涨至125美元或更高,并持续6个月,欧洲就会陷入衰退,因为该地区对俄罗斯进口商品异常敏感。”

股、债、大宗商品市场发出经济衰退信号

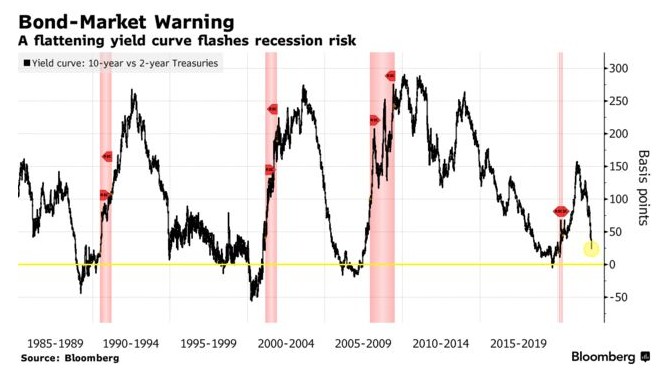

目前,滞胀的幽灵正在债券市场显现。10年期通胀盈亏平衡率目前已升至2005年以来的最高水平,而收益率曲线(10年期国债收益率与两年期国债收益率的差距)则收窄至自疫情导致衰退以来的最低水平。历史表明,这一彻底反转(就像2019年发生的一样)将预示着经济即将收缩。

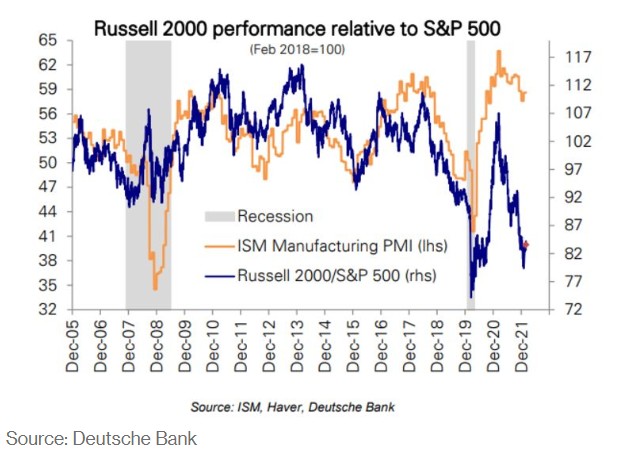

而在股市方面,欧洲和亚洲的基准指数正走向熊市,均从近期的高点下跌近20%。尽管标普500指数因其相对于其他地区股市的避险地位和地理位置与俄罗斯相距较远而表现较好,但德意志银行策略师Binky Chadha的分析表明,美国股市也在发出令人不安的信号。

Chadha将股市指标的趋势线速度与ISM制造业报告进行对比,发现标普500指数目前的水平预示制造业指标将大幅降至48,低于与经济增长相符的水平。小盘股则反映了更深层次的问题,该策略师表示,已经进入熊市的罗素2000指数似乎预示着制造业指数将降至40,这一水平表明美国经济将陷入“严重衰退”。

过去一周,至少有三名华尔街策略师还下调了标普500指数2022年底目标。市场资深人士Ed Yardeni以衰退风险上升为由,数月内第二次下调了标普500指数的目标,预计年底将达到4000点,这意味着该指数将较1月份的高点下跌17%。

Academy Securities Inc.宏观策略主管Peter Tchir在一份报告中写道:“我们都可以抱有最好的希望,但做好最坏的准备是目前谨慎的风险策略。”

除此之外,在股市和债券市场中,有一个时刻,价格走势不再是麻烦的迹象,而是开始成为麻烦的原因:人们的财富感减弱,投资决策被搁置。这就是目前大宗商品市场面临的风险,在大宗商品领域,飙升的价格可能会打击消费者情绪。

在俄乌冲突引发对全球两个最大生产国供应短缺的担忧后,从小麦、玉米、石油到铜的价格都在飙升。虽然大部分大宗商品价格的上涨可能是在几个月前因需求激增(这与衰退信号相反)而开始的,但许多交易员认为,最新一轮涨势可能将全球推向衰退。

其中,能源价格的飙升尤为可怕。这不仅给家庭消费带来压力,还增加了价格压力,并可能促使全球各大央行收紧货币政策以应对通胀。

G Squared Private Wealth创始合伙人兼首席投资官Victoria Greene表示:“油价、收益率曲线以及我们在经济周期中所处的位置,无疑都在发出衰退的信号。我并不是说明天天就要塌下来了,但我确实认为,未来12个月肯定会出现这种情况。”

市场担忧过度了?

平心而论,市场总是会反应过度。目前,恐慌占据了投资者的心理,资产价格超过了任何被基本面证明合理的价格,市场也面临着多重威胁,但是,有人反对将其中任何一种威胁的信息投射到全球经济中。据一位分析人士称,这场疫情本身对油价造成的影响起到了抑制作用——许多人居家办公,因此油价飙升所征收的税收可能会得到缓解。

Penn Mutual Asset Management投资组合经理Zhiwei Ren认为,当前的波动是由地缘政治动荡推动的,如果俄乌停战,这种动荡可能会迅速逆转。

“在有如此强劲的非农就业数据下,我们怎么会陷入衰退?”Ren表示,“目前的信号对未来的经济前景是会有点悲观,但这并不是由经济数据所驱动的,它是由地缘政治事件驱动的,所以我不知道这是否具有参考价值。”

Renaissance Macro Research经济学主管Neil Dutta表示,对石油危机的担忧被夸大了。他认为,如今美国人不仅拥有更好的财务状况,能够承受高昂的能源账单,而且实际利率仍然为负值,这为央行在不影响经济的情况下加息留下了充足的空间。

Dutta在一份报告中称:“我赞同对美联储应对能源价格上涨的措施可能会加剧下行冲击的观点,但我们离这一点还很远。消费者的超额储蓄水平仍然很高,这可能会对油价造成的影响起到减震作用。”

实际上,就目前而言,经济学家依然预计美国经济明年每个季度都将强劲增长。不过,在过去,这样的预测并不总是准确。

国际货币基金组织(IMF)的Prakash Loungani在2014年的一项研究发现,2009年全球发生的49次经济衰退中,经济学家在一年前达成的共识中没有一次准确预测到。而在20世纪90年代的60次衰退中,只有两次是提前一年准确预测到。

还有汇编数据显示,自大萧条以来,美国股市多次经历20%的跌幅中,只有两次是在美国经济衰退之前或同时发生的。

从某种程度上讲,如今的环境类似于过去伊拉克入侵科威特引发的油价飙升。当时,标普500指数跌入熊市,美国经济陷入衰退。

Strategas Securities策略师Ryan Grabinski在一份报告中写道:“也许可怕的是,1990年,联邦基金利率为8%,并最终开始了一个宽松周期。而如今,美联储却处于一个加息周期的开始,经济衰退似乎越来越不可避免。”

扫码下载智通APP

扫码下载智通APP