国泰君安:低估值板块将何去何从?

智通财经APP获悉,国泰君安发布研报称,低估值板块的盈利对经济周期的敏感度高,其行情多来源于对稳增长政策托底经济的预期,本轮低估值行情的本质是估值修复。稳增长+经济结构转型,信息新基建景气度有望抬升,看好云计算产业链,产业政策上关注“东数西算”。

摘要

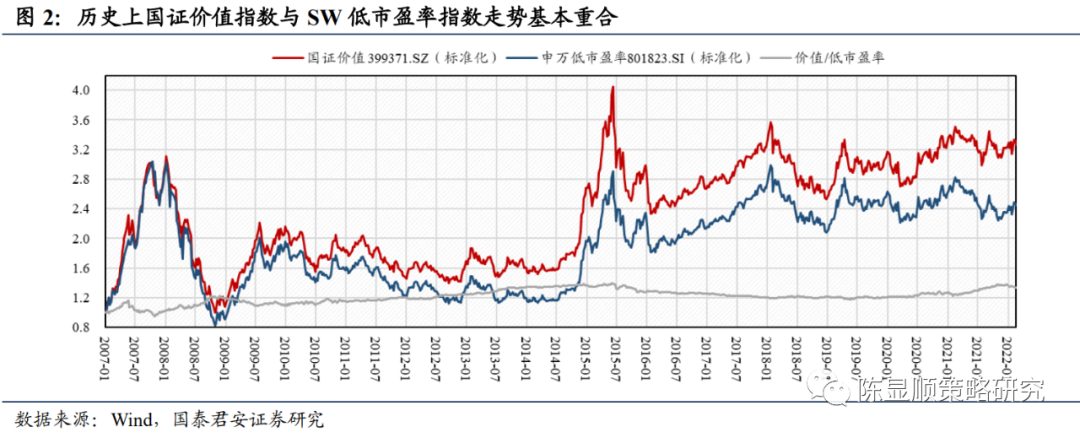

低估值的理解:硬币的另一面叫价值。在实践中,投资者往往把“低估值”和“价值”两个概念联系在一起。1)从国证价值指数的编制来看,两个概念相似性可得到验证——根据国证指数网,国证价值指数的编制方法为“在国证1000指数样本股中,选取每股收益与价格比率、每股经营现金流与价格比率、股息收益率、每股净资产与价格比率综合排名前332只”。其中,“每股收益与价格比率”即为市盈率的倒数,是定义价值类个股的第一要素。2)该经验直觉亦可得到数据验证——从标准化后的历史净值来看,国证价值指数与SW低市盈率指数的走势高度相似,2007年至今净值的相关系数高达0.96,两者净值的比值近十年也在1.2-1.4之间窄幅波动。

低估值板块的盈利对经济周期的敏感度高,其行情多来源于对稳增长政策托底经济的预期。综合过去六轮低估值板块行情,其中第1/2/4/6轮行情经济都处于信用周期底部位置,与本轮行情(21年11月至今)的经济背景较为类似。信用周期底部阶段,市场会形成宽信用稳增长预期:政府通过基建投资、地产政策刺激建设投资、房屋销售触底回升,从而进一步带动汽车、家电等耐用消费品以及上游周期类行业的需求回升。因此,每一轮信用周期底部,低估值板块均有所表现。

盈利承压+流动性考验,市场超额收益更多来源于估值提升,低估值行情的本质是估值修复。当前的宏观和市场环境不支持A股估值的全面提升,需要对成长股的“拔估值”和价值股的“估值修复”进行区分。当前三大因素驱动了本轮低估值板块的估值修复行情。1)市场整体风险偏好下降,主要源于分母端的约束:国内宽松预期趋于一致,增量较少,同时海外货币政策偏鹰加速市场对流动性预期调整。2)成交量萎缩,市场观望情绪浓厚:第一季度处数据真空期,投资者普遍等待实体经济数据验证。3)低估值板块盈利修复预期占优:信用周期底部阶段,稳增长政策预期升温,带来低估值板块预期盈利上修,边际变化上相比成长板块占优。在整体风险偏好降低+成交量萎缩的背景下,市场偏向当前盈利预期边际修复占优的低估值板块。

风险提示:1)疫情反复;2)地缘政治风险;3)美联储货币政策。

全文如下:

1 策略思考——低估值何去何从

1.1.A股的低估值分布及历史脉络

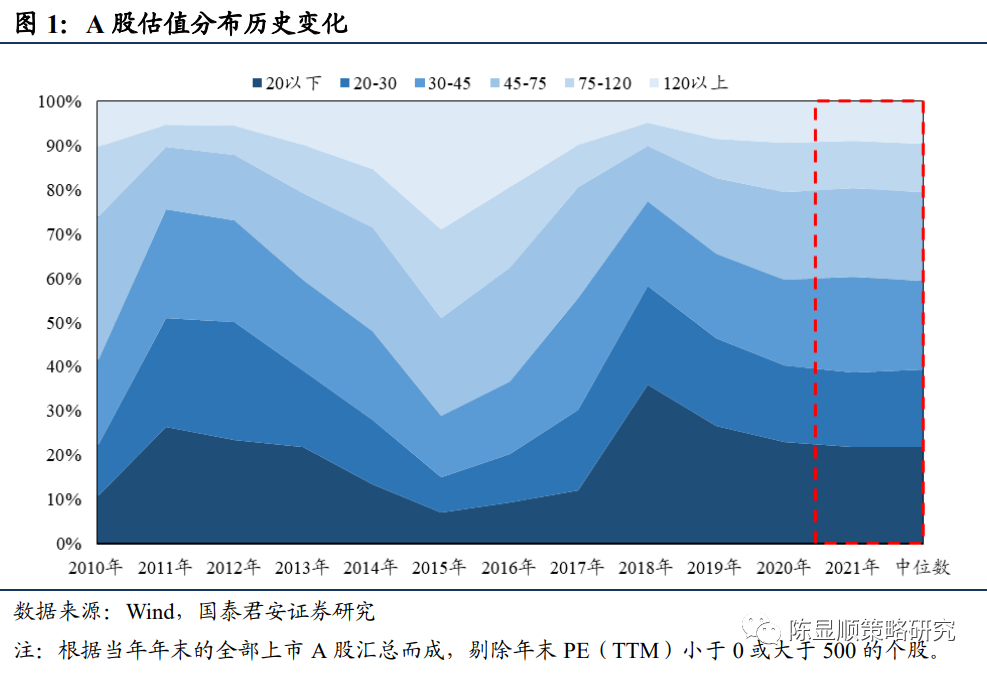

当前A股的估值分布较为均衡。按年度梳理历史上A股PE(TTM)估值分布变化,可见A股总体的估值分布跟随市场行情大起大落。如2015年牛市中,低估值股票基本被消灭;而2018年熊市末尾,PE(TTM)30倍以下的公司占比超过一半。截止2021年底,A股估值分布情况与过去十年中位数基本持平,整体估值分布较为均衡。

1.2.低估值的理解:硬币的另一面叫价值

低估值≈价值。在实践中,投资者往往把“低估值”和“价值”两个概念联系在一起。(1)从国证价值指数的编制来看,两个概念相似性可得到验证——根据国证指数网,国证价值指数的编制方法为“在国证1000指数样本股中,选取每股收益与价格比率、每股经营现金流与价格比率、股息收益率、每股净资产与价格比率综合排名前332只”。其中,“每股收益与价格比率”即为市盈率的倒数,是定义价值类个股的第一要素。(2)该经验直觉亦可得到数据验证——从标准化后的历史净值来看,国证价值指数与申万低市盈率指数的走势高度相似,07年至今净值的相关系数高达0.96,两者净值的比值近十年也在1.2-1.4之间窄幅波动。

“低估值”是表象,“价值”才是内核。从概念出发,“低估值”即为具有相对较低的PE或PB倍数。“价值”则与“成长”相对,成长股盈利增速较高,在贴现估值模型中,远期盈利贡献更高,即期的盈利贡献相对较低,体现在即期的估值上也较高;价值股与此相反,盈利增速较慢,即期价值占比更高,从而表现出了低估值的特征。

因此,“低估值”和“价值”本质是同一类个股的一体两面。

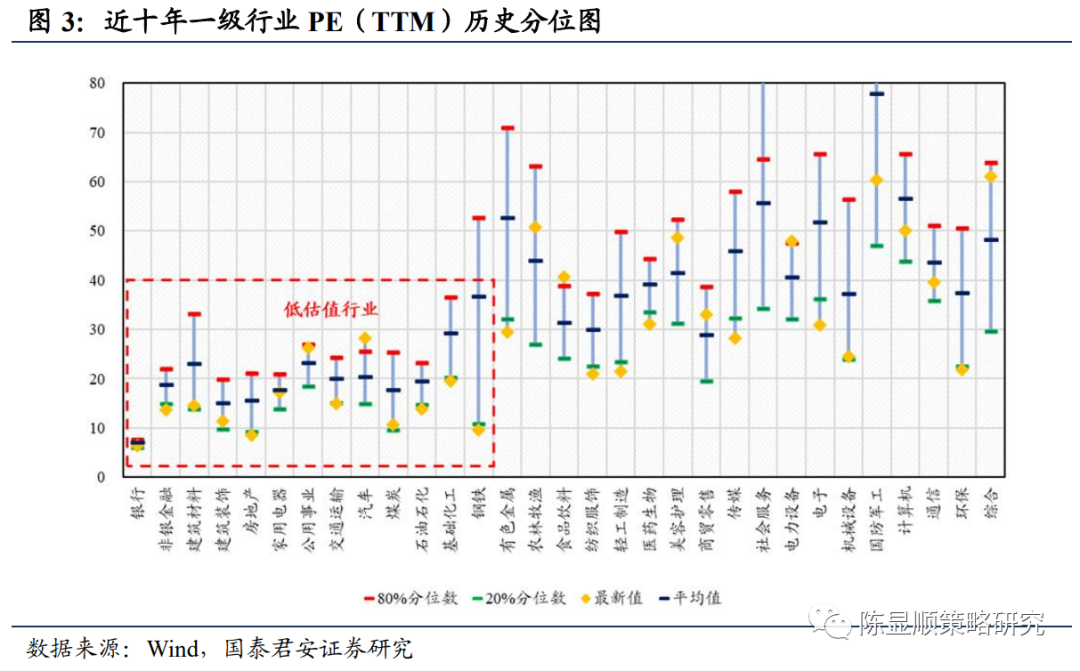

1.3.低估值主要行业及板块分布

低估行业主要集中在金融、周期大类板块。如下图所示,前11个一级行业近十年的PE(TTM)普遍低于30倍,是典型的低估值行业;而基础化工、钢铁也属于周期性行业,由于盈利变化幅度巨大,历史上常常出现30倍以上的估值,但近几年受益于供给收缩和需求回升,盈利改善持续性较好,亦可纳入低估值范畴。

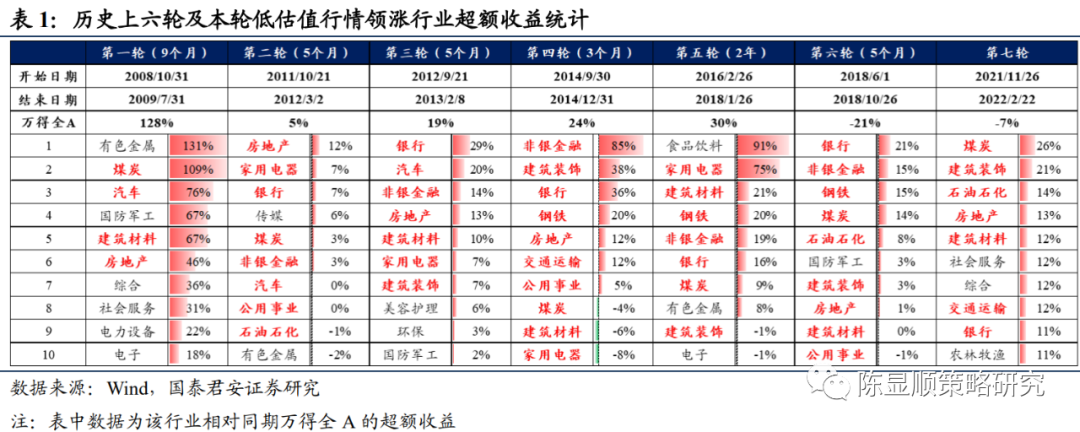

1.4.低估值行情复盘

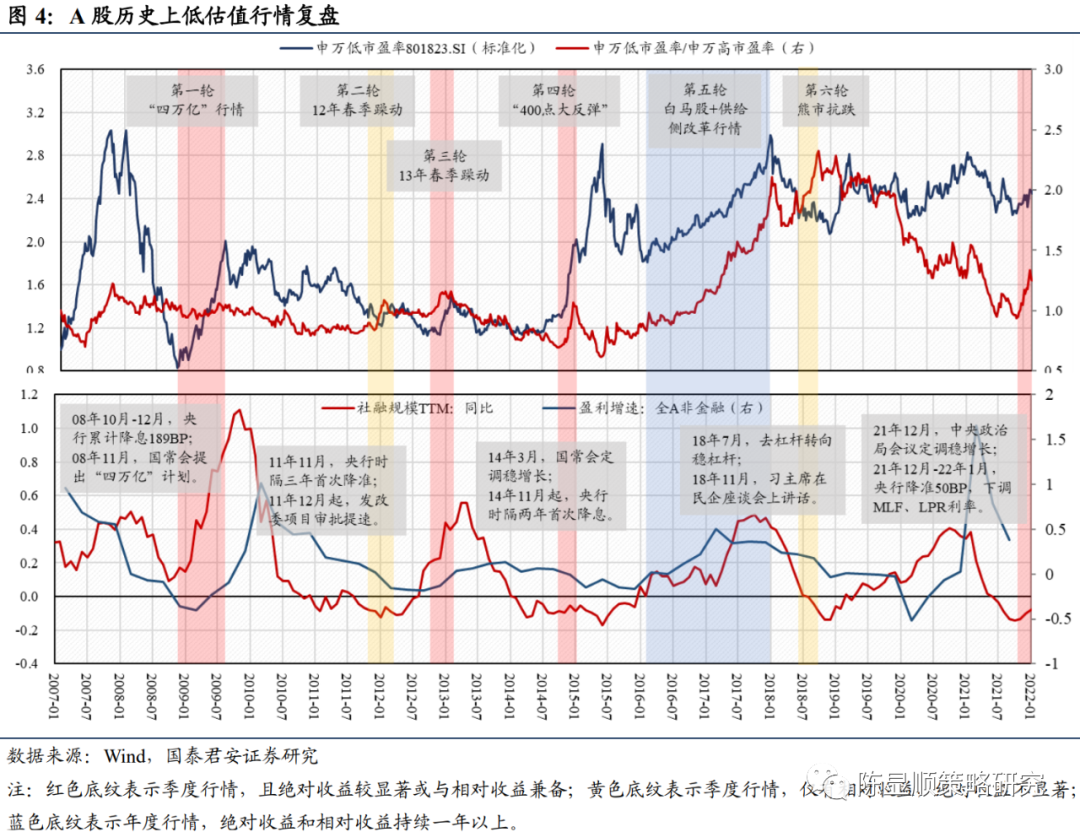

07年至今,A股共出现6轮低估值风格占优的行情。分别为:09年“四万亿”行情、12年春季躁动、13年春季躁动、14年底主板“400点大反弹”、16-17年白马股+供给侧改革行情、18年下半年熊市抗跌。

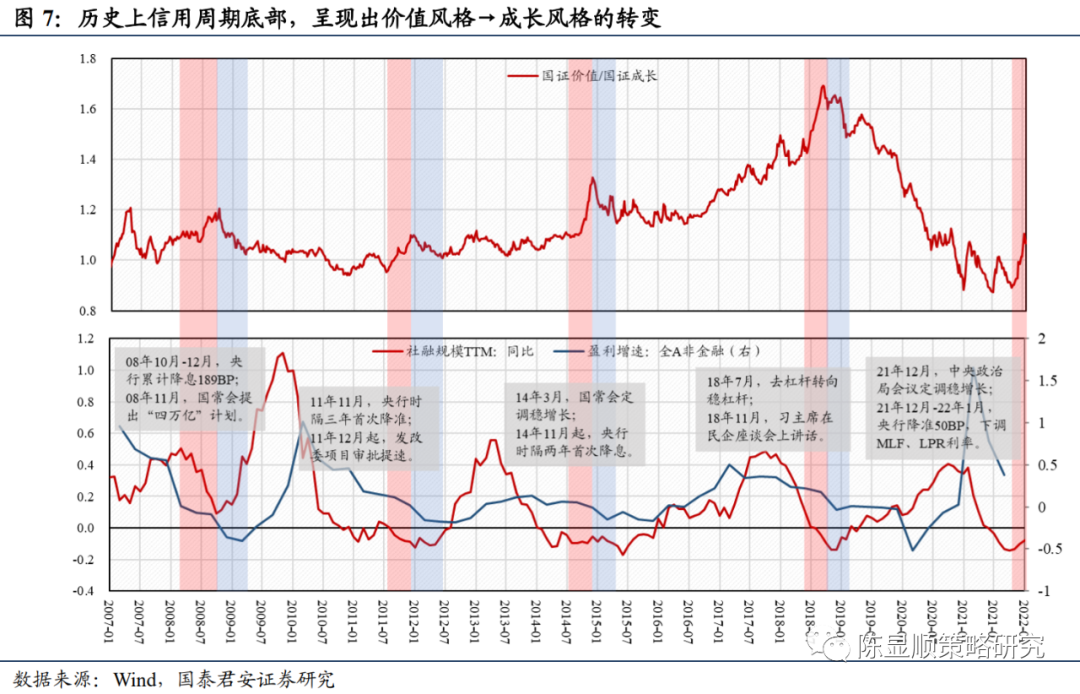

低估值板块的盈利对经济周期的敏感度高,其行情多来源于对稳增长政策托底经济的预期。综合过去六轮低估值板块行情,其中第1/2/4/6轮行情经济都处于信用周期底部位置,与本轮行情(21年11月至今)的经济背景较为类似。信用周期底部阶段,市场会形成宽信用稳增长预期:政府通过基建投资、地产政策刺激建设投资、房屋销售触底回升,从而进一步带动汽车、家电等耐用消费品以及上游周期类行业的需求回升。因此,每一轮信用周期底部,低估值板块均有所表现。

低估值行情的持续时间与超额收益幅度与企业盈利的验证高度相关。

08-09年和16-17年两轮低估值行情持续时间较长,主要由于企业盈利的持续验证——(1)09年随着“四万亿”的落地,银行借贷数据、发电量数据亮眼,经济快速进入复苏、过热阶段,驱动周期、地产行业取得超额收益;(2)16-17年除了消费白马股表现优异,供给侧改革的背景下,周期股盈利的持续改善使煤炭、钢铁等行业跑赢市场。

其余四轮低估值行情持续3-5个月,主要表现为春季躁动(12/13年),以及极端牛市(14年)/熊市(18年)下的风格切换,后续行情结束源于数据证伪,或市场出现新主线——(1)11年底稳增长政策出台,社融及企业盈利数据依然持续探底,低估值板块经过12年春季躁动的一波上涨,后续跟随大盘下跌。(2)12年下半年上证指数跌破2000点,市场风险偏好低位,低估值板块在13年春季躁动中相对占优,随后创业板开启牛市的第一波上涨,成长风格占优。(3)14年底的“400点大反弹”主要由增量资金驱动,故行情时间短、涨幅大,后续15年牛市的主角创业板接棒大涨,低估值板块超额收益结束。(4)18年下半年,社融增速加速下探,市场陷流动性危机,低估值板块相对抗跌,后政策定调支持民企、制造业,成长风格开始连续两年占优。

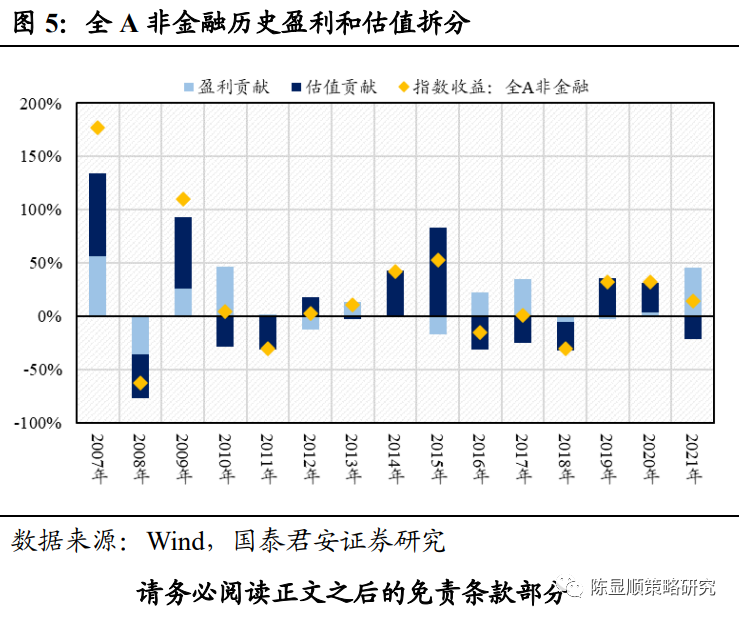

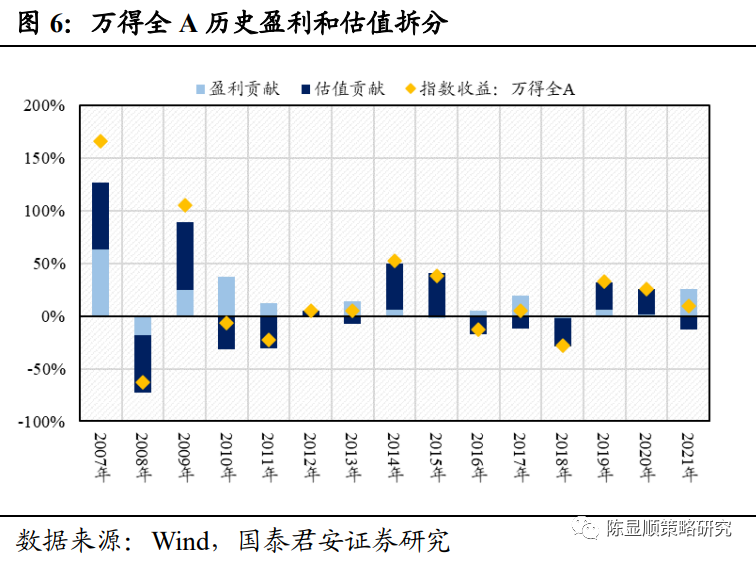

1.5.从历史来看,投资者赚的是什么钱?

短期赚估值的钱,长期赚盈利的钱。将07年至今全A非金融及万得全A的年度涨幅拆分为盈利贡献和估值贡献,除了10/17/21年这类盈利大幅增长的年份,估值贡献是当年指数涨跌的主要矛盾,故投资者短期(一年内)主要赚估值的钱。如果拆分指数07年至今的CAGR,A股非金融及万得全A的指数收益为10.8%/9.8%,盈利贡献为8.8%/11.6%,估值贡献为1.9%/-1.5%,故投资者长期主要赚盈利的钱。

1.6.怎么看待本轮低估值行情?

盈利承压+流动性考验,市场超额收益更多来源于估值提升,低估值行情的本质是估值修复。当前的宏观和市场环境不支持A股估值的全面提升,需要对成长股的“拔估值”和价值股的“估值修复”进行区分。当前三大因素驱动了本轮低估值板块的估值修复行情。(1)市场整体风险偏好下降,主要源于分母端的约束:国内宽松预期趋于一致,增量较少,同时海外货币政策偏鹰加速市场对流动性预期调整;(2)成交量萎缩,市场观望情绪浓厚:第一季度处数据真空期,投资者普遍等待实体经济数据验证;(3)低估值板块盈利修复预期占优:信用周期底部阶段,稳增长政策预期升温,带来低估值板块预期盈利上修,边际变化上相比成长板块占优。综上,市场整体风险偏好降低+成交量萎缩的背景下,水往低处流,流向当前盈利预期边际修复占优的低估值板块。

估值修复行情通常持续时间5个月左右。根据上文复盘,历史上除了“四万亿”带来盈利的持续修复,其余信用周期底部阶段的低估值行情持续时间均在5个月左右。从21年11月算起后推5个月,即22年3月,恰逢两会落地和春季躁动的尾声,场内参与低估值行情的资金存在获利止盈的可能。

成长板块可能在信用周期触底回升后重新占优。回顾国内过去四轮信用周期底部,A股非金融盈利增速往往滞后社融规模增速3-6个月触底。从对应价值/成长的表现来看,社融触底阶段,价值风格占优;企业盈利触底阶段,成长风格开始占优。本轮信用周期底部,社融增速已初步显现触底回升迹象。随着经济数据的修复企稳,成长板块的胜率有望提升。

本文编选自微信公众号“陈显顺策略研究”,智通财经编辑:丁婷。

扫码下载智通APP

扫码下载智通APP