银河3月投资组合:外围风险不断发酵,市场情绪受抑制,关注性价比

【编者按】外围风险不断发酵,市场情绪受到抑制,关注性价比。推荐3月金股。看好国家长期战略支持的科技创新及专精特新行业与稳增长受益的建材、机械行业的投资机会

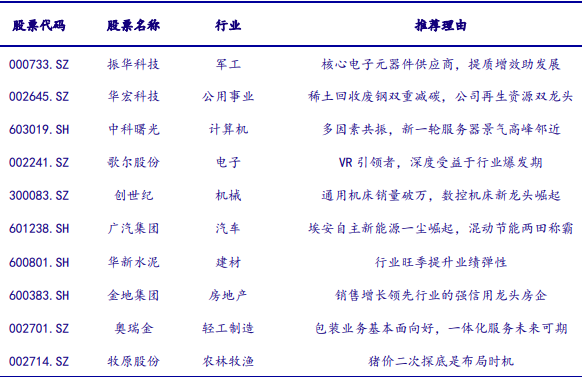

3月十大月度金股(不分先后)包括:

一、核心观点

(一)2022年2月稳增长主线带动市场回升,但外围风险持续扰动

截止2月24日,上证指数本月收涨2.04%,创业板指收跌4.30%。行业来看,有色、化工等资源品强势领涨,稳增长主线表现较优,新能源等高景气赛道月中小幅反弹,但仍然较弱。市场情绪平淡,2月日均成交金额环比回落1175亿,北向资金累计净流出44.52亿元。尽管当前国内稳增长的政策逐渐落地,但经济还未出现明显好转的信号,叠加外围风险不断发酵,美债利率上行、俄乌局势紧张、全球风险资产回调等因素对于A股投资者情绪仍有抑制。

(二)市场经过调整后已有安全边际,但情绪或继续受到外围风险的抑制

2021年12月15日高点至今,上证指数、创业板指已累计下跌6.82%、20.39%,估值已回调到过去10年中位数水平,高景气赛道交易拥挤度大幅好转,市场已体现一定安全边际。但是,俄乌局势紧张、美联储加息在即,外围风险不断发酵,或将继续抑制市场情绪的反弹。

(三)国内金融和经济环境稳定,A股仍有可为,短期关注性价比

相比于海外流动性收缩、通胀高位等不利因素,国内金融和经济环境相对稳定,政策支持下,下游需求逐步恢复可期,经济底的出现会对市场有明显提振,但短期还需注重配置的性价比及alpha价值。行业主线仍然是关注受益于国家长期战略支持或是短期稳增长政策托底的领域。

(四)2022年3月需要关注的边际变量

1)两会召开,关注政策影响;2)俄乌局势对原油、小麦等原材料及全球供应链的影响;3)美联储首次加息落地,对利率和股市的影响。

二、十大月度金股

3月十大月度金股盈利预测和估值(截止22年2月24日)

资料来源:Wind,中国银河证券研究院

振华科技(000733.SZ):公司以电子元器件为核心主业,主导产品在性能、质量以及市场占有率上均处于国内同类产品先进水平。公司通过结构调整转型升级,高附加值产品在重点领域市场应用得到持续增强,低收益、高风险业务调整压缩工作已完成,后续有望持续高质量发展。

华宏科技(002645.SZ):稀土行业供需格局向好,稀土回收受政策鼓励产能或更有弹性。公司上市至今对外投资超过10起,打通了废钢回收、稀土回收两个领域的产业链,为长期发展奠定基础。

中科曙光(603019.SH):受益于上下游多因素共振,新一轮服务器景气高峰邻近。公司是国产信创龙头企业,专注于高端计算领域,依托中科院科研和产业资源,在自主芯片等上游领域积极布局,有望通过业务结构升级提升盈利水平,受益于广阔的行业信创机遇。

歌尔股份(002241.SZ):5G通信技术将加速VR商用化进程,生态快速发展,VR设备进入快速渗透期。公司是全球声光电精密制造龙头、VR/AR头部代工企业,智能声学整机业务将保持稳健增长,VR业务绑定核心客户,为新的增长引擎。

创世纪(300083.SZ):我国机床行业大而不强,目前处于十年更新周期景气向上阶段,未来发展趋势为数控化率提升、中高端机床占比提升、中高端机床国产化率提升、行业集中度提升。公司主营机床类高端装备,产品主要分为两大板块:3C系列产品与通用系列产品。

广汽集团(601238.SH):行业需求稳中向好,2月经销商仍有补库需求,2月批发零售增速值得期待。公司业绩迎来新一轮催化增长,广汽丰田、广汽本田伴随销量的提升,贡献客观投资者收益,广菲克外资方持股比例提升,减轻广汽集团亏损包袱,间接提升业绩,埃安独立上市在即,带来公司估值重构。

华新水泥(600801.SH):在2022年稳增长预期之下,基建投资以及保障房推进,预计水泥行业需求仍能维持在较高水平。公司是国内水泥行业龙头,重点布局于中南、西南地区,长江中游经济带、成渝经济带,受益于基建需求提升。而且,在碳中和背景下,公司通过大量使用替代原燃料、实施绿色矿山、提升工业系统智能化水平,形成绿色低碳发展的竞争优势。

金地集团(600383.SH):旧周期的结束和新周期的起点,在信用分层的时代,公司的强信用优势将逐步体现,公司的商管、物业持续发力,金地物业作为物管行业的头部企业,具有较强的外拓能力和品牌力,持续为公司创造价值。

奥瑞金(002701.SZ):公司在二片罐方面,金属包装市场规模不断扩容,啤酒罐化率快速提升;在三片罐方面,能量饮料市场规模快速成长,绑定头部客户公司核心受益,红牛提供关键证据商标纠纷有望反转,料将重拾增长动力。

牧原股份(002714.SZ):公司采取重资产模式—自繁自养模式,保证生猪产量稳定,使得公司对养殖厂具有完全的控制能力。在能繁母猪持续下行,仔猪&母猪&生猪价格持续下行至二次探底,后备母猪补栏低于预期的环境下,公司具有竞争优势,且22年公司生猪出栏量的高增长状态仍可保持。

三、风险提示

1)疫情进展超预期的风险;2)货币和财政政策基调转向的风险;3)地缘政治风险等。

本文编选自“中国银河证券研究”微信公众号;智通财经编辑:陈筱亦

扫码下载智通APP

扫码下载智通APP