新强联(300850.SZ):产业资金减持砸出黄金坑,大兆瓦趋势孕育主轴承大市场

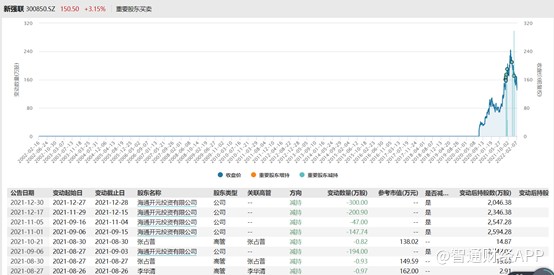

在电新普遍表现不好的时候,加上大股东大幅减持,对于新强联(300850.SZ)而言无异于“雪上加霜”,公司股价也从高点下来几近腰斩。作为国内风电轴承的龙头企业,大股东的大幅减持自然也引起了市场不少的关注度。

智通财经APP了解到,2020年7月,新强联在A股创业板上市,上市至今公司股价累计涨幅超12倍,或由于公司股价涨幅过大,且部分原始股东已经解禁,因此禁不住减持的“诱惑”。

据wind数据显示,自去年7月解禁以来,陆续有高管开始减持,不过减持最多的当属海通开元投资有限公司,已累计减持889.64万股。减持后,海通开元投资有限公司仍持有2046.38万股,持股比例高达10.55%。

2月9日,在公司发布的大股东减持计划公告里,主要也是海通开元投资减持,计划在公告15个交易日之后的6个月内,通过集合竞价和大宗交易的方式减持不超过581.83万股,占公司总股本比例的3%。

据智通财经APP获悉,海通开元投资有限公司是海通证券私募股权投资的全资子公司,专注于TMT、新能源、新材料、消费品、生物医疗、信息技术、先进制造以及处于景气度上升阶段国家支持行业的投资机会。作为一级投资基金公司,上市公司解禁后,减持退出也是必然的操作,因此海通开元投资的减持,并不意味着新强联基本面出问题,不过其持股数量大,因此减持难免会对股价造成较大的波动。

抛开负面消息来看,在风电企业中,新强联自身还是有诸多看点。

风机价格大幅下降,大兆瓦轴承加速国产化

新强联主要从事大型回转支承和工业锻件的研发、生产和销售,其中回转支承及配套产品为公司的核心业务,占公司91.85%的营收。公司是国内少数可以向头部风电整机厂商批量供应风电主轴轴承的国产厂商之一。

受益于风机大型化、零部件国产化、大宗商品降价等因素影响,海上风电也迎来了平价。据西部证券不完全统计,2022年1月国内风机招标量10.56GW,同比增长266%,环比增长41%,其中陆上风机招标量7.16GW,同比增长148%,环比下降4%,海上风机招标量为3.40GW。风机价格方面,1月陆上风机中标均价为2038元/kW,同比下降35%,环比下降9%;陆上风机含塔筒中标均价为2551元/kW,同比下降29%,环比下降7%;海上风机及塔筒中标均价为4013元/kW,最低中标均价为3548元/kW,较2021年10月最低中标单价下降13%,说明海上风电基本进入平价时代。

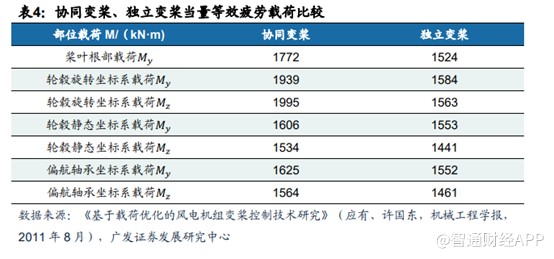

风机大型化是风电降本的重要推力,当叶片变长后,风湍流、风剪切、塔影效应、偏航偏差等因素会对大型风电机组的叶轮产生不均衡载荷,且风轮直径越大,整个风轮面受力的不均衡度就越强,叶轮上不均衡载荷也就越明显,叶轮上的不均衡载荷会给变桨轴承、轮毂、主轴、偏航轴承、塔架等风电机组关键部件造成很大疲劳载荷。因此需要根据叶片具体情况对每个叶片进行独立变桨控制从而减小叶轮上的不均衡载荷,让各个部件的寿命更长,从而取得更多的发电量,同时可以优化风电机组的载荷分布,降低机头重量,通过减重降本。但是采用独立变桨控制技术增加了变桨执行机构的动作幅度,会加快变桨轴承的磨损,从而对轴承性能提出更高要求。因此,随着海上风电的平价,对大兆瓦的轴承需求也与日俱增。

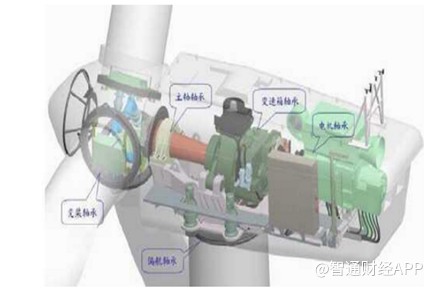

其中轴承又细分为偏航轴承、变桨轴承、主轴轴承、齿轮箱轴承和电机轴承。

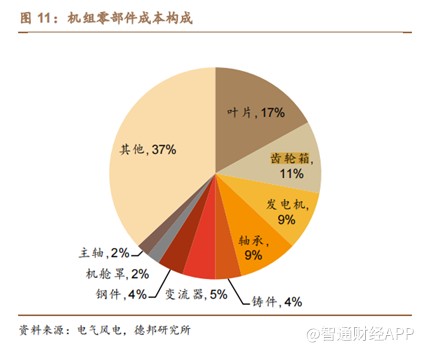

从风机成本占比来看,叶片、齿轮箱,发电机和轴承成本占比比较大。其中轴承(偏航、变桨和主轴承)成本占比约为9%。

由于生产工艺的复杂,主轴轴承产品附加值也更高。根据新强联非公开发行股票募集说明书,从2020年实际销售情况来看以及募投项目的规划来看,主轴轴承价格都比偏航变桨轴承高的多:2020年公司3-4MW的偏航变桨轴承单价为12.62万元(一套约50万元),而同等功率机型的主轴轴承单价为52.63万元,比偏航变桨轴承高出3倍多;此外,主轴轴承毛利率也显著高于偏航变桨轴承,2020年新强联主轴轴承的毛利率为48.83%,比偏航变桨轴承毛利率22.32%高26.51百分点。

主轴轴承设计难度高,工作环境恶劣,寿命要求达到25-30年,对设备可靠性要求很高;此外,风轮主轴载荷大,相比其他轴承的长度也更长,需要主轴轴承有足够的硬度、强度、抗冲击性能,同时要有较少的缺陷,防止过早疲劳。因此主轴轴承是风机国产化的最后环节。

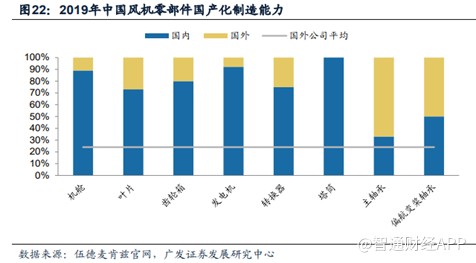

根据伍德麦肯兹官网的数据,2019年我国机舱、发电机、塔筒的国产化程度已经非常高,均达到80%以上的水平,叶片、齿轮箱、转换器等零部件国产化率也已经达到了70%以上,而主轴轴承、偏航变桨轴承的国产化率分别只有33%和50%。

从全球范围看,轴承行业经过多年产业竞争后,高端市场被瑞典SKF、德国Schaeffler、日本NSK、日本JTEKT、日本NTN、日本NMB、日本NACHI、美国TIMKEN这四个国家八家大型跨国轴承企业所垄断,而目前,我国主要占据轴承行业的中低端市场。根据电气风电招股说明书,2020年舍弗勒、SKF、NTN的全球市占率分别为29%、24%和12%,三家加总达到65%。而我国本土企业洛轴、瓦轴的市占率只有各4%,新强联在2021年才开始放量。

根据明阳智能2021Q3的业绩展示材料,2021年5MW以上的机型占比明显上升。根据风电头条的统计,2021年上半年的中标主流机型已经到4MW区间,预示着2022年的装机主流机型将向4-5MW演变,近期,华润电力乌拉特中旗100MW风电项目开标,据招标文件,本项目采购机型要求单机容量不低于5.0MW(含本数),不高于6.7MW。

中标价格的大幅下降,对整机厂的成本管控能力提出更高的要求,而“国产化”会是降本的重要手段,新强联在大兆瓦主轴轴承上的领先将在“大型化”的进程中获取更多市场份额。

投产在即,新强联收入有望向上一个台阶

智通财经APP获悉,新强联是国内少数可以向头部风电整机厂商批量供应风电主轴轴承的厂商之一。凭借多年的研发积累和技术优势,公司攻克了2-3MW直驱式风力发电机三排滚子主轴轴承的关键技术,掌握了国际先进的无软带淬火工艺,风电主轴轴承已向湘电风能、明阳智能和东方电气等客户供应,获得了下游整机客户的认可。

由于轴承产品验证周期很长,虽然瓦轴、洛轴、大冶轴等国产轴承厂在风电主轴轴承研发上不断发力,其中洛轴于2021年10月份研制成功7MW级海上风电主轴轴承,但是从目前的局面来看,新强联等作为极少数可以实现主轴轴承尤其是大兆瓦主轴轴承量产的企业,在竞争中有望保持领先。

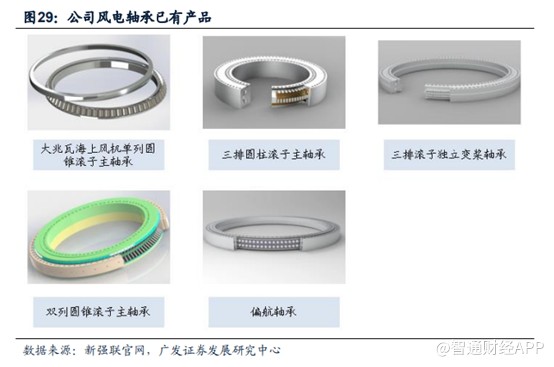

新强联已经可以为客户批量供应偏航变桨轴承、三排滚子独立变桨轴承、三排圆柱滚子主轴承、圆锥滚子主轴承等风电轴承,轴承产品应用于1.5MW、2MW、3.XMW、4.XMW-8MW等风机。目前,大兆瓦的双列圆锥主轴轴承、单列圆锥主轴轴承、三排圆柱主轴轴承已经开始验证,考虑到风电轴承产品较长的客户认证周期,在验证时间上,公司的领先优势有望保持。

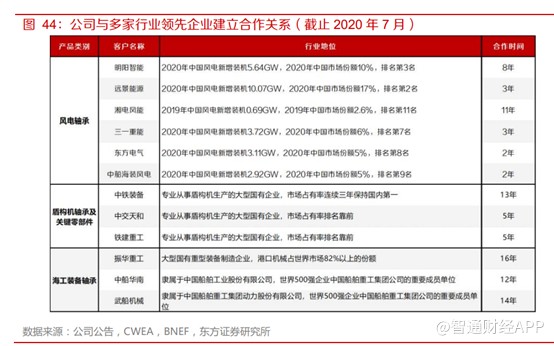

客户方面,目前公司已与多家整机厂商建立合作关系,如明阳智能、湘电风能、东方电气、远景能源、三一重能等。

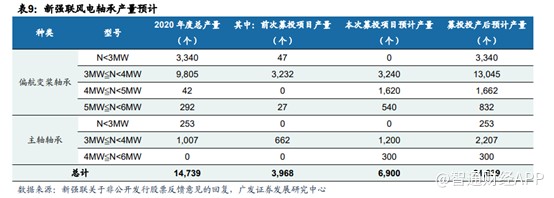

产能方面,扩产加速。2020年,新强联IPO募集资金3.22亿元用于建设2.0MW及以上大功率风力发电主机配套轴承建设项目。IPO募投项目已于2020年投产并达产,实现回转支承及配套产品产能为6万吨,但仍面临产能不足的制约。

2021年6月,公司再次通过非公开发行股票募集资金,并拟将9.35亿元投资3.0MW及以上大功率风力发电主机配套轴承生产线建设项目。此次项目达产后,公司年产风电轴承将增加6900套,其中主轴轴承1500个,偏航变桨轴承5400个。随着该项目的投产,公司的收入也将步入下一个台阶。

不过,根据调研显示,海上风电受安装船费用过高影响,目前并没有使用国产轴承,国产轴承目前还在陆上风电测试中。陆上风电明阳每年出货1000台,基本都是3MW以上的风机,新强联占到80%,上气、金风、东方电气大型风机生产厂家,供货几十到100台不等。

价格方面,外资品牌吃透了主机厂不敢大规模使用国产轴承,甚至可能会涨价。因此轴承降价较少,其中偏航变桨轴承一般按照重量计算,价格基本稳定。

综上来看,尽管受产业资金减持的影响,对新强联的股价有一定的承压。但是轴承行业目前国产替代率低,凭借着过硬的技术,新强联的轴承已经处于国内领先地位,近年来受风电行业的快速发展公司业绩也实现快速增长;另外借助于IPO以及定增募集的资金,公司快速扩张新产能,伴随着产能的释放,公司的业绩将有望实现更高速的增长。

扫码下载智通APP

扫码下载智通APP