全球进入加息新环境 应下注哪些优质股

智通财经APP获悉,2022年开年以来,各国央行对加息的态度越发“鹰派”。当前市场面临最关键的问题是,在资金借贷成本增加的情况下,流动性减少的市场能否恢复元气,以及在加息的新环境里,投资者应该如何选择投资策略。

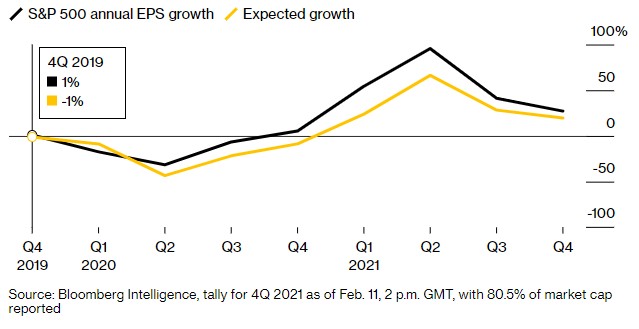

图1

据图1所示,美国企业收益增长正在放缓,预示着股市回报将更加疲软。以下是投资者在这个新时代的投资基础策略大纲。

下注“高质量”股票

国际信托基金公司(Fiduciary Trust International)执行副总裁兼股票管理总监Carin Pai表示,投资者需要关注高质量的投资,应该寻找那些“盈利更稳定、更有预见性”的公司,而不是受益于低利率和高流动性的投机性投资。

Pai补充道,这些股票包括价格较低的所谓价值股,也包括价格较高的公司。在此次财报季中,市场对标普500指数中一些最昂贵的公司给予了丰厚的回报,而对那些业绩不佳的公司则给予了严厉的惩罚。

同时,以Peter Oppenheimer为首的高盛集团策略师也表示,只在“某个市场、某个要素或某个领域”寻求回报的时代很可能已经结束,市场将根据相对于价格的潜在增长来选择股票。

此外,Pai还表示,追求高质量的股票还意味着选择债务更低、资产负债表更强劲、现金流增长更快的股票。

随着利率上升和央行流动性收紧,债务水平变得更加重要。据了解,在欧洲央行关于加息的基调发生转变后,意大利市值最大的上市公司Enel SpA股价重挫。惠誉以“中期内杠杆率预计会上升”为由,将其长期发行人违约评级从A-下调至BBB+。

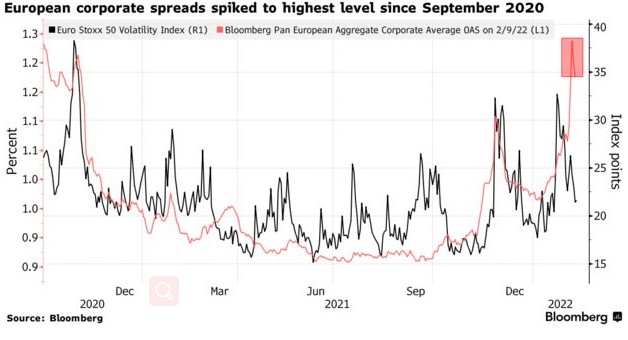

图2

据图2显示,欧洲企业利差升至2020年9月以来的最高水平。对此,高盛的Sharon Bell表示,随着利差扩大,资产负债状况较差的股票更容易受到冲击,并称欧洲医疗类股看起来尤其有吸引力,因其杠杆率较低,且与信贷利差呈正相关。

同时,美国银行的策略师也认为,在信贷息差不断扩大的时期,欧洲银行和汽车股是最脆弱的,然而,个人护理、药品、杂货店和医疗保健股往往表现最好。

瑞士投资公司Unigestion多资产投资经理兼高级副总裁Salman Baig表示,近年来,对收益率的渴求引导投资者进入了信用风险程度各不相同的公司,但在这种新环境下,人们开始看到他们以前没有考虑过的风险,如果这些投资者争相离场,那可能会加剧恶性循环。

美股“凛冬已至”!

尽管股票策略师对于市场能否继续上涨看法不一,但大多数人认为,随着美联储收紧政策可能会导致市场估值过高,美国牵头的时代可能即将结束。

图3

摩根士丹利等空头认为美国股市“凛冬已至”,但对欧洲保持乐观。摩根大通的Mislav Matejka等多头认为股市整体而言仍有上行空间,但相对于欧元区和英国,美国市场可能“停滞不前”。

就连汇丰银行的Max Kettner等美股的忠实粉丝最近也下调了其评级,高盛的Oppenheimer警告,在利率上升、美国经济增速不及其他地区以及投资者进一步寻求价值投资的情况下,美国股市“更难维持”其长期以来的出色表现。

寻找下一个避风港

即使是最乐观的市场观察人士也预计今年的回报率将会很低,那么投资者应该去哪里寻求避险呢?

Baig称:“我们确实看好新兴市场股票,包括中国。尽管中国央行并不是特别宽松,但与美联储仍"处境非常不同",并补充称,去年表现不佳意味着目前在新兴市场的配置"相当少"。

图4

Pai表示:“今年下半年,我们将开始看到一些供应限制的缓解和市场对美联储加息预期消退。在那种情况下我希望市场将重新转向技术和长期增长的地区,该地区将继续以创新为动力,并持续展现其定价权。”

行业选择?

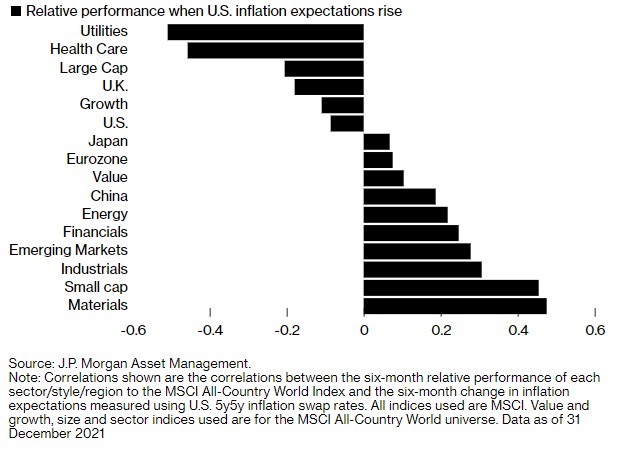

图5

摩根大通资产管理分析师表示,在通胀预期上升和利率上升期间,材料、工业、能源和银行等部分市场表现较好。但该行全球市场策略师Hugh Gimber表示,关键是要投资收益有弹性的公司。Gimber表示,企业“需要证明,在投入成本上升的情况下,它们能够保持有弹性的利润率”。

扫码下载智通APP

扫码下载智通APP