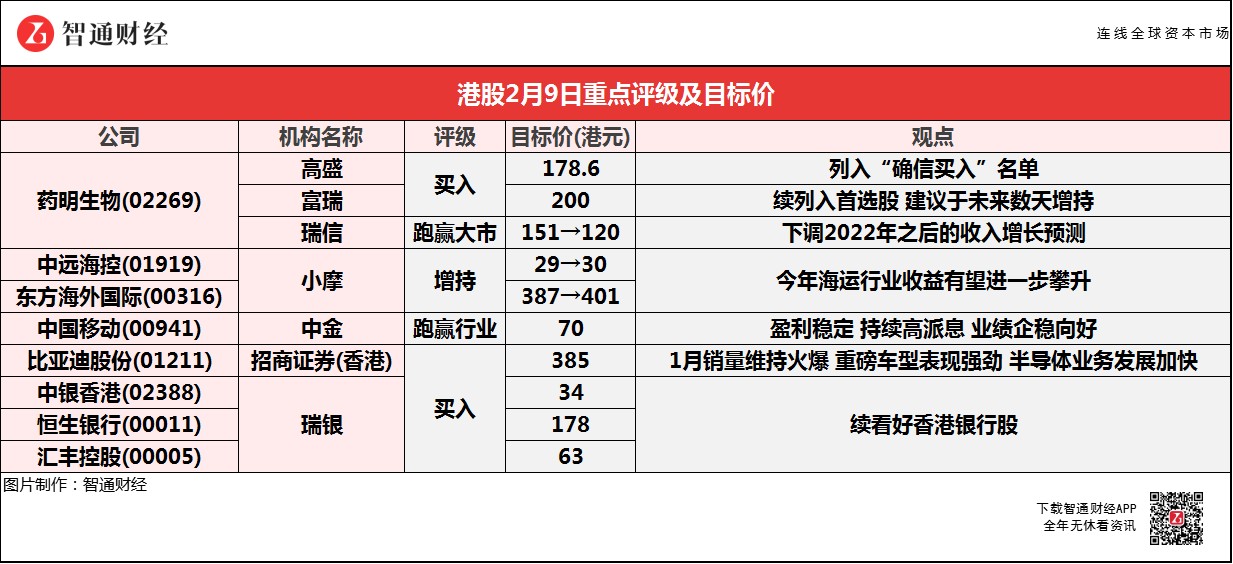

智通每日大行研报丨中国铝业(02600)获麦格理列为资源股首选 瑞银称看好香港银行股

智通提示:

麦格理称,资源股首选中国铝业(02600)、福耀玻璃(03606)、中国建材(03323)、鞍钢股份(00347)及恩捷股份(002812.SZ)。

瑞银继续看好香港银行股,维持中银香港(02388)、恒生银行(00011)及汇丰控股(00005)“买入”评级。

富瑞仍对药明生物(02269)保持高度信心,续列入首选股,并建议投资者于未来数天增持。

花旗指阿里巴巴-SW(09988)注册ADS或为满足股东未来转换股份需求。

药明生物(02269)获机构最高看至200港元 获富瑞续列为首选股

高盛:将药明生物(02269)列入“确信买入”名单 目标价178.6港元

高盛将药明生物(02269)列入“确信买入”名单,并维持其2021-26年每股盈利复合年增长率40%预测。美国商务部工业与安全局将药明生物两家子公司,即无锡药明生物技术股份和上海药明生物技术列入未经核实名单。该行认为,未经核实名单主要影响上海及无锡的生产设施,而其他如成都、石家庄、杭州、美国及爱尔兰的生产设施都不受影响及限制。

报告提到,受限制的主要为一次性生物反应器控制器和中空纤维过滤器,其余消耗品则不受影响。据管理层表示,对于生物反应器控制器,认为近期影响很小,因为上海和无锡设施已经全面投入运营,未来两年对新增生物反应器的需求很少,另外公司在全球拥有四家生物反应器控制器供应商,作为新需求的后备;对于过滤器,公司已经建立了6个月的库存,并且有4家非美国供应商,当中2家来自欧盟、1家来自日本,并且正在加入中国本地供应商可以提供替代供应。

公司管理层表示,近期影响很小,重申2022年的盈利指引不变,即增长45%。虽然临床项目转换过滤器不太复杂,但商业项目转换后可能需要6-9个月才能满足监管机构的要求。此外,公司目前的9个商业项目中没有一个使用来自美国供应商的过滤器。

富瑞:予药明生物(02269)目标价200港元 续列为首选股

富瑞续列药明生物(02269)为首选股。药明生物两家附属公司遭美国商务部列入“未经核实清单”,引发市场忧虑,上日股价下泻约23%。公司管理层或准备就此上诉,最快以2个月内部调查,并认为自己没有违规。此外,管理层称遭列入“清单”不影响日常营运,无锡及上海附属公司进口产能已完成安装,下次更换期为2024-25年度。另公司采用全球采购,成本方面不成问题。该行仍对公司保持高度信心,加上2021年利润同比升逾倍,及与全球顶尖药厂客合作纪录,可见入场机会,并建议投资者于未来数天增持。

瑞信:维持药明生物(02269)“跑赢大市”评级 目标价降20.5%至120港元

瑞信维持药明生物(02269)“跑赢大市”评级,目标价由151港元下调20.5%至120港元,下调2022年之后的收入增长预测,并轻微上调中期内的资本支出和营运支出。药明生物昨早召开电话会议,引述公司管理层指,预计美国商务部将子公司无锡药明生物及上海药明生物列入未经核实名单,对现有营运影响有限,因为目前只有有限的供应物料和无锡和上海厂房受牵涉在内,而储备超过6个月,并可以从非美国供应商采购。此外,药明生物管理层计划,首先向美国商务部发声明保证所采购物料的妥善使用,并持续邀请商务部派员巡视厂房。

小摩:上调中远海控(01919)及东方海外(00316)目标价 重申“增持”评级

小摩重申中远海控(01919)、东方海外国际(00316)及长荣海运“增持”评级,中远海控目标价由29港元轻微上调至30港元,而东方海外国际目标价则由387港元升至401港元。虽然市场担忧即期运费及利润增长趋势见顶,但预期全球集装箱航运业今年发展将更加强劲,其中调研机构Drewry预测行业息税前利润(EBIT)将达到2000亿美元,高于2021年的1900亿美元。该行预期,受合约费率及比率较高所支持,今年行业被低估的情况将转变,同时预期今年即期运费将有所调整,整体行业供需将变得更加有利。

中远海控管理层透露年初至今合约费率续签进展顺利,长途航线的费率好过早前预期,淡季内船舶利用率仍保持高位,预期农历新年假期后需求将反弹,同时全球港口拥堵问题未必在短期内得到解决。该行指出,马士基巨型货船日前搁浅,证明随着全球供应链拉长,整个行业便容易发生事故;Omicron疫情恶化,导致人手短缺,也加剧美国主要港口的拥堵状况。但需求高企下,今年行业收益有望进一步攀升,各航企去年第四季业绩也异常强劲。

中金:予中国移动(00941)“跑赢行业”评级 目标价70港元

中金予中国移动(00941)“跑赢行业”评级,目标价70港元,相当于预测今年市盈率10.3倍;另首予A股中国移动(600941.SH)“跑赢行业”评级,目标价81元人民币。公司用户规模与ARPU值双双提升,基础电信业务提振,聚焦产业互联网创新,有望受益于新基建浪潮与产业数字化红利。该行预计公司盈利稳定,持续高派息,业绩企稳向好,现金流稳定充沛,派息有望稳健提升。公司和中国广电共建共享建成700MHz5G基站20万站,认为公司有望降低5G网络建设成本,巩固网络覆盖优势。中金估计,中国移动于2021-23年每股净利润分别5.4/5.88/6.55元人民币;每股股利分别3.37/3.53/4.26元人民币;股息收益率各5.6厘/6.1厘/7.3厘。

招商证券(香港):维持比亚迪股份(01211)“买入”评级 目标价385港元

招商证券(香港)维持比亚迪股份(01211)“买入”评级,目标价385港元。该行在1月上旬和下旬的行业报告中提示警惕新能源车产业链一季度市场风格切换和数据扰动风险,但行业中长期高景气度不变,建议逢低吸纳。该行主要观点如下:1)1月销量维持火爆,插混创历史新高;2)重磅车型表现强劲,全新产品线放量在即;3)半导体业务发展加快,有利于释放估值。

公司1月汽车销量为9.5万辆,同比增长125.1%。1)新能源车:1月销量为9.3万辆,同比增长361.7%,环比下降0.8%,占总销量的比重高达97.6%,突破历史高位。a)新能源乘用车:1月销量为9.3万辆,同比/环比强劲增长367.6%/0.1%,在1月车市淡季叠加疫情的不利条件下环比走强,体现需求强劲;其中纯电/插混分别销售4.6万/4.6万辆,同比增长220.7%/760.6%,插混销量创历史新高。b)新能源商用车:1月销售242辆。2)燃油车:销售2千辆,销量占比进一步下降,仅2.3%,反映公司全面完成新能源转型。

瑞银:续看好香港银行股 维持中银香港(02388)及汇丰控股(00005)“买入”评级

瑞银维持中银香港(02388)、恒生银行(00011)及汇丰控股(00005)“买入”评级,目标价分别为34港元、178港元及63港元。最近与欧美及亚洲超过20名重要投资者会面,发现在美联储鹰派加息态度下,投资者对香港银行投资情绪基本正面,许多投资者低配或在投资组合中没有持有港银。内地投资者正增加对港银的配置,经港股通买入恒生银行及中银香港已发行股份总数的百分比由2021年第三季底分别0.17%及0.15%,上升至2022年1月底的0.35%及0.5%。

瑞银仍然看好港银,经历年初至今反弹后,港银目前估值相当于未来一年预测市账率1.2倍,仍低于五年平均值即1.3倍。该行继续看好港银,港银净息差趋势有望改善,资产质量稳定,加上潜在的有利加息周期,及稳健的宏观前景下,港银正进行中期估值重评。该行喜好中银香港和恒生银行,认为两间银行均具有更好的利率杠杆和对内房行业敞口较细。

花旗:阿里巴巴-SW(09988)注册ADS或为满足股东未来转换股份需求

花旗称,阿里巴巴-SW(09988)注册10亿股美国存托股份(ADS),将为以后想把港股转换为ADS的投资者提供便利。早前软银表示,阿里巴巴注册ADS一事与任何软银交易无关。该行指出,投资者近来将更多的ADS转换成港股以后,大量ADS被注销,造成发行在外ADS数量减少。

麦格理:资源股首选中国铝业(02600)及福耀玻璃(03606)等

麦格理称,资源股首选中国铝业(02600)、福耀玻璃(03606)、中国建材(03323)、鞍钢股份(00347)及恩捷股份(002812.SZ)。预期未来4至6个月材料需求的基础将面临重大阻力,但预期政府将从微观调控优先转向新刺激政策,包括通过房地产、基建及消费以支持经济增长。

该行同时下调各资源股2022年预测每股收益,钢铁股、铝股、动力煤股分别下调2%/1%/6%。虽然电力分配后,供应紧张情况略有舒缓,但作为能源密集型、高排放行业,如铝、钢铁及水泥业,仍面临改革及对碳排放的严格控制。该行预期将出现内房和基建的政策宽松,或近期有望提振钢铁、水泥及铝股。此外,该行12个月首选排序为铝、电动汽车及电池材料、钢、水泥、纸、铜、玻璃及煤。

富瑞:科网股业绩期临近 复苏将是投资关键主题

富瑞称,互联网行业将公布去年第四季度业绩,预计市场将关注行业前景和复苏趋势。在接下来数月,预计市场焦点于内地政府支持措施、网游审批、旅游业在“五一”期间的需求,以及618网购活动。该行认为复苏是内地互联网行业关键主题,预计技术性问题是暂时的。

该行表示,在内地互联网行业所公布财报季需注意以下事件:1)首季度的业务趋势属重要因素,包括管理层对第二季度和全年的潜在复苏趋势展望;2)整体消费情绪,在内地偏远城市渗透率的投资策略和趋势;3)内地点播行业的竞争和监管格局,在宏观经济逆风和疫情中的社区团购和外卖送餐所受影响;4)投资者将关注内地网络游戏行业前景和对审批和监管前景;5)海外网络游戏业务策略;6)今年第二季的广告前景和不同领域的复苏势头。7)物流行业的价格趋势及盈利增长前景;8)线上招聘、旅游、地产、汽车等行业监管环境;9)金融科技行业最新动态法规、信用评分、贷款增长和总借款成本等;10)云业务收入展望;11)全年盈利增长展望;而12)监管趋势; 最后是并购策略。

扫码下载智通APP

扫码下载智通APP