无惧加息!市场押注新兴市场股市将迎来强劲表现

智通财经APP获悉,一些全球最大规模的基金正转向新兴市场股市,押注这些经济体的央行在去年比发达经济体更早收紧政策之后,在今年没有那么大的必要进行加息。

高盛和法国巴黎银行等都在买入新兴市场股票,他们认为,新兴市场逾10年来最具吸引力的估值将有助于止住连续4年逊于美国同行的表现。

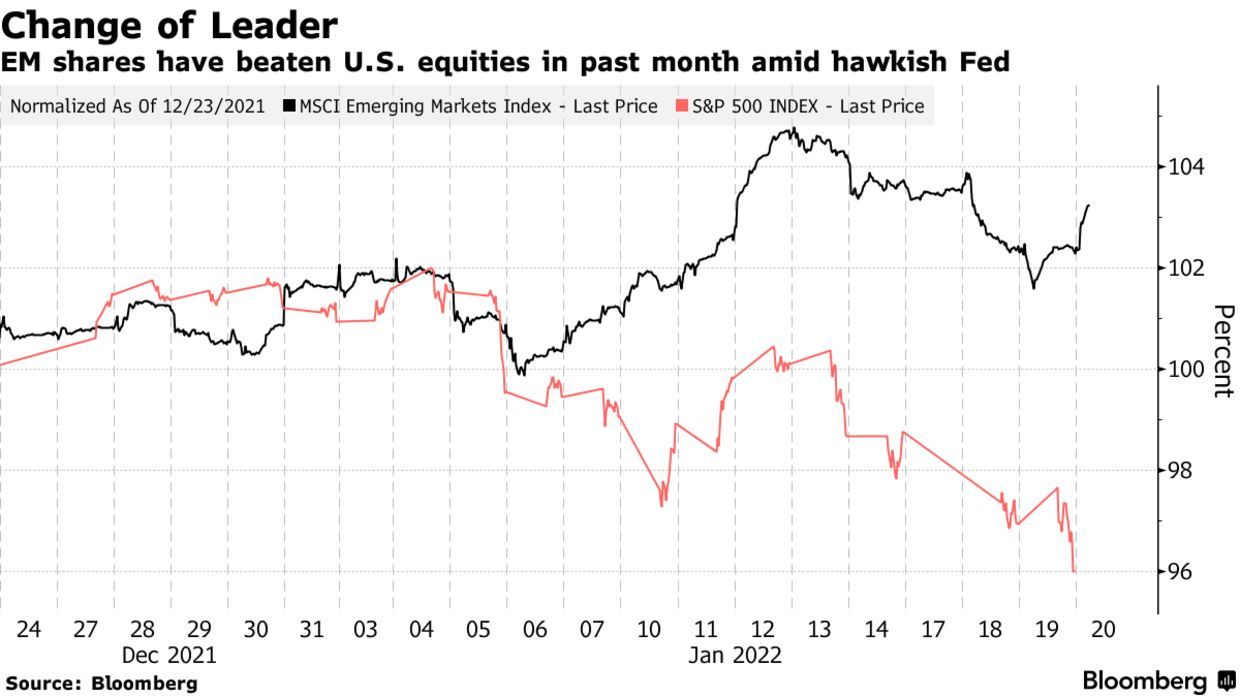

这种转向已经取得了成效。尽管面临美联储的加息和在全球蔓延的奥密克戎变种,但MSCI新兴市场指数(MSCI emerging markets Index)在过去一个月上涨了3.6%;与此同时,标准普尔500指数(S&P 500 Index)则出现了同样幅度的下跌。

法国巴黎银行资产驻伦敦首席市场策略师Daniel Morris表示:"我们在11月增持了新兴市场股票。美联储今年的加息幅度可能会超过市场目前的预期。相比之下,几个新兴市场国家的央行已经收紧了政策,甚至可能在不久的将来转向支持经济增长。”

新兴市场的股票可能会迎头赶上。在与发展中国家一起从2020年的疫情冲击中复苏在过程中,由于德尔塔和奥密克戎变种的出现以及疫苗接种速度缓慢,新兴市场的股票在去年的表现并不理想。此外,新兴市场股票还面临着政策收紧的不利因素:在20个最大的新兴市场国家中,至少有12个国家的央行提高了借贷成本以帮助遏制通胀。

强劲增长

高盛表示,过去10年创纪录的低利率帮助推动了美国企业增长和美股上涨,但随着美联储即将加息,可能是时候进行多元化投资了。

高盛分析师本月在一份概述今年主要投资主题的研究报告中写道:“新兴市场经济体可能会在 2022 年迎来更强劲的增长,尤其是那些处于重新开放早期阶段的经济体。” 他们表示,新兴市场经济体与今年刚刚开始退出货币和财政刺激措施的发达经济体之间的增长差距在达到至少 20 年来的最低点之后可能会扩大。

最具吸引力的估值

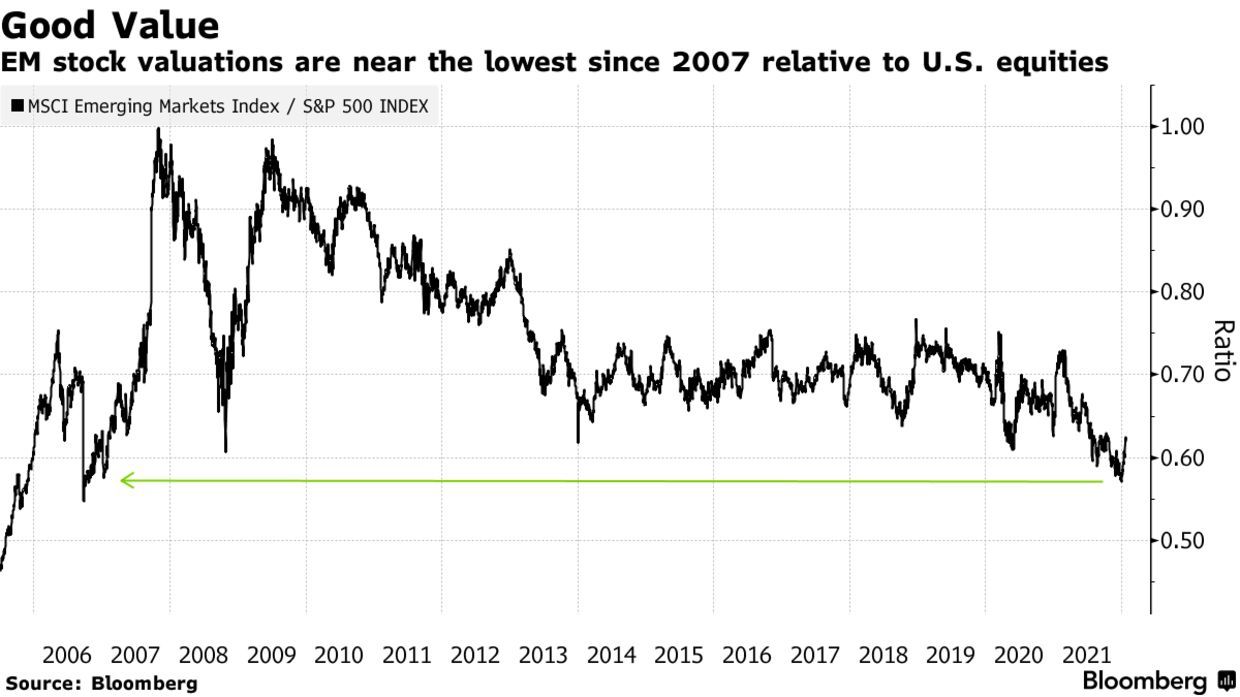

估值也有利于新兴市场股票。根据媒体汇编的数据,即使在最近表现出色之后,MSCI新兴市场指数基于收益的估值仍比标准普尔 500 指数的估值低 40%,接近 2007 年以来的最高水平。

同样,MSCI 新兴市场指标的预估市盈率约为12.4倍,而美国股票基准指数的预估市盈率则要高得多,约为20倍。

扫码下载智通APP

扫码下载智通APP