去年初美债也曾拖垮科技股,今年仍会重演美股反弹大戏?

近年来,科技股以一己之力推动了美股的上涨,但目前,由于市场对美联储加息预期强烈,引发美债收益率飙涨,科技股因而走低。2021年,美债利率也如今年一般开年飙升,期间科技股也曾暴跌,后来随着美债利率回落,美股迭创新高。以史为鉴,今年会否为去年翻版?

2021年是预演?

2021开年,美债利率节节攀升,一直到3月14日当周触及高点;3月12日,10年期美债收益率当时一年来首次涨穿1.63%。当时美债利率的飙升,主要是由于美国经济数据向好,叠加大规模经济刺激计划,通胀担忧卷土重来。

2020年疫情后,低利率、大规模流动性宽松和受疫情较小的冲击都使得科技股快速反弹,其估值不断飙升。不过,自2021年第一季度美债利率快速上行后,科技股龙头公司FAAMNG的估值水平收缩程度要远高于整体市场,动态PE从1月底37倍的高点回落至30倍左右。

但此后3月18日,鲍威尔谈到过去一个月美债收益率显著蹿升时指出,重要的是金融状况继续保持宽松,总体而言,金融状况仍然高度宽松,因此“无需对过去一个月的美债收益率大幅上涨作反应”。而且当时鲍威尔也依然紧握“通胀暂时论”的说话;当周美债利率开始回落。

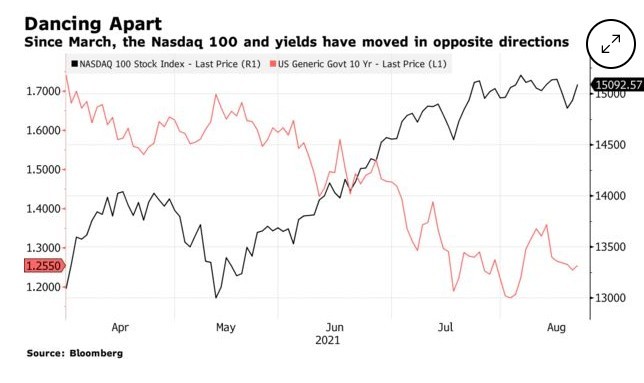

因此,自去年3月底一直到8月中下旬,10年期美国国债收益率下跌了近0.5个百分点。纳斯达克综合指数也因此应声而涨,纳指从3月中下旬开始反弹,中间的回调并不妨碍其在8月29日创下了当时的新高。在此期间,纳斯达克100指数上涨了17%,比标准普尔500指数高出4个百分点以上。纳斯达克100指数和标准普尔500指数当周均创下历史新高。除亚马逊(AMZN.US)公司外,FAAMG的其余成员股票的涨幅较大,谷歌(GOOG.US)上涨了37%,微软(MSFT.US)上涨了28%,苹果(AAPL.US)和Meta Platforms(FB.US)的涨幅均超过了20%。

由此可见,美债利率与美股科技板块之间存在此消彼长的关系。当然,科技股和国债利率之间的相关性并不新鲜;例如,2018年收益率的上升,也曾导致纳斯达克100指数在当年晚些时候大幅下挫。

2022年科技股艰难开局,继承2021年先跌后涨?

历史表明,量化宽松政策对债券收益率的很大影响是在政策宣布时产生的,而不是在政策实施时;缩表也是一样。

今年开年,一份美联储的12月会议纪要,把美债价格打得伏地不起。过去6周,10年期美国国债收益率已跃升逾50个基点。目前,美国国债收益率正不断走高,两年期国债收益率周二突破1%,10年期国债收益率两年来首次突破1.85%,并一度站上1.9%。今年,市场对缩表的预期直到1月6日才真正浮出水面,当日也是美联储公布12月政策会议纪要的日子,该纪要记录了美联储于12月便讨论了缩表的问题。

按照伯南克的框架,影响美国十年期国债收益率的主要因素分为三大类:实际自然利率、通胀预期和期限溢价。近期推动美债收益率快速上行的主要因素是通胀预期。当通胀预期上行,加息预期随之抬高,投资者对投资美债所要求的收益率也就升高。最近,美债利率飙升的主要原因是市场对美联储上调利率的速度和幅度的预期升温。

智通财经APP此前曾报道,2022年,纳斯达克综合指数遭遇了2016年以来最糟糕的开局。周二,该指数出现了今年以来第三个单日跌幅超过2.5%的情况,本月迄今已累计下跌7%,较去年11月底创下的纪录高点下跌了约10%。在科技股反弹之前,其可能会进一步下滑。

而且量化紧缩(QT),也就是美联储缩减资产负债表规模,现在已被提上了2022年的议程。这意味着美国国债收益率可能会更高,这可能将进一步打击美股估值,股市(尤其是科技股)可能会进一步走软。

美联储缩表对美债利率影响多深?

预计缩表对美债利率的直接影响容易受到许多变量的影响,以至于这几乎是一项徒劳的工作。不过,摩根士丹利的分析师们对此进行尝试测算,他们发现,根据经验,美联储资产负债表每变化1000亿美元大概会给10年期美债利率带来4-6个基点的影响。

亚特兰大联储主席Raphael Bostic在美联储公布12月会议纪要一周后接受媒体采访时表示,美国至少有1.5万亿美元的过剩流动性需要从金融系统中抽走。将Bostic对美国流动性过剩的预测代入到大摩的模型中可以计算出,美联储抽走1.5万亿美元可能将10年期美债收益率推高60-90个基点。

摩根士丹利将10年期美债年底的收益率预测上调至2.30%;这对收益率上升敏感的成长型股票来说无疑是个坏消息。

美债利率走高对美股影响多深?

美股企业未来现金流和利润将以更高的折现率折现,因此估值将受打击,科技股尤其脆弱。盛宝银行股票策略主管Peter Garnry称科技股极其脆弱。他根据10年期美债利率的每日走势,观察纳指、标普500指数和Eurostoxx 600指数与MSCI全球股指的走势。

Garnry的测算以2020年11月为起点,因为他认为这是疫情的转折点,当时辉瑞表示其新冠疫苗对没有感染史的人群保护效率超过90%。以此,他发现在10年期美债收益率上升5-14个基点的时段里,纳斯达克的表现平均比全球股市差0.6%;在10年期美债收益率下降5-16个基点的时段里,纳斯达克的表现平均比全球股市高0.4%。

因此,随着美国通货膨胀率创40年新高、美联储准备缩表,科技股投资者应该寻求庇护。

Garnry称:“更高的折现率是一个非常强劲的阻力。如果你是一个聪明的科技投资者,你现在需要对你的投资进行微调,重新评估你的其他参数。”

科技行业的暴风正在酝酿,大型科技公司可能是其中最安全的港口。亚马逊、谷歌以及微软等巨头坐拥大量现金,更有能力将更高的成本转嫁给客户。

但科技行业的小型股和“颠覆型”公司的股价大幅下跌。没有什么比“木头姐”凯西伍德(Cathie Wood)旗下基金ARK Innovation ETF更能体会到这一点了。从去年2月的峰值到现在,该基金已经下跌了50%以上。而从去年11月初以来,它已经下跌了近40%。去年11月也是美联储开始步入鹰派立场的开端,美债利率也开始真正飙升。

自纳指在去年11月22日达到峰值以来,其总回报率已暴跌三分之一。木头姐的ARK Next Generation Internet ETF的表现也是如此,其他科技股和小型科技股ETF的表现也在不同程度上跑输大盘。

Macquarie Asset Management负责美国成长型股票的首席投资官Alex Ely认为,科技股是长线投资,因此目前可能会进一步下跌;但他指出,企业基本面比债券收益率波动更重要。因此,美股公司的业绩应该也是投资的关注重点,而不是只单纯关注利率的影响。明日早间,奈飞将公布财报;而下周,苹果、特斯拉、微软和谷歌等大型科技股也将公布财报。

结论

历史并不总会重演,但会呈现一定规律。去年美债与科技股之间的故事今年不一定会发生,尤其是在美国通胀水平如此火爆的情况下。如果投资者对美联储缩减购债计划的担忧增长,股价必定会受到影响。接下来,没有鲍威尔“通胀暂时论”的庇护,科技股预计将不会太好过。不过,如果经济增长保持强劲,债券收益率上升不一定会给科技股带来风险,强劲的业绩能够为保持业绩亮眼的科技股提供缓冲。

扫码下载智通APP

扫码下载智通APP