电动车智能化浪潮下,以重卡车载逆变器崛起的奉天电子能走多远?

自以宁德时代(300750.SZ)为代表的电动车概念股进入调整期后,新能源车的行情已逐渐由电动化向智能化转变,这在盘面上有明显体现。

若以东方财富数据为例,自2021年11月份至今,A股代表新能源车电动化方向的锂电池指数先涨后跌,截至目前总涨幅仅0.2%,回调势头清晰可见。反观代表新能源车智能化方向的汽车零部件指数,同期内的涨幅超20%。

指数大涨下,中鼎股份(000887.SZ)、常熟汽饰(603035.SH)、保隆科技(603197.SH)、欣锐科技(300745.SZ)等汽车零部件标的表现亮眼。其中,主营车载充电机、车载DC/DC变换器及车载电源集成产品的欣锐科技仅一个月便大涨近150%。

欣锐科技的暴涨,让投资者将眼光聚焦于与欣锐科技业务相似,并即将在科创板上市的上海奉天电子股份有限公司(以下简称“奉天电子”)。

智通财经APP了解到,主营业务为车载电源产品、汽车热管理系统产品的奉天电子已于2021年7月27日获上海证券交易所的问询。公司计划在此次IPO中募集资金4.5亿人民币,光大证券是其保荐机构。

据招股书显示,2018至2020年,奉天电子的收入分别为3.11亿、3.77亿、5.04亿元,同期扣非归母净利润分别为1042.25万、2166.31万、6533.74万元。收入、扣非净利润均稳步快速增长。

凭借靓丽业绩以及新能源车智能化的市场风口,奉天电子能否复制欣锐科技的亮眼股价表现?

以前装模式切入众多知名车厂

自2002年成立以来,以自动空调控制产品作为业务起步的奉天电子,在经过十多年的持续研发和创新后,公司围绕车载电器的安全、稳定、高效、节能开发搭建了车载电源、汽车热管理产品两大业务线,并成为了国内这两个领域相关产品的主流供应商之一。

据招股书显示,奉天电子在车载电源方面已形成了多款产品,其中便包括可用于商用车和乘用车的车载逆变器、车载DC-DC转换器、车载USB、车载充电机等。而汽车热管理业务则包括高压水加热器、空调控制器两大产品。值得注意的是,除车载DC-DC稳压器仅适配传统汽车外,奉天电子的其余产品均可用于新能源汽车。

从销售渠道来看,汽车电子零部件有前装和后装两种模式,前装即直销,公司直接将产品销售予汽车生产商,而后装则偏向于分销,向产业链中的渠道商销售产品。奉天电子作为国内主流整车厂的一级(Tier1)供应商,产品大量应用于国内主流车企的车型,公司按前装模式开展业务,销售模式均为直销。

值得注意的是,与后装模式相比,前装模式有较强的壁垒。从客户需求挖掘、到技术方案设计、样件试制、合同签订、小批量供应、大批量交付的时间跨度较长,尤其是新产品进入新车型的批量化配套时间,一般需要18-36个月。

据招股书显示,凭借较强的研发实力、持续的创新能力和全面的配套开发能力,公司与众多知名整车厂建立了长期稳定的业务合作,公司产品亦获得行业内主流客户的认可。其产品在2020年中国品牌汽车销量前十名集团中的九家得到了配套应用。

具体来看,在商用车领域,奉天电子已成为一汽解放、中国重汽、陕西重汽、东风商用车、大运集团、上汽红岩、华菱集团、江淮集团等国内商用车整车厂的一级供应商。

在乘用车领域,奉天电子已成为法国标致雪铁龙、美国通用、德国大众、保时捷、一汽集团、上汽集团、上汽大众、长城集团、东风集团、东风日产、北汽集团、广汽集团、广汽本田、长安集团、吉利集团等国内外乘用车整车厂的一级供应商。

打入众多知名厂商后,奉天电子的车载逆变器产品在国内市场的份额已处于领先水平;且公司48V车载DC-DC转换器产品和高压水加热产品的主要竞争对手均系国际知名汽车零部件企业,尤其是高压水加热产品打破国际同行专利壁垒,具有较强的国际竞争力。

车载逆变器“量价齐升”带动业绩快速增长

奉天电子业务快速发展的趋势在业绩上得到体现。据招股书显示,2018至2020年,奉天电子的收入从3.11亿增至5.04亿,年复合增速27.28%;同期的扣非归母净利润从1042.25万元增至6533.74万元,年复合增速高达150%。

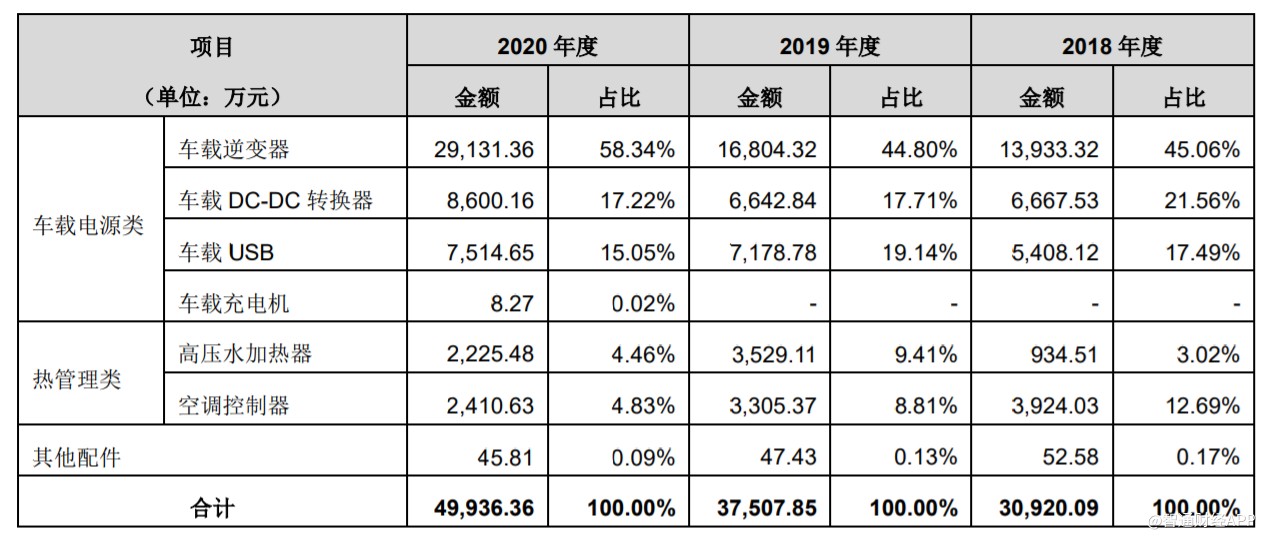

对该公司的利润表进行拆分,便可发展其背后的秘密。从产品类型上看,车载电源类产品是奉天电子的核心,2020年时,车载电源类产品的收入占比高达90.62%,热管理类产品的收入占比为9.28%。

详细来看,车载电源类产品中的车载逆变器、车载DC-DC转换器、车载USB均稳健成长,该三类产品2018至2020年的复合增速分别为44.57%、13.58%、17.9%;显然,车载逆变器是公司收入增长的核心拉动力。

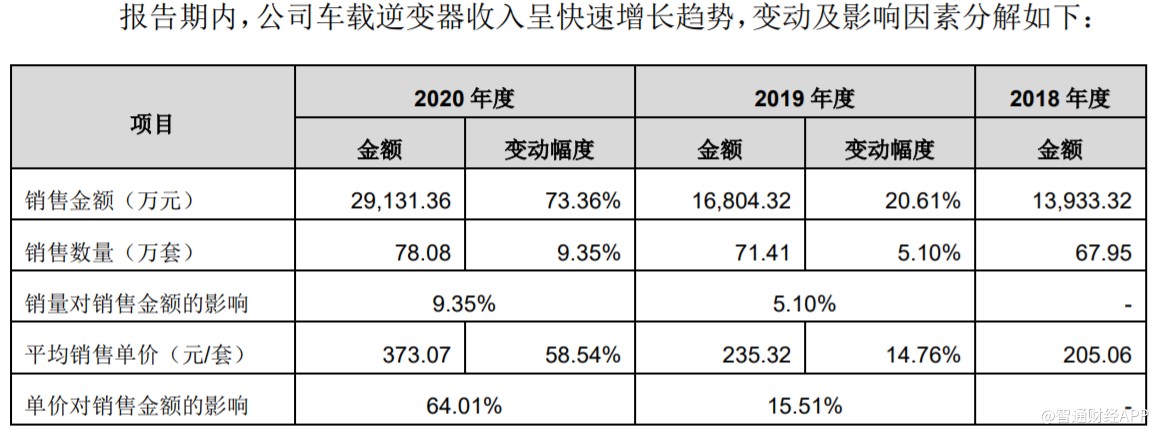

而车载逆变器收入高速增长的背后,主要是因为公司打入主要重卡客户后产品放量,以及重卡配套的价值量更高的中、高端车载逆变器所致,属于典型的“量价齐升”。

车载DC-DC转换器的增长则主要得益于销售于长城集团的产品放量,对一汽集团新增的车载DC-DC转换器项目量产,以及对东风集团新增了车载48V-DC-DC转换器业务。车载USB收入的增长则是因为来自上汽大众、普天太力的收入提升,以及公司新开发的长城集团、一汽集团等客户开始量产。另外,2020年时,奉天电子开发了配套的新能源汽车的车载充电机产品,并实现了向电咖汽车的样件供货。

不难看出,在车载逆变器、车载DC-DC转换器、车载USB逐渐打入客户并开始放量后,奉天电子在车载电源业务线上已开始培育车载充电机这一新产品,为未来的新增长点的打造奠定基础。

热管理类产品的收入则有明显波动性。拆分来看,高压水加热器2019年收入的提升主要是因为销量增长所致,2020年收入下滑主要是因为东风集团、北汽集团等传统整车客户的新能源汽车销量被特斯拉、蔚小理等造车新势力冲击导致销量不及预期。

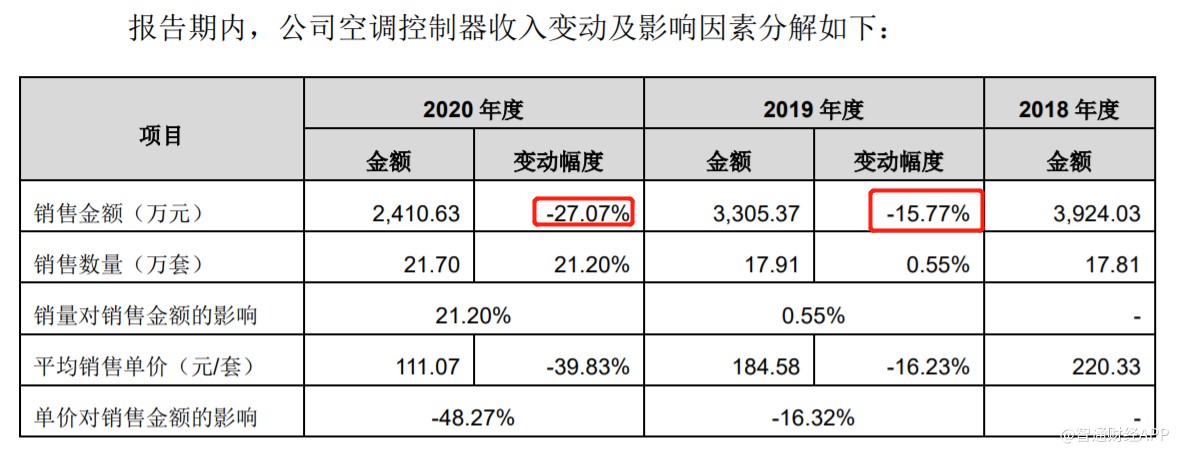

而在空调控制器方面,该产品的销量虽然持续增长,但收入却录得连续三年下滑,这主要是因为空调控制器产品的价值量下降。在前期的空调控制器产品中,包含面板;但随着汽车电子化、集成化发展,空调面板普遍集成到整车的中控屏幕,公司的空调控制器销售模式从含面板转化为不含面板的核心电控系统。而空调面板的成本占比一般在20%至40%左右,占比较大,因此不包括面板后,该产品的平均售价明显下滑。

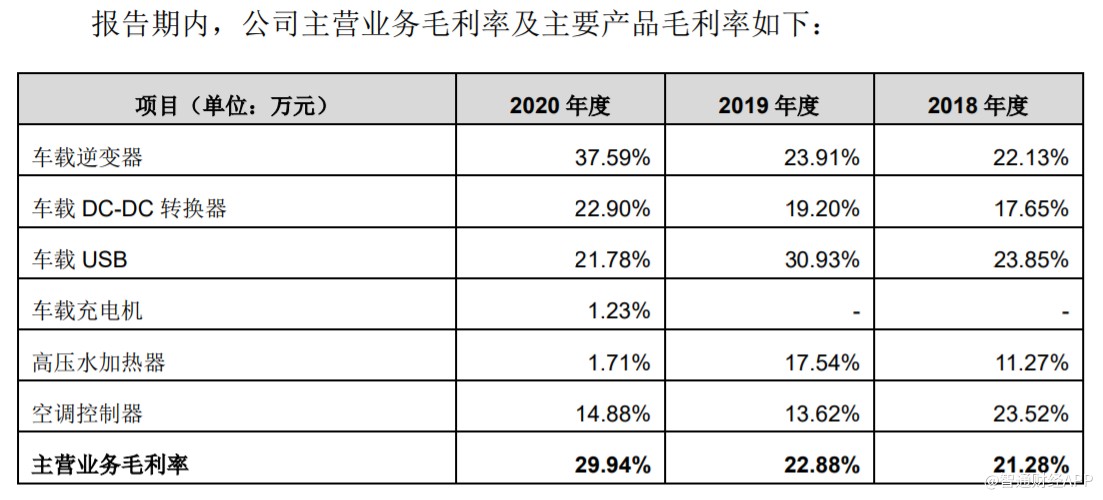

从整体的毛利率来看,奉天电子2018至2020年的毛利率分别为21.28%、22.88%、29.92%,呈现逐年稳步提升的趋势,这主要得益于车载逆变器的量价齐升以及车载DC-DC转换器的规模化量产后成本降低。值得注意的是,2020年时,高压水加热器产品的毛利率仅有1.71%。

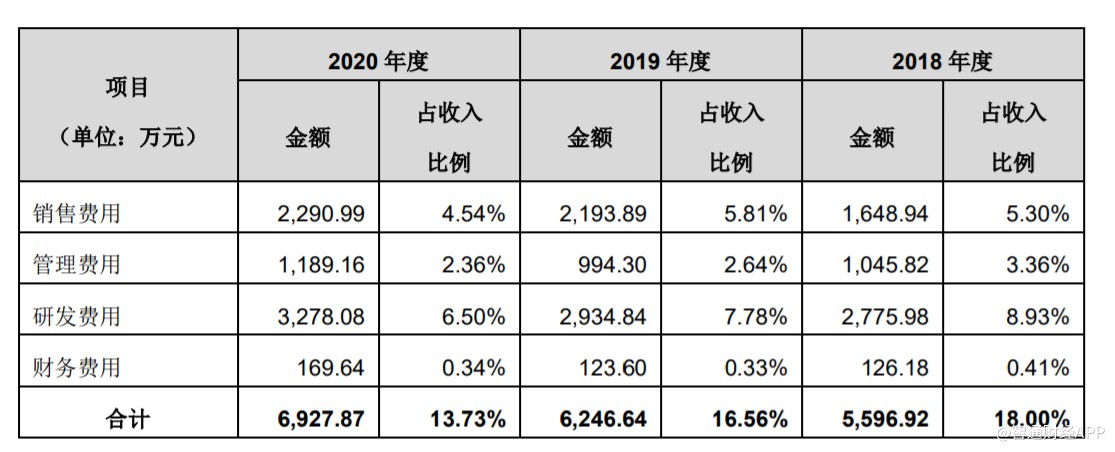

得益于毛利率的提升,再叠加规模效应以及公司运营效率的提升下运营成本的不断下降(2018至2020年的运营费用占比分别为18%、16.56%、13.73%),奉天电子2018至2020年的扣非归母净利率分别为3.22%、5.75%、12.96%,增长趋势明显,这带动公司同期内的扣非归母净利润增速超150%。

重卡销量变动将对业绩造成明显影响

从行业来看,由于产品可用于新能源汽车领域,因此奉天电子所处赛道处于高景气周期。数据显示,近年来全球的新能源汽车销量持续高增长,全球新能源乘用车销量从2015年的54.9万增至2020年的312.5万,复合年增长率高达41.6%。同期我国新能源汽车的销量从33.1万辆增至136.7万辆,年复合增速32.8%。虽然我国新能源汽车的占比已升至20%,但从长期来看,仍有广阔的成长空间。

从产品来看,在新能源汽车的趋势浪潮下,车载电源产品智能化、低功耗、模块化、轻量化、高功率化、高安全性将成为新趋势,产品的演化将带动价值量的提升,且导入新能源车后将带来产品的放量,呈现出“量价齐升”的概率相对较大。

单就奉天电子而言,在过去三年中,公司业绩的快速增长主要得益于重卡客户配套高功率的车载逆变器,高功率带来产品价值量提升,重卡在经济低迷期迎来新一轮景气周期带动产品销量的提升,因此重卡的销量对奉天电子的业绩增长将产生明显影响。

而据数据显示,2021年12月,我国重卡市场整体销量预计5.3万辆,同比下降52%,市场呈现“8连降”。2021年全年销量预计139.1万辆,比上年同期(161.9万辆)下降14.1%。显然,2021年的重卡销量已同比下滑。

据中国重汽集团2022年的云商务大会数据显示,2022年全年的重卡销量将在80-90万辆左右,包含出口将达到90-100万辆,较2021年销量再度下滑,这就意味着,奉天电子2021、2022年的车载电源产品的业绩表现或将逊于2020年,值得重点跟踪。且空调控制器由于产品的转变或难有亮眼表现。

那么奉天电子未来业绩的新增长点便主要取决于以下几个方面,其一是车载电源产品由商用车向乘用车市场拓展,能否打入新造车势力产业链决定了其该业务的成长性;其二,公司的培育的车载充电机产品能否加速放量;其三,公司高压水加热产品已打破国外专利,竞争壁垒提升,能否在国产化替代的大趋势下加速放量。

扫码下载智通APP

扫码下载智通APP