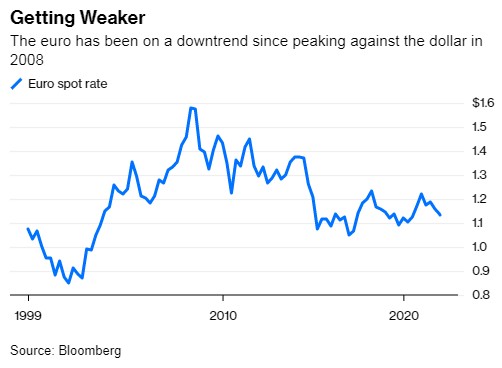

2022年或将是欧元成败攸关的一年

无论是好是坏,欧元的未来很可能将在今年被决定。

为了制造通货膨胀,各大央行在过去约20年的时间里将短期利率降至零或更低,并将资产负债表扩大到以前无法想象的水平。欧洲央行尤为激进:欧元存款利率低至-0.5%,欧洲央行的资产负债表上有8.5万亿欧元(约合9.66万亿美元)的资产,这是2015年初的四倍。

其中,欧洲央行与其他央行的不同之处在于,它有另一个通常未明确说明的目标:通过防止实力较弱的成员国发行的主权债券收益率突然上升,来保持欧元项目的正常运行。然而,事实证明,这使得欧元更加不稳定。

欧洲央行过去可以假装推动低得离谱的短期和长期利率的目的是在根本没有通胀的情况下试图推高通胀,但近期通胀飙升让这一理由不成立了。智通财经APP获悉,欧盟统计局1月7日表示,去年12月通胀率较上年同期上升5%,创下欧元历史最高水平。奇怪的是,欧洲央行一直声称这种上升是暂时的。考虑到当前极端的货币政策环境,只有认识到近年来欧洲央行在任何意义上都没有独立性,才能理解欧洲央行的不妥协态度。而现在,欧元的未来牢牢地掌握在政府借贷者的手中,尤其是欧元区内实力较弱的国家。

近几个月来,欧元区债权国(通常是北欧国家)越来越强烈地表示,现行政策无法持续下去,一方面是担心国内通胀,另一方面也是厌倦了补贴那些挥霍无度的国家。因此,欧元区去年年底达成协议,终止资产负债表扩张,欧洲央行将为上调短期利率提供明确的标准,首先,剔除食品和能源在内的核心通胀率必须呈上升趋势,其次,欧洲央行对今年和明年的通胀预期必须达到2%或更高。但在去年12月底,欧洲央行表示,尽管预计今年通胀率为3.2%,但在接下来的两年里,通胀率将下降至1.8%。

欧洲央行的许多鹰派成员公开质疑这些预测,包括在欧洲央行管委会中颇具影响力的德国代表Isabel Schnabel。1月8日,她表示,向绿色经济的过渡很可能意味着能源价格不太可能下降,正如超级鸽派Philip Lane所设想的那样。如果他们只停留在原地,欧洲央行的通胀预测将大幅提高。这种压力为加息打开了大门,甚至可能提前至今年晚些时候。

与此同时,未来可能会有更多人发声推动欧洲央行终止资产负债表扩张。总体而言,欧洲央行目前有三个计划:长期资产购买计划(APP)、紧急抗疫购债计划(PEPP)和旨在鼓励银行向实体经济放贷的第三轮计划,即定向长期再融资操作(TLTRO)。欧洲央行当时表示,PEPP于2020年初启动,旨在防止通胀预期下降。根据这项计划,欧洲央行已经购买了约1.5万亿欧元的债券,而该计划将于3月份结束。在去年的购债高峰时期,欧洲央行根据APP和PEPP购买的债券总额为每月1000亿欧元。尽管APP的购买量将略有增加,以抵消PEPP的结束的影响,但到今年年底,欧洲央行的直接购买量将降至每月200亿欧元。鉴于通胀相对于其目标一直居高不下,且短期利率仍为负值,欧洲央行甚至可能最早在10月就结束APP。

还有TLTRO,这一计划允许银行比欧洲央行存款利率(目前为-0.5%)低0.5%个百分点的利率为自己提供资金。这些资金本应用于向实体经济放贷,但以非常低的利率借入资金使银行能够实现灵活变通使用。尽管一些机构只是利用这一计划来降低其整体融资组合的成本,但毫无疑问,其他机构也用这笔钱购买了政府债券,甚至是风险更高的债券。虽然不知道数额有多大,但鉴于TLTRO的未偿还贷款约为2.4万亿欧元,这一数额可能很大。TLTRO优惠利率将在6月结束,而在所有条件不变的情况下,随着欧洲央行对债券市场的间接支持力度减弱,欧洲央行的资产负债表在6月份可能会收缩逾1万亿欧元。

不过,从另一角度看,欧洲央行迟迟不愿结束这些计划的最大原因是,许多委员会成员担心债券收益率会发生什么变化,特别是欧元区外围实力较弱的成员国。其中,最值得的担忧是意大利,无论是其规模(它拥有世界上最大的政府债券市场之一)还是其债务动态。

在没有约束力的增长与稳定公约下,欧元区国家被要求尝试将其债务限制在GDP的60%以内,虽然在过去几年中,所有成员国的比率都大幅上升,但意大利的比率今年将飙升至GDP的155%左右,自2007年以来增加了50个百分点。此外,由于意大利的银行严重依赖TLTRO计划提供资金,其他地方的银行不愿向它们放贷。这也体现出意大利历届政府都处于这样一种无作用的状态:政客们既没有对金融体系进行改革,也没有对其他任何事情进行改革。

因此,在欧洲央行迅速失去市场“麻醉剂”的情况下,欧元区今年可能不可避免地会出现某种危机。大多数国家,特别是债务国(包括法国),已经通过了旨在阻止对债权国搭便车的规定。设想一下,如果北欧国家说“受够了”,那么大量的信用风险将积累起来,投资者可能会因此得不到足够的补偿,而随着欧洲央行退出干预市场,这种情况将变得非常明显,风险较高的借款人的收益率利差极有可能将大幅扩大。

对于这种危机,解决这一问题的方法可能有三种:首先是意大利违约。由于其大量债务由国内持有,这基本上意味着政府将损失强加给本国公民。其次是意大利退出欧元区。从意大利的角度来看,这样做的好处是,通过第二代泛欧实时全额自动清算系统(Target 2)“结算”系统的未偿余额,将损失强加给德国等债权国。

最后的方法是将它们从欧洲央行推向债务管理办公室,并承诺在未来做得更好,但这可能会导致某种现存债务的共同化。前欧洲央行行长、现任意大利总理Mario Draghi和四面楚歌的法国总统马克龙(Emmanuel Macron)曾在圣诞节前夕签署了一封联名信,含蓄地呼吁将2007年以来的所有欧元区政府债务转移给这样一个机构。然而,德国可能会对任何这样的举动感到愤怒,同时,为了加入欧元区,花费了数年时间削减债务的东欧国家也可能会有同样的感受。

所以,欧元要想生存,就需要某种妥协。问题是,在潜在的痛苦足够严重之前,债权国达成一致的可能性仍无法预见,而这一情境可能会由包括意大利威胁退出欧元区等事件一触即发。

扫码下载智通APP

扫码下载智通APP