德银:2022年资本市场“10大主题”

智通财经APP获悉,德意志银行列举了资本市场在2022年里的10大主题。

1.过热的经济

尽管市场上有相当一部分投资者担心2022年将出现滞胀,但美国经济遭遇过热的可能性要比出现滞胀的大得多。虽然,依然有许多经济体仍处于从新冠疫情中复苏的状态且Omicron的蔓延会为市场带来风险。然而,除非Omicron变体会完全改写疫情发展的趋势,否则明年的经济应该会比今年更好。与此同时,宽松的政策条件,或将继续让通胀和增长保持在高位。最终导致市场在2022年内出现一个“增长且伴有一定通胀”的环境。

而另一方面,美联储为遏制通货膨胀,可能会在2022年里变得更加激进。他们将在一段时间内收紧货币政策,使投资者适应新的机制。随着调整的进行,政策和融资条件最终可能仍会稳定在相对宽松的水平上,而经济在2022年里依然会保持增长。然而,如果经济过热,而且紧缩的步伐过快,那么市场或将把关注的重点放在2023年或2024年里是否会出现经济衰退。

据悉,目前的联邦基金实际利率是自1950年以来最低,在08年金融危机后,全球都在推行去杠杆化,从而使市场可以抵消极端货币政策的影响,但货币供应量如今却出现了爆炸式的增长。而最近美联储对充分就业态度的转变,更放大了经济过热的风险。

此外,本轮经济周期与上一轮经济周期的最大差异之一,是美国的产出和就业缺口。在金融危机之后,美国的产出和就业缺口花了8年时间才填补上。这是一次慢长的复苏,因此并没有通胀高企的问题出现。然而,在此次周期中,这产出和就业的缺口将在下个季度中被完全填补上,这是一次相对较快的复苏。

因此,我们可以预计在2022年里市场会出现高通胀和高增长的情况,这使得全球经济过热成为2022年的一个关键风险。市场目前预计美联储明年将会加息3次,而更大的风险在于,以美联储为首的各大央行被迫采取更激进的措施。

2.新冠疫情

在北半球进入冬季后,新冠疫情的前景令人担忧。许多国家正在进入新一轮封锁,而Omicron变种的到来导致了新的旅行限制和新一轮金融市场的动荡。

然而,有理由对新冠疫情在2022年的发展趋势感到乐观。一方面,药企新推出的治疗新冠药物有望上市。另一方面,几款疫苗的量产数量增多意味着更多的人将会接种疫苗。

据了解,默沙东(MRK.US)和辉瑞(PFE.US)旗下的口服治疗新冠药物都已获美国FDA批准授权,同时,默沙东的新冠治疗药物还获得英国的监管机构授权。此外,默沙东的试验显示,该公司的新冠治疗药物能大大降低患者住院和死亡的风险。而辉瑞的药物也有类似效果。

在疫苗生产方面,辉瑞预计明年的新冠疫苗产量将增加三分之一,达到至40亿剂。而Moderna(MRNA.US)也将增加供应。这些中的很大一部分很可能分配给发展中国家。

3.劳动力市场和通货膨胀

劳动力市场的快复苏也在引发市场对于通胀的担忧。

这种情况在2022年可能会加剧,因为有些工人会离开当前的岗位,寻找更好的工作。这次劳动力市场复苏与以往复苏的最大区别在于其惊人的速度。通常来说,在经济经历衰退后,劳动力市场通常需要4到7年的时间才能复苏。而这一次,它恢复得更快。目前,美国失业率已回升至4.2%,距离新冠肺炎爆发前的3.5%已经不远。而在法国和西班牙,劳动力参与率甚至也高于新冠疫情爆发之前。

虽然工人重返工作岗位让市场松了一口气,但复苏速度过快确实存在一些隐患。

这是因为历史表明,随着经济周期的演变,失业率会趋于下降。而鉴于本轮经济周期才刚刚开始,这意味着劳动力市场可能会在未来数年继续趋紧。然而,并非所有人都有意重返工作岗位,这一事实加剧了这种紧张局面。事实上,在美国,自新冠肺炎疫情以来,已有400多万人在离开了工作岗位后,没有回归。而其中一半以上已经提前退休。劳动力市场的紧张很可能将推动工资的增长而最终反馈到商品价格上。

4.企业资产效率

在过去10年左右的时间里,企业的回报是由不断上升的利润率和超底利率的债务推动的。企业通过不断收购达成价值的增长,但忽视了资产效率。

事实上,在本世纪初,标准普尔500指数中的成分股公司的资产周转率大约为1,然而目前它仅为0.6。到2022年,企业的利润率和杠杆率都面临巨大压力,而这两项数据都是净资产收益率的晴雨表。随着净资产收益率的走低,投资者或将重新关注资产效率。

利润率的下降主要是由于工人越来越多地要求更高的工资和福利,这一趋势始于2021年。到2022年,随着劳动力短缺的持续,这种情况可能会继续下去。

而另一方面,可以预见的利率上升将使债务成本上升,而如果通胀上升被某种程度上证明是永久性的话,那么预计企业中期债务成本将上升。事实上,企业已经在削减杠杆。自去年年中达到几十年以来的高峰后,标准普尔500指数的成分股公司的杠杆率中值已下降8%,目前处于2016年的水平。

过去三个季度,标准普尔500指数中的成分股公司的资产周转率增速超过了金融危机以来的任何时候,这对于投资者来说是好消息。而如果资产周转率恢复到金融危机前的水平,理论上净资产收益率将增加三分之二。

5.库存过剩

在供应链中断,市场不完善的情况下,可能导致零售商和制造商面临库存过多的困境。在被压抑的需求的释放速度慢于预期,以及对体验的关注超过了商品本身,类似情况都会加剧供过于求的局面。而零售商们不希望面临像去年和今年那样库存短缺的情况而大肆囤货,库存过剩的局面将随之而来。尽管他们的库存目前很低,但有迹象表明零售商在假日来临之前都会超额订购。

与此同时,制造商生产和持有的库存已经远远超过新冠疫情爆发之前的水平。这意味着,2022年将出现“牛鞭效应”,即短缺之后是过剩,然后是短缺,直到最终达致均衡。

而本年度第三季度财报中显示,标准普尔500指数的成分股公司中讨论“供应链”的公司数量为10年来最高。更加严重的是,人们担心客户需求不会像企业认为的那样迅速恢复。有报告显示,有分析预期人们的支出将会增加。但到目前为止的每个月,这些期望都没有实现。这将会导致明年出现大量的库存。

6.反垄断

此前,拜登总统在今年7月发布的一项行政命令称,在过去几十年里,“太多市场的竞争减弱了”。而就在几个月前,因反垄断问题而闻名的莉娜·汗学者(Lina Khan)被任命为联邦贸易委员会(Federal Trade Commission)主席。

如果拜登的倡议奏效,或将企业的利润率下降。而竞争减弱的结果是公司的利润率增加了。

上一季度的业绩显示,标普500指数中的成份股公司的利润率创下了几十年来的高点(尽管出现了新冠肺炎疫情),几乎翻了一番,达到11.2%。在过去的20年里,这使得企业收益的增速轻松超过了美国GDP的增速。但在某些竞争市场中,这些优势应该在竞争中渐渐被淘汰,或者最终将传递给消费者。竞争减弱的部分原因是,公司间的整合给了企业加大并购力度的信心。因此,在许多市场中,大公司的数量较少。

至于拜登政府方面似乎有推动竞争的政治意愿,这一愿望将得到工人阶层的支持。新冠肺炎疫情后,许多员工,尤其是低收入员工的议价能力明显增强。因此,长期以来对于工资增速落后于企业利润增速的不满正在转变为行动。自新冠肺炎疫情以来,包括亚马逊(AMZN.US)在内的大公司都加薪了。

因此,在高层的政治意愿得到底层工人力量支持的情况下,预计企业在2022年将迎来一个竞争更激烈的时代,新进入者将更容易进入市场,而大型收购将面临更多障碍。这可能意味着,企业的高利润率将不复存在。

7.股市的神话将会被终结吗

随着美联储缩减购债规模并可能加息,股市会在2022年崩盘吗?而这也可能是投资者10年来首次被迫考虑在宽松的货币政策终结时该如何重新调整股市内部秩序的方式。

当刺激性的政策结束,肯定会减缓资金流入股市的速度。

如果利率上升推高债券收益率,投资者将在债券市场和其他近年来对利率较为敏感的投资中选择。资产管理公司可能最终将见证基本面投资的回归。毕竟,在牛市时代,许多“价值”的投资策略都已被摒弃。

当然“价值”股表现不佳的原因,不能简单地归咎于“成长型”的科技股表现过于优异来解释。其中很大一部分原因是由于资金流入股市,主要是通过购买该指数的被动型基金。结果,所有股票开始以与指数相似的方式运行,而不考虑相关公司的盈利能力。

在工资压力、和拜登政府促进市场竞争的做法下,可能会对迄今为止投资者支持的质量较差的公司产生较大的影响。这将进一步凸显公司价值之间的差距,并扩大公司之间的差异。所有这并不意味着整体股市将会崩盘。相反,当我们见证基本面价值投资的回归时,它可能会重整股市内部的秩序。

8.太空竞赛

在几个国家之间地缘政治紧张局势加剧的背景下,2022年可能是太空成为主要大国之间军备竞赛的下一个前沿的一年。

9.央行数字货币

未来两年,各大央行可能会发行一种通用数字货币。我们相信,绝大多数国家将在未来五到六年内拥有央行数字货币(CBDC)。而与发达经济体相比,新兴经济体在这方面发展速度可能会更快,普及率也更高。

10.ESG债券成为主流

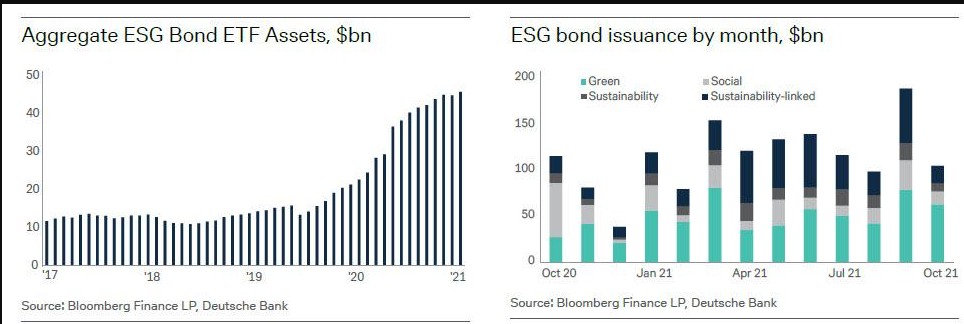

在新冠疫情所推动的众多议题中,ESG债券发行是最突出的主题之一。到2022年,发行ESG债券或将成为主流。目前,投资者已经注意到了这一点。

事实上,自新冠肺炎疫情爆发以来,投资者对于ESG债券ETF的持有量增加了两倍,达到450亿美元以上。如下图所示,在新冠疫情之前,ESG债券ETF的资产一直增长缓慢。

目前,ESG债券的发行量增长似乎已经突破了一个临界点。这不仅是因为投资者热衷于持有ESG债券,还因为企业看到ESG问题现在会影响到它们的业务和投资风险。

事实上,在我们最近的调查中,19%的企业债券发行者表示,在过去12个月里,环境因素会影响到它们的债券评级。有相当一部分比例的企业报告说,社会和治理因素也会对评级产生影响。

因此,这些债券可能会在2022年变得非常受欢迎。而在2021年下半年发行的ESG债券中,与可持续发展相关的债券所占比例已从两年前的接近零的百分比增至一半。超过半数的投资者表示,这些类型的债券是ESG资产池中最有前途的工具。

另一方面,发布ESG绩效目标的企业数量也突然增加。事实上,自2020年以来,三分之一的债券发行者就已经开始这么做了。

在调查中,略高于60%的公司表示,公司能通过ESG的工具向公众传达相关的可持续发展战略。另有22%的受访者表示,这些工具扩大了他们的投资者基础。与此同时,一半的受访者表示,这在债券的定价方面有好处。

扫码下载智通APP

扫码下载智通APP