陈凯丰:展望2022年全球金融市场十大预期

2021年即将结束,笔者希望能够通过这篇文章来展望新的一年,提出对于明年全球金融市场的一些预期,供大家参考。当然华尔街每年都有很多“十大预测”,比较著名的是黑石集团副主席拜伦ᐧ韦恩的文章,从他在摩根斯坦利工作的时候,笔者就一直虚心学习。

本文属于个人的一些思考,可能和很多主流华尔街的观点不同。比如在2020年年底笔者撰写的对于2021年的十大预测之一是美元升值。当时,绝大多数华尔街或者陆家嘴的经济学家们都预测今年美元会贬值。笔者的逻辑是相对其他国家而言,美国的宏观经济增长速度更快,带动资金流入驱动美元升值。事实证明2021年美元汇率大幅升值,美元指数创4年新高。下面是笔者对于2022年全球金融市场的十个预测,希望能够对于大家在2022年的投资思路和体系有所帮助。

01 价值股跑赢成长股

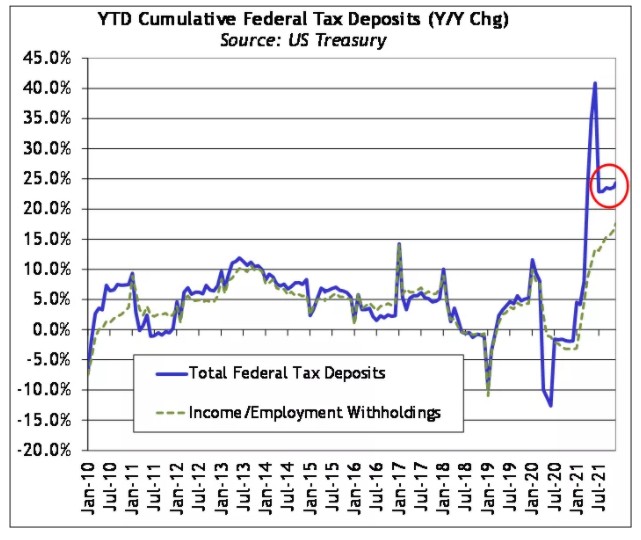

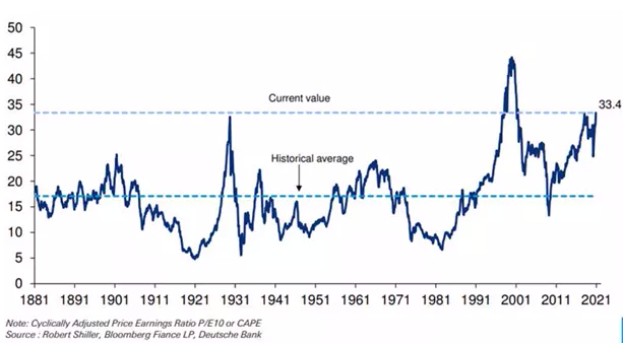

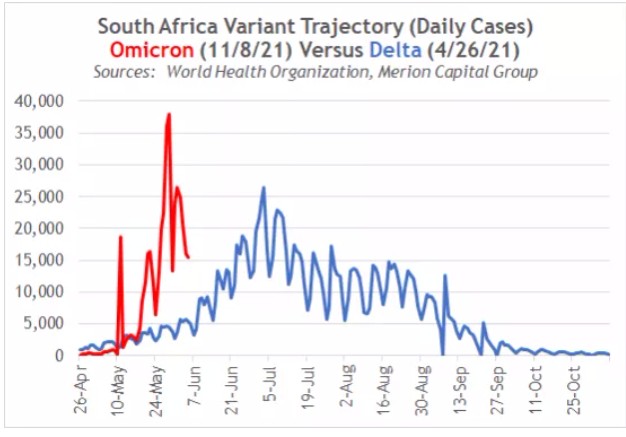

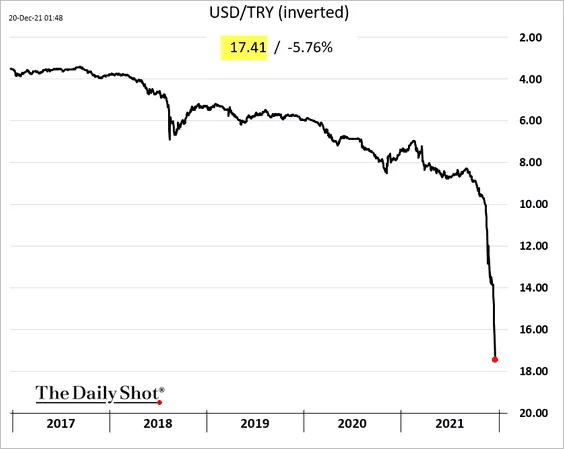

从今年下半年开始,全球股市非常明显的出现了价值股跑赢成长股的情况。这个情况的发生,既有成长股过高估值的原因,也有成长股的长期超跌后价值回归的情况。如果从长周期来看,过去十年的成长股业绩超越价值观的核心驱动力是零利率。当资本的成本是零的时候,机会成本理论上看是无限高的。不管是机构投资人还是个人高净值客户都理性选择去追捧成长股去避免“踏空”。 伴随者美联储,英格兰银行,加拿大央行,巴西央行等各主要经济体开始收紧货币政策,退出量化宽松,加息等等,资金成本开始上升。价值投资的价值开始显现出来。实际上,今年巴菲特老先生的伯克希尔哈撒韦公司的股价在过去几年表现不及标普500指数后,今年超过标普指数大约6个点。笔者认为这种长周期的因子轮动才刚刚开始,将会持续好几年。因此,预期2022年会是价值投资的回归年份。另外,明年5月初大家又可以去奥马哈参加巴菲特的股东大会,现场交流价值投资的体会了。 伯克希尔公司股价大幅跑赢标普500指数 数据来源:雅虎财经 02 原油价格大涨,带动通货膨胀继续位于高位 明年对于全球金融市场最大的风险应该还是通货膨胀。通货膨胀的主要原因应该是目前的全球能源危机。笔者曾经在几个月前在本专栏写过一篇文章,“到底现在有没有全球能源危机?” 结论是很明显的。今年的煤炭,天然气,原油等能源价格都在暴涨,可以说供求两方面都有助力。从供给端来看,2020年初新冠疫情爆发以来,全球能源的资本项下投资出现断崖式下降。包括各大能源公司和能源输出国都在取消新的投资项目,减少已有的开采项目。在这种情况下,以原油生产为主的全球能源供应极为有限,而且预期将会不断下降。巴黎气候协定在全球各国推进之后,也导致投资人回避传统能源投资,转而去投资新能源项目。各大全球能源企业都表示为了减少传统能源,都会主要把现金流用于回馈股东,分红和回购股票,而不是投资于新的油田项目。 从需求端来看,各国经济的复苏虽然比较坎坷,但是对于能源的需求还是相当旺盛的。特别是在全球气候越来越极端的情况下,极寒和极度干旱都需要大量能源来应对。粮食生产对于能源的需求在气候恶化的情况下还是刚性上升。美国经济过去是依赖能源进口的,但是目前已经成为世界第一能源出口国。也就是说美国作为一个“能源强权”,实际上是更加喜欢高油价的。油价的上升自然直接带动粮食,服装等商品价格上涨,间接带动服务业的价格大涨,通货膨胀预期会在高位继续。 03 美元指数区间波动 和2021年不同,笔者认为2022年的美元指数将很难出现单向升值的趋势。汇率的核心都是相对价值。美元在今年的升值很大程度上是美国经济复苏比其他主要经济体,特别是欧元区,快了大约6个月。现在从欧元区,英国,到日本,经济复苏都在赶上美国。从相对价值来看,美元对欧元,英镑,或者日元已经没有结构性优势。从利差来看,2021年美元长期对欧元,日元等有大约50个基点左右的利率溢价,导致投资人把资金转入美元市场。最近的各国央行的动作已经开始逐渐减少这个利差,也会在2022年减少这些套利资金进入美国的吸引力。因此笔者认为在2022年美元指数将会是区间震荡的行情。伴随美联储的鹰派货币政策决策而上升,但是也会伴随财政刺激的政策而下降。当然美元指数是美元兑其他发达经济体货币的指数。美元仍然会在2022年对新兴市场国家货币继续升值。 做空日元的仓位巨大,面临挤压风险 04 固收类产品小幅亏损 笔者一直建议投资人在固收类产品配置的时候做好选择,优选国债,低配高收益债券。明年的全球金融市场对于固守类产品的投资人仍然会是巨大的考验。固收类产品的回报来自于两个:信用风险溢价和久期风险溢价。目前全球债券市场的信用风险定价极为扭曲。由于各国央行的大规模量化宽松,很多高风险高杠杆企业都以极低的风险溢价发债。这些企业一旦出现财务问题,对于投资人的亏损会是非常巨大。 美国财政收入在2021年大幅增长 另一方面,债券的久期风险溢价目前也是在历史低位。美国十年期国债的收益率只有1.4%,远低于目前的通货膨胀率6%以上。美国政府的财政收入在今年大幅增长,明年预计也会相对强劲。因此,固收类产品投资人,特别是美国国债和其他各发达国家主权债券的一个优势是可以避险。如果出现金融市场动荡,美国国债,欧元区国债都预期会上涨。综合而言,如果明年投资人在固收类市场相对保守,高配国债,低配高收益债券,低配久期,可以避免较大的亏损。 05 美股先涨后跌 美国股市一直有大量的看空言论和情绪。我们认为一些认为美股涨了很多年了就会下跌的逻辑过于简单片面。对于美股需要看到美国大型上市公司的估值,盈利增长和回购股票情况。美股目前的标普500指数的估值P/E处于相对高位,但是并没有在一个泡沫估值水平。而这些上市公司的盈利还在以两位数的速度增长,预期明年的利润也会继续增长。从回购股票的角度,美股三季度回购接近5千亿美元。预估今后几个季度的回购可能会继续上升,创历史新高。 美股标普500指数PE情况,数据来源:罗伯特席勒 对于美股最大的风险实际上是经济下行压力。目前来看,明年上半年美国经济仍然会继续快速增长,特别是就业市场极为火热。但是从美联储明年下半年开始加息,然后财政刺激政策在慢慢退出之后,美国的消费有可能降温,导致企业盈利下滑。这个预计会是明年3季度开始的风险点。 06 新兴市场国家危机不断 国际货币基金组织前首席经济学家,伯克利加州大学教授奥布斯菲尔德在今年的美联储秋季年会上做了一个非常精彩的演讲。他提出的一个核心观点是每次美联储开始收紧流动性,美元开始“变贵”的时候,新兴市场国家金融市场都会出现危机。包括1998年的俄罗斯违约,2011年希腊等南欧国家金融危机,2015年的新兴市场国家大跌等等。美联储已经非常明确了明年的收紧货币政策举措,包括加速到明年3月份完成退出量化宽松,明年二季度开始加息等。在美国开始收紧之后,全球新兴市场国家将会面临资本流出的严重问题。最近土耳其金融市场的股票,债券,汇率同步大跌。类似情况很有可能明年在南非,巴西等其他新兴市场国家发生。 南非奥秘克隆病毒变种确诊人数 数据来源:世界卫生组织 对于全球新兴市场国家而言,明年面临的巨大挑战还包括应对新冠疫情。大多数新兴市场国家在接种疫苗方面进展远慢于发达国家。由于疫苗接种缓慢,这些国家的经济重启也相对较慢。在面临美元外流和疫情的双重影响下,明年全球新兴市场国家有可能出现多个国家的经济衰退,甚至是危机。 土耳其里拉今年以来贬值58% 07 数字货币不断进入主流 自从比特币横空出世,从2009年以来,对于全球支付体系产生了革命性的冲击。随后智能合约的基础以太坊以及其他数字货币都开始突飞猛进的发展。当然数字货币作为新生事物,也是良莠不齐,存在很多舞弊和问题。笔者在纽约大学开设金融科技课程已经有四年。可以说过去四年各种新概念层出不穷,前年开始的DeFi去中心化金融,到去年开始的NFT,都吸引了大量游资参与。今年数字货币最大的变化是监管开始加强。任何金融创新要获得主流支付和财富储备的认可,监管都是必不可少的。6月份美国数字货币交易所 Coinbase 的成功获得美国证监会认可,在纳斯达克交易所上市代表了数字货币发展的一个里程碑。现在美国已经有多个券商提供给投资人交易数字货币的选项。很多传统大型机构投资人,包括保险公司也都小心翼翼的开始投入数字货币。比特币ETF等的上市也帮助很多散户投资人获得比较容易的交易或者投机数字货币的途径。值得一提的是美联储也积极在探讨发行数字美元的计划,有可能在明年正式推出。可以预期的是虽然各种数字货币的波动性巨大,但是明年越来越多的主流买方和卖方机构都会进入数字货币领域。 美国数字货币交易所Coinbase今年在纳斯达克交易上市是个历史性事件 照片来源:纳斯达克 08 生物医疗板块表现卓越 今年生物医疗板块在美股,港股,A股都表现不佳。美股今年标普500,纳斯达克指数都是大牛市,回报超过20%。但是美股的生物制药板块今年的指数回报是-25%,步入熊市。除了大型疫苗生产和研发企业以外,美股的绝大多数生物制药板块企业今年股价非常让投资人失望。笔者认为这里面的原因主要是很多企业在去年今年上市的时候估值过高,提前兑现了将来的成长预期。生物制药的中长期增长前景依然看好。对于包括癌症,老年痴呆症,免疫缺陷等长期困扰人类的很多疾病的治疗研究都在最近有很多突破。笔者认为这些技术上的进展有可能在明年逐步被商业化,反映在企业的盈利前景上,促成生物制药板块见底回升。 09 新能源板块分化严重,传统车企赶上 以特斯拉为代表的新能源汽车在过去两年的表现极为靓丽。股价大涨,而且越来越多的用户开始接受电动车。笔者认为电动车的优势已经被很多人接受,而传统汽车制造商也终于在今年开始大规模投资于电动车。2022年很有可能会出现新能源汽车股价下跌,传统汽车制造商股价上涨的情况。 特斯拉电动车的市场份额巨大,但是其他企业也在追赶 从美国的三大传统车企:通用汽车,福特,克莱斯勒,到德国的大众和奔驰汽车,到日本的丰田汽车,各大车企都已经全面投资于新能源汽车制造。这些企业拥有大规模制造的经验,进军电动车的潜力不可低估。 10 中概股继续退市 今年在美国上市的中概股面临有史以来最大的挑战,市值下跌超过1万亿美元。很多中概股企业今年股价腰斩,还有一些中概股企业股价下跌超过90%。笔者在今年出版的一本新书中分析中概股的主要风险因素如下: 当然一些中概股上市公司财务造假,导致中概股的整体声誉受到冲击也是不可忽略的问题。笔者认为明年这些风险因素很难得到一个完全的解决方案。因此,一批中概股宣布退市,股价继续下跌应该是可能性比较大的一个发展方向。 整体而言,对于2022年,笔者认为股票市场投资人需要规避全球新兴市场国家股市,优先投资于发达国家股市。在股市内部风险配置而言,需要高配价值因子,低配成长因子。在债券市场,投资人需要规避高收益债券,高配国债。在汇率市场,以交易波动率为主,低吸高抛。在商品市场,以做多能源为大方向。最后,适时做多波动率,实现资产组合的避险操作也是值得推荐的。 本文来源于“智创湾区”微信公众号,作者为陈凯丰博士;智通财经编辑:文文。

扫码下载智通APP

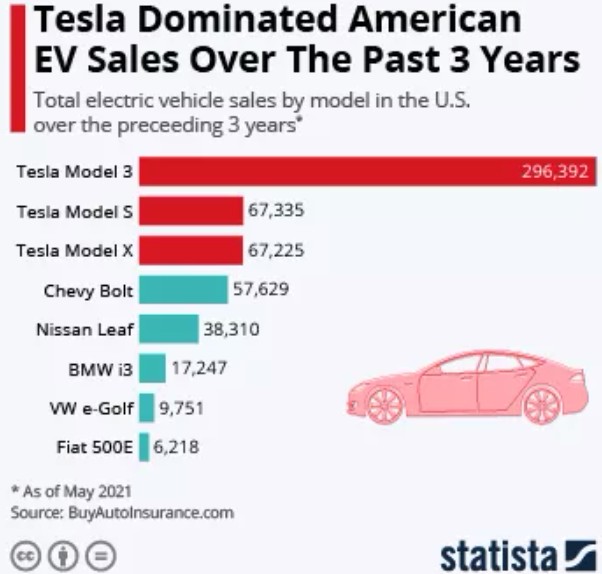

扫码下载智通APP