思特威科创板“答题”:引小米、红杉等入局,毛利率却低于同行

12月3日,CMOS图像传感器芯片公司思特威(上海)电子科技股份有限公司(简称“思特威”)科创板IPO已提交注册,中信建投为其保荐机构,拟募资28.20亿元(人民币,下同)。

回顾公司历史,智通财经APP发现,为了实现境外上市融资,思特威曾于2017年6月开始搭建红筹架构,构建以开曼思特威作为境外融资及持股平台及母公司,以香港智感微、思特威有限作为核心业务经营主体的红筹架构。

为了实施回归境内发行上市的计划,2020年6月,开曼思特威及其股东启动红筹架构拆除事宜,随后思特威进行股权转让,同年8月,思特威收购了香港智感微100%的股权,并于2020年9月完成红筹架构的拆除。据悉,香港智感微主要负责原材料采购及CMOS图像传感器芯片销售业务,收购香港智感微主要是为了避免潜在同业竞争、减少关联交易,保持发行人资产业务的独立性和完整性。

在拆除架构后,思特威持续引入近二十名机构投资者。在招股书的股权结构图中,不止出现了红杉资本、小米产业基金、联想科技、大华股份、海通证券等知名机构的身影,公司还引入了国家集成电路基金二期这样的的国有资本。据了解,国家集成电路基金二期以4亿元认购思特威686.82万元注册资本,持股比例达8.21%,为公司主要股东。

(来源:招股书)

被多家资本看好的思特威,竞争力究竟如何呢?

业绩维持高增 新业务产品收入占比提升

思特威的主营业务为高性能CMOS图像传感器芯片的研发、设计和销售,采用Fabless的经营模式。CMOS(互补金属氧化物半导体)图像传感器是当今应用最普遍、重要性最高的传感器之一。产品已被广泛应用在安防监控、机器视觉、智能车载电子等众多高科技应用领域,并助力行业向更加智能化和信息化方向发展。以2020年出货量口径计算,公司的产品在安防CMOS图像传感器领域位列全球第一,在新兴机器视觉领域全局快门CMOS图像传感器中亦取得行业领先的地位。思特威的产品已应用在大华股份、大疆创新、网易有道、科沃斯等众多品牌的终端产品中。

(来源:招股书)

据招股书披露,2018年度、2019年度、2020年度及2021年1-3月,公司营业收入分别为3.24亿元、6.79亿元、15.27亿元、5.41亿元,2018年至2020年复合增长率高达116.90%。期内公司营业收入的高速增长主要受益于下游市场的蓬勃发展,以及公司产品线扩展与大客户的导入。预计公司2021年营业收入在26.24亿元至30.37亿元,同比升71.83%至98.89%,维持高速增长。

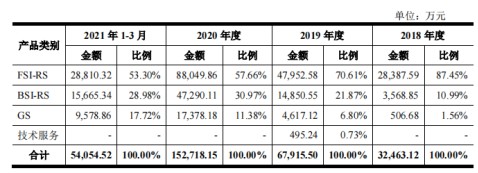

分产品看来,公司主营业务包括FSI-RS系列产品、BSI-RS系列产品及GS系列产品。于业绩期内,各系列产品收入全面增长,其中高端的BSI-RS系列及GS系列产品收入增速尤为突出,以2020年为例,公司BSI-RS系列及GS系列产品分别同比大增218.44%及276.39%。作为公司推出的新业务,这两个系列的应用领域不断拓展,收入占比也持续提高,其中BSI-RS系列的收入占比由2018年的10.99%升至2021年1-3月的28.98%,GS系列的收入占比则由2018年的仅1.56%增至2021年1-3月的17.72%。而FSI-RS系列于业绩期内虽然其仍为公司主要收入来源,但占公司主营业务收入的比例连年下降,由2018年的87.45%连续下跌至2021年1-3月的53.30%。这主要受累于FSI-RS系列下游安防市场、智能车载电子应用已较为成熟,公司各下游应用领域业务拓展速度有所放缓。

(来源:招股书)

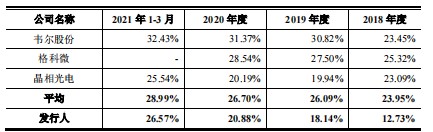

毛利率虽连年提升 但仍低于行业均值

据智通财经APP了解,公司毛利率的波动上涨,也受到公司产品结构变化的影响。于报告期内,公司的综合毛利率分别为12.73%、18.14%、20.88%及26.57%。其中,相较于FSI-RS产品15%左右的毛利率,BSI-RS和GS系列产品平均毛利率均超25%。因而报告期新业务产品收入占比的提升,带动了公司毛利的增长。

值得注意的是,虽然公司新业务毛利较高,但公司综合毛利率仍不及同行业的其他可比公司。公司坦言,综合毛利率较低的原因主要是公司为抓住下游市场需求快速增长的机遇,大批量投产以保证客户供应,导致前期成本偏高。公司还表示毛利率低于可比公司是暂时性的,未来随着产品的持续优化及迭代,公司的毛利率持续提升。

(来源:招股书)

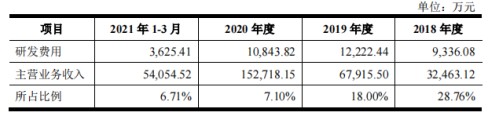

智通财经APP还注意到,思特威研发费用占总收入的比例于业绩期内持续下跌,由2018年的28.76%大跌至2021年1-3月6.71%。对此,公司解释称,2018年公司研发费用占比相对较高的主要原因是受到公司前期销售规模相对较小,导致研发费用占比相对较高。2019年之后,随着经营规模的迅速扩大及新产品系列的推出,带动收入增长速度超过研发支出增速,研发费用率随之下降。但相较行业其他可比公司,思特威的研发费用率仍低于行业平均值。可见其研发投入仍需进一步加强,若未来公司未能在研发过程中取得关键技术突破,或将不利于公司市场竞争。

(来源:招股书)

采用Fabless经营模式 上下游渠道集中

据招股书披露,公司主要采用Fabless经营模式,即无晶圆厂的集成电路企业经营模式,Fabless企业仅进行芯片的设计、研发和销售,而将晶圆制造、封装和测试外包。

从供应端来看,公司的供应商集中度较高。于业绩期内,公司与台积电、三星电子、合肥晶合、东部高科等晶圆厂以及晶方科技、华天科技等封装厂建立了稳定的合作关系,公司向前五大供应商的采购金额分别为3.05亿元、4.98亿元、13.75亿元和3.88亿元,占采购总金额的比例分别为99.58%、97.66%、92.11%和88.31%,供应商集中度较高,公司于招股书中也提示了此风险。公司表示,由于集成电路行业晶圆制造和封装的门槛均较高,全球范围内符合公司技术及生产要求的晶圆制造及封装供应商数量有限,因此供应商较为集中。

从需求端来看,公司也存在客户集中度较高的风险。公司采用直销、经销相结合的销售模式,主要客户包括经销商鼎芯无限、志远电子、淇诺科技等,直销客户大华股份、大疆创新、君视芯、普联技术等。于业绩期内,公司向前五大客户的销售金额分别为3.14亿元、6.04亿元、12.10亿元及4.59亿元,占销售总金额的比例分别为96.79%、88.91%、79.20%及84.90%。公司客户集中度过高将使得公司风险的把控能力较弱,大客户的订单违约或将对公司带来重大不利影响,这并不利于公司的长期发展。公司解释称,由于市场对公司产品的需求量较大,公司对客户的管理较为严格,直销客户一般选择业内知名的终端品牌客户,而其他终端客户则通过行业知名的经销商来供货和服务,公司相信这种策略可以保证销售规模的稳定和良好的客户回款。

综上所述,从拆除红筹架构到吸引各大投资机构,为了上市做出多项努力的思特威距离科创板只剩临门一脚。但长远来看,上市不是最终目的,虽然近年来公司业绩增长迅速,但在为集成电路设计这个更新速度极快的行业中,上下游渠道都较为集中的思特威要进一步提升自身实力来保持其在市场中的竞争优势。公司也深知此点,此次上市公司募集资金主要用于研发中心设备与系统建设项目、思特威(昆山)电子科技有限公司图像传感器芯片测试项目、CMOS图像传感器升级及产业化项目以及补充流动资金。待相关项目成功实施后,公司产品结构将更为丰富、技术和产品性能也将有所提升,能够进一步巩固公司在行业中的地位。

扫码下载智通APP

扫码下载智通APP