不要唱空美股?

大家经常听到一种声音,“不要唱空美股。”

这种声音在今年又正确了一次。

在疫苗接种、放松封锁措施和广泛的经济重新开放的背景下,截至12月1日收盘,标准普尔500指数在2021年上涨了20%。该蓝筹股指数也较2020年3月23日的最低点上涨了一倍多。

几乎所有的牛市,都具备一些明显的共同点:价格水平达到历史新高;市盈率高;与债券收益相比,股息收益较低;大量的保证金交易;许多质量较差的新股发行。

美股到了什么位置?我们来看看美股现在的情况:

(1)估值

(图片来源:Wind)

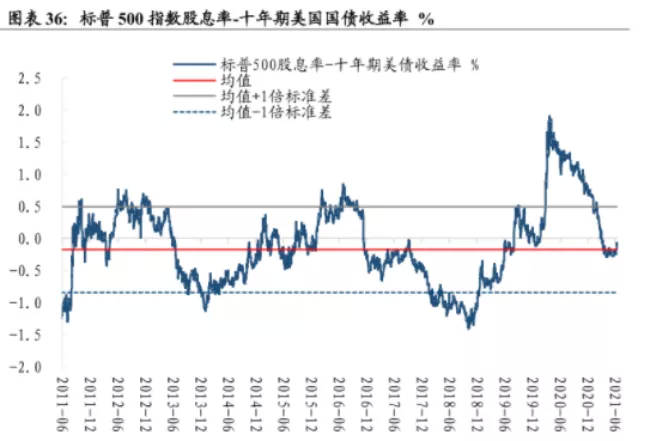

(2)股息率与债券收益率之差

目前,标普500指数的股息收益率在1.9%左右,10年期美债收益率在1.4%左右。两者之差在0.5个百分点左右。

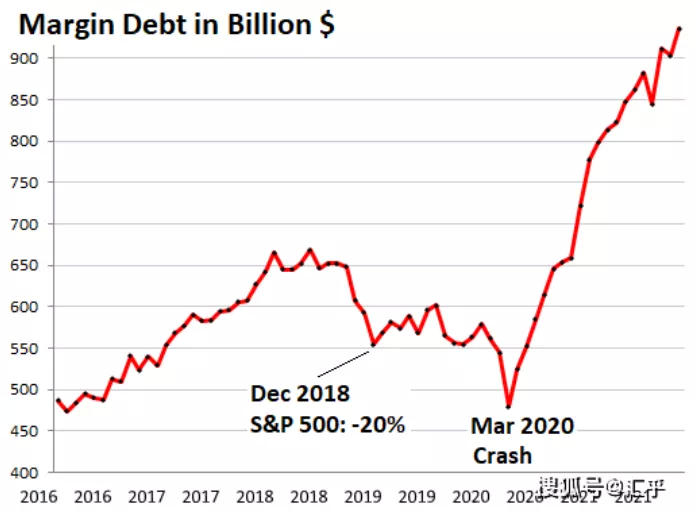

(3)杠杆情况

高盛的研究员近期提到他们对市场的观察结果显示,标普500指数的看涨期权名义交易量在11月5日创下历史新高,存在期权看涨偏斜的情况。而随着科技股的剧烈波动加速,纳斯达克100ETF走势的斜率也在趋于平缓,这是1999年价格波动的些许暗示。在高盛看来,当股市走高的时候,本质上投资人已经超买了。

(图片来源:搜狐号@汇乎)

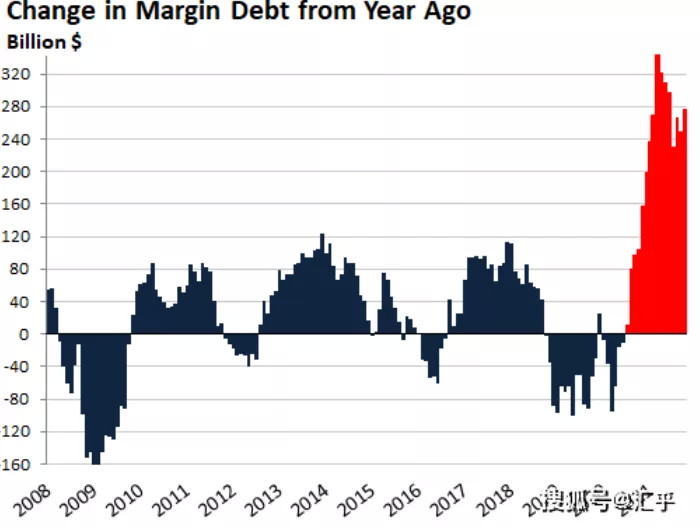

与前几年相比,保证金债务的增加已成为一个巨大的异常值,保证金债务同比增长42%,两年内增长66%。

(图片来源:搜狐号@汇乎)

(4)新股市场

新股市场方面,2021年截至7月5日止,美国的IPO数目达到1024家,筹资总额为1811.65亿美元,已超出2020年全年水平。相比之下,2020年的IPO总数只有743家,筹资总额为1550.37亿美元。

其中,今年的SPAC(特殊目的收购公司)IPO再创下新高,达362宗,总筹资1117.88亿美元,占了美股市场IPO总筹资额的61.71%。

当然,上述这些现象只能说明美股当前处在牛市之中,并不能预测市场何时会崩盘。

经济周期:美元贬值是个危险的信号?

如果政府希望萧条尽快结束,经济重新走上正常的繁荣之路,它会采取什么措施呢?政府能采取多种方法阻碍市场调整,我们把它们称作是“反萧条”的有力武器:

(1)阻止和拖延清偿行为。向濒临破产的商业机构提供信贷,并要求银行进一步向这些机构提供贷款。

(2)进一步通货膨胀。进一步的通货膨胀阻止了必要的价格下跌,这样耽搁了调整同时延长了萧条的进程。进一步的信贷扩张产生了更多的不当投资,在萧条末期,这些投资仍然需要被清偿。市场利率必要的上涨也受到政府“低利率政策”抑制。

(3)保持较高的工资率。在萧条时期,人为地保持工资率会引起长期的大规模失业。进一步讲,在萧条时期,价格普遍下跌,保持相同的货币工资率等于抬高了实际工资率。

(4)阻止物价下跌。价格高于市场应有的水平,会造成商品滞销,并带来更大的剩余,这就阻止了经济向繁荣的回归。

(5)刺激消费并阻碍储蓄。通过“食物券计划”和发放救济金,政府可以刺激消费,它还可以通过高税收抑制储蓄和投资,特别是对于富人、公司和不动产而言。事实上,税收和政府支出的增加会抑制储蓄和投资,同时刺激消费,因为所有的政府支出全都是消费。

(6)救助失业。任何求助失业的行为(通过失业保险、救济金等形式)都将无限期地耽搁失业问题的解决,同时阻碍工人向可提供就业机会的行业转移。

大家不妨对号入座,疫情以来的美国政府都采取了上面哪些措施?

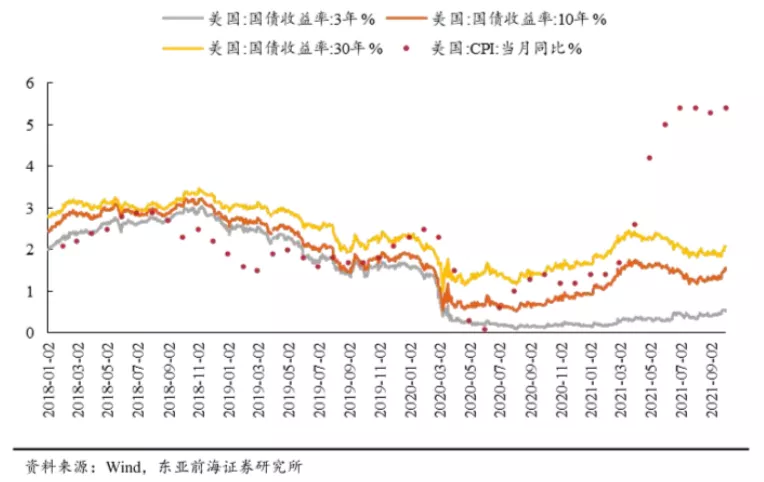

数据显示美国通胀率达到30多年来的最高水平。美国劳工部公布数据显示,10月消费者价格指数(CPI)同比上升6.2%,创下1990年以来最大同比升幅,并且也是同比通胀率连续第五个月超过5%。

(图片来源:东亚前海证券研究所)

在稳健的就业增长、强劲的工资增长和创纪录的高股价支持下,今年以来,美国消费者情绪高于疫情早期的水平。然而,新冠新病例的上升和几十年来最快的通货膨胀,阻碍了美国民众信心的持续恢复——11月美国消费者信心下降至九个月的低点。根据美国谘商会的报告,消费者信心指数11月下降了约两个点至109.5,不及分析师预期。有分析师表示:“在未来几个月,信心和支出都可能面临来自价格上涨和新冠新病例上升带来的负面影响。”

很遗憾的是,这些措施,都有可能会拖延恢复进程、加重萧条,最终引发更为不幸的后果。

穆雷罗斯·巴德在《美国大萧条》一书中曾经指出,萧条时期政府应该做的,不是上述措施,而是削减预算(无论怎样给它贴上标签,政府开支只是在消费,削减预算会提升经济中的投资-消费比例,对先前的浪费和错误的生产计划算是一种修正),并积极鼓励信贷收缩。(当然,这种理论也被一些传统的经济学家认为是“无知的”“粗鄙的”)。

美国历史上的“胡佛新政”(1929-1933)通过拓展政府经济计划和干预(抬高工资率和物价、扩张信贷、扶持濒临破产的企业、通过对失业人口进行经济补贴和为公共工程融资等增加政府开支),最后并未达到反萧条的目的,反而陷入了前所未有的萧条。

穆雷罗斯·巴德认为,政府对市场的干预会耽搁调整的过程,干预的程度越大,那么萧条的持续的时间也越长,其程度也越可怕,同时重新走上完全恢复之路也越难。

经济的繁荣不会无限期地持续,因为最后公众会对政府永久性的通货膨胀政策产生警觉,当美元开始贬值时,他们会用货币大量购买商品,这就造成“失控”或者恶性通货膨胀,历史对此已经很熟悉了。

信贷周期:Tapper渐行渐近,加息迟早要来

霍华德马斯克曾说,“要论一个周期中的事件对其他领域及其他种类周期的影响程度,在这一点上,没有其他周期比信贷周期的影响程度更明显了。事实上,每当有人问2007年到2008年的全球金融危机发生的原因时,我会把信贷周期放在第一位。”

对美股表现而言,“缩水”猛如虎,信贷周期处在收缩区间对于股票市场投资而言是个“忌讳”,这也是为什么大家盯住“加息”和“Tapper”的关键原因。

不妙的是,一向偏鸽的鲍威尔突然改口,给了市场“极其鹰派的预期”。他在本周二表示,降低每月购债的步伐可能比本月早些时候宣布的每月150亿美元的计划更快(每月国债和抵押贷款支持证券MBS购买量分别调整至700亿和350亿美元,此前分别为800亿和400亿美元),他预计这个问题将在12月的会议上讨论。

在最初的缩减计划中,债券购买将在明年6月左右结束;如果选择加速,这可能意味着在明年春季早些时候结束,让美联储留有此后随时加息的余地。市场目前预计美联储2022年至少加息两次,可能到12月加息三次,而美联储官员9月的预测表明时间表不那么激进。这些预测也将在12月更新。

这两天的美股表现大家也看到了,如果鲍威尔在12月16日的会议上还不改口,美股市场短期内怕是“嗨不起来”。

历史经验显示,加息的落地较大概率会引发美股出现调整(见下图),2000年调整的修复周期大约为1年,最近两次的“回调-修复”周期持续了大概6个月。

(图片来源:国元证券研究所)

企业盈利周期:盈利增长放缓或超预期?

其实,要从感性上判断市场是好还是坏,有个简化的思考框架。看看信贷情况(流动性是不是充裕)和有没有增量资金?估值高不高?风险溢价的情况怎么样?当然最重要的还有回到基本面——也即是企业的盈利状况。

中金海外分析师一直强调一个观点:即单纯的高估值、利率上行、甚至货币政策退出都不构成市场彻底转熊的绝对理由,盈利的拐点才是关键。

站在当前时点,美股企业的盈利预期不是十分乐观。

摩根士丹利股票策略师MikeWilson上个月指出,企业盈利放缓,再加上美联储收紧政策和对通胀的担忧,最终将阻止美股上涨。他预计明年美股企业盈利增长放缓的幅度将超过华尔街的普遍预期,并断言美股牛市行情最多只能持续至感恩节。

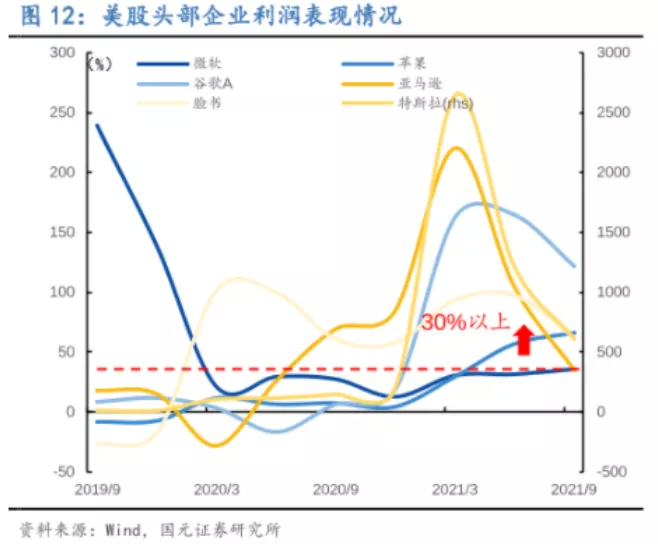

美股头部企业近期披露的Q3业绩利润表现显示,企业盈利的高速增长态势已经掉头向下:

(图片来源:国元证券研究所)

更何况,悬在美股企业盈利头顶的,还有“达摩克里斯”之剑:拜登的增税制度(可以对照看一眼前面的6条措施)。

高盛首席美国股票策略师戴维·科斯汀估计,若将企业税率提高至25%并将企业海外收入的税率提高到拜登提议的一半,将使标普500指数的成分公司收益降低5%。因此,高盛对标普500指数2022年的盈利预测为212美元,比市场普遍预期的220美元低3%。

市场情绪周期:VIX指数急速飙升

霍华德·马克斯曾经表示,股票投资最佳的市场环境是:

(1)经济周期和企业盈利周期都处于上升阶段,已经或者可能会达到甚至超过人们预期;

(2)投资心理和风险态度是沮丧的(至少是清醒的),而不是过热;

(3)资产价格相对于其内在价值而言是适中的,或者是偏低的。

投资情绪就像钟摆,从一个极端到另一个极端,那么现在投资者的风险态度是如何的呢?贴一张VIX指数的5年走势图吧:

(图片来源:英为财情)

希望这只是个鬼故事

已经到了机构做年度策略的时间点了,高盛、大摩、花旗等等机构和大佬纷纷发表了对于明年美股走势的预测。

整体概括下他们的观点:今年牛,明年再这么牛概率不大。也不太可能大跌。会震荡,或许略有上升,与企业盈利表现状况相若。

笔者表达下自己不成熟的观点,欢迎文后留言探讨:

(1)不管美股是否已经到了彻底转熊的时间点,现在都不应该持过分积极的看法。

(2)震荡,是不太可能震荡的。美股不是上涨就是下跌的情况多。

(3)变异的病毒是否会成为“再来一只黑天鹅”,导致通胀、紧缩等大超预期,还有待密切观察。

霍华德·马克斯在《周期》一书的结尾《周期精要》中简要概括:

经济增长“太快了”,企业盈利增长“太好了”,股价上涨“太高了”的结果,往往是涨得越高,跌的越惨。股市小幅上涨之后,必有回撤;中幅上涨之后,必有回调;牛市之后,必有熊市;大泡沫之后,必有大崩盘。

最后讲个鬼故事(对照前文所说6条措施看):

(标普500指数2005年-今,来源:Wind)

(标普500指数1915-1930年,来源《聪明的投资者》)

是不是跟90年前的走势一模一样?

我们都还太年轻了,年轻到没有见识过真正的疯狂:在这张古老的走势图之后,美股经历了“失去的15年”。

扫码下载智通APP

扫码下载智通APP