股价跌超20%,Visa (V.US)迎来十年一遇的买入良机!

智通财经APP注意到,支付系统公司现在似乎不受投资者欢迎,再加上对新冠疫情的担忧,使得Visa (V.US)的股价在过去几个月里下跌了20%以上。

但近期的下跌使得Visa的价格相对较低,而且由于该公司仍是一家质量卓越的巨头,未来几年的增长前景令人瞩目,投资者可能希望利用此次大幅抛售,以具有吸引力的估值买入这家现金流之王。

失宠的行业

在首次在南非发现的新型冠状病毒Omicron变种出现之前,支付股的表现就已经落后于市场,Visa、万事达(MA.US)、贝宝(PYPL.US)、全球支付(GPN.US)以及更多的支付股最近几个月的表现都落后于大盘整体走势。

在某些情况下,这可以用估值过高来解释,但并非所有这些公司都是如此。其他可以解释这些股票表现不佳的因素包括对加密货币等去中心化金融技术的担忧。

但调查显示,比特币主要被视为保值或资产升值,而实际的资金转移在网络上支付目的是微不足道的。

由于信用卡支付速度更快,对消费者来说没有成本,而且信用卡还提供了其他优势,如防欺诈、积分奖励等。加密货币和相关技术不会对信用卡公司构成巨大威胁。

支付公司也受到了关于Omicron变种的影响。一些国家已经实施了旅行限制,这可能会对Visa等公司造成不利影响,因为国际旅行减少会导致跨境费用降低。然而,这只是一个短期问题。旅行限制不会永远生效,而且如果这些限制只在这个冬季生效,那么Visa及其同行将不会面临长期的阻力。

很明显,Visa的业务将在几年后恢复“正常”,可能已经在2022年了,因此最近的抛售似乎是对短期问题的过度反应。这给投资者带来了一个折价买入的机会。

Visa十年一遇的买入良机?

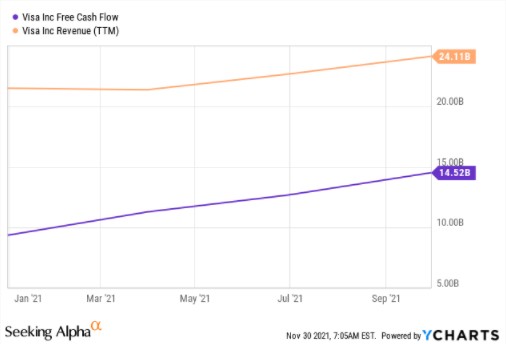

Visa是一家优质公司:它有优秀的基本面,如自由现金流利润率超过50%。

Visa每创造1美元的利润,就有超过50美分最终成为Visa资产负债表上的自由现金流(FCF),使该公司能够通过股息和回购为有吸引力的股东回报提供资金。

由于Visa的技术已经到位,而且该公司应该从固定成本偏离和运营杠杆中受益,因此可以预期,每一美元额外利润的FCF利润率甚至高于该公司报告的已经非常高的“平均”FCF利润率。同样,Visa的资本回报率也非常高,其使用资本回报率为25%,净资产回报率为36%。Visa的资产负债表也非常干净,因此获得了很高的AA-信用评级。

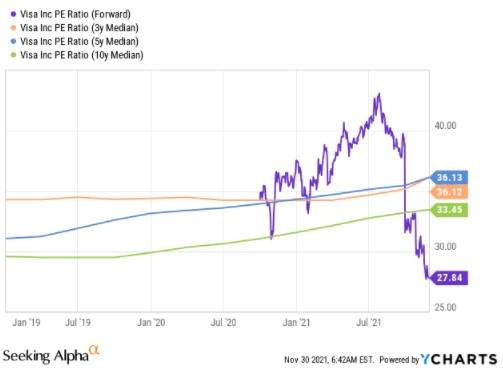

像Visa这样强大的公司,特别是如果它们也有良好的业绩记录和引人注目的增长潜力,通常会以高估值进行交易。这同样适用于Visa,该公司过去的交易估值远高于平均水平:

Visa 3年、5年和10年的市盈率中值为33-36倍,与市场过去在同一时间段的交易水平相比,这是一个明显的溢价。然而,Visa的估值溢价在最近几周大幅下降。

根据目前对今年每股预期收益的预测,Visa目前的交易价格不到当前净利润的28倍。与该公司过去的估值相比,这代表了大约20%的折价。

考虑到过去几年整体市场估值变得更高这一事实时,Visa相对于其历史估值的折让就变得更加显著了——在许多其他股票变得更加昂贵的时候,Visa的股票却变得便宜了很多。这代表着一个相当明确的投资机会。

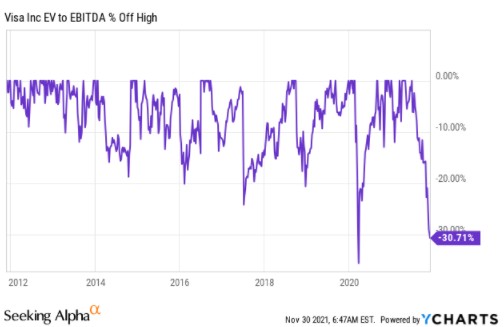

下面的图表也强调了目前Visa提供了一个有吸引力的价格:

Visa的EV / EBITDA倍数(包括债务使用和资产负债表上持有的现金)已经从近期高点下跌了30%以上。另一次下降超过30%是在2020年初新冠疫情带来的恐慌高峰期。这种下跌并没有持续太久,回想起来,这也是一个买进的好时机。

Visa的估值出现类似的大幅下跌,比如现在这种下跌在过去10年里除了新冠疫情带来恐慌之外从未发生过,这确实代表了一个有吸引力的买入机会。

增长动力依然存在

Visa将能够在未来几年以具有吸引力的速度增长其利润。这将通过几个相关因素实现。首先,许多国家的消费者目前处于有利地位——刺激支出、2020年外出消费的机会减少,以及经济反弹导致消费者有充足的现金可供消费。

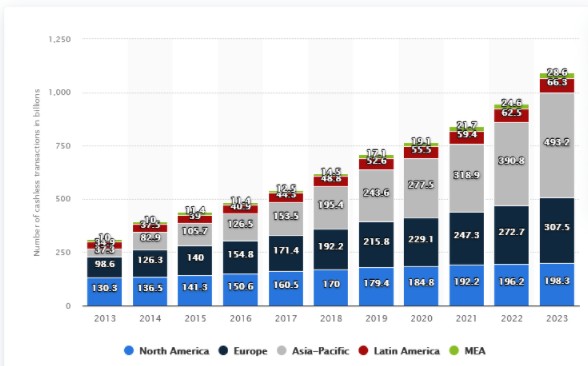

调查显示消费支出增长今年预计超过8%。消费者支出增加意味着,在其他条件不变的情况下,Visa和其他信用卡公司将获得更大的收入。不过,还有另一个因素会让Visa的营收增长速度快于整体消费者支出增速。非现金支付在全球支付总额中所占的比例正在增加:

这一趋势已经存在多年,预测认为它将在未来几年继续存在。随着用户减少现金使用量,提高刷卡频率,或者使用苹果支付(Apple Pay)等技术,Visa等信用卡公司将从全球不断增长的支付市场中分得自己的份额。

特别是在国际市场,如广阔的亚太地区,有很大的增长潜力。从上图可以看出,2020年亚太地区的非现金支付用户总数为2.8亿,是北美地区1.85亿的1.5倍,但亚太地区的消费者数量远超北美的1.5倍。

随着时间的推移,越来越多的消费者将开始使用非现金支付方式,这将为Visa及其同行带来巨大的市场机遇。作为一个在世界上许多国家都建立了业务关系的全球参与者,Visa是抓住这一市场潜力的主要候选人。

未来几年,Visa的净利润也将受益于利润率的增长。Visa的利润率已经非常高了,但由于每增加一个客户或每增加一笔交易的比例成本非常低,运营杠杆和固定成本的偏离应该会在未来几年带来额外的利润率增长。根据YCharts的数据,Visa的毛利率约为80%,因此可以预期,每增加1美元的营收,就会有大约80美分转化为(税前)利润。

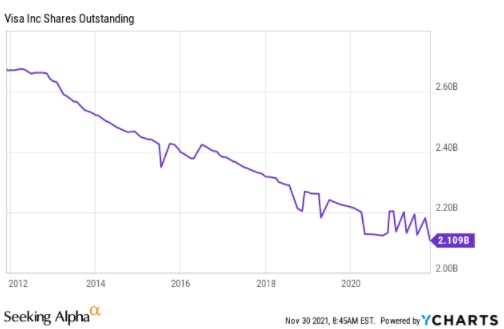

最后但并非最不重要的是,Visa的每股收益增长将受益于公司的快速回购:

过去10年,Visa净回购了超过20%的股份(回购总额更高,但该公司向员工和管理层发行股票,作为他们薪酬的一部分)。这意味着,在过去10年里,每一股在整个公司的份额增长了27%,这对每股价值和公司每股收益的增长起到了相当大的推动作用。

可以预期Visa将继续以有意义的速度回购股票。由于Visa拥有强劲的现金流和上述低于平均水平的估值,只要其股价仍保持这么低的水平,且与过去的估值相比有明显的折让,那么该公司加快回购步伐将是合理的。

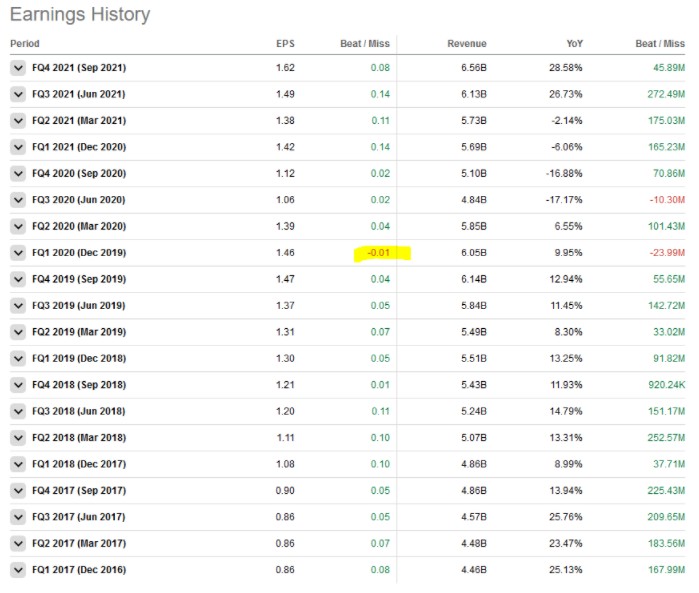

Visa预计将在2025年每股盈利11.50美元,尽管实际业绩可能会更好——在过去的20个季度中,该公司有19个季度的每股收益超过了预期。

如果假设Visa的表现将继续好于预期,那么到2025年,其每股实际收益可能总计约为12美元,因为Visa过去的每股收益经常超出预期5%-10%。如果Visa在2025年的股价是净利润的23倍,这相当于4年后的276美元的股价,这将允许在当前水平上每年约10%的总回报率,以及包括0.8%的股息收益率。

如果Visa在2025年的股价是净利润的25倍,与过去和现在的股价相比,这仍然是一个明显的折扣,那么Visa的股价在未来四年可能攀升到300美元,这将导致12%的年回报率。如果Visa的股价在2025年达到净利润的30倍,这将比现在的股价要贵,但相对于过去的估值倍数来说,仍然是便宜的,那么360美元的股价将转化为每年17%的总回报率。

即使是这些情况中最保守的情况,即Visa在经历多次回调的情况下每年回报率约为10%,总体上也是相当不错的。因此,以目前的价格来看,Visa是一项有吸引力的投资——尤其是考虑到Visa在历史估值区间上的折让,以及Visa在最近经历的估值急剧下降。

总结

Visa是一家很好的公司,但是好的公司估值通常都很高。这里以前也是这样,但最近几个月,Visa的价格便宜多了。目前,投资者可以以低于正常估值区间的明显折让购买股票,Visa在此次抛售中经历的估值下降绝对是异常值(这与最初新冠疫情恐慌期间发生的情况相同)。投资者有理由期待未来几年通过Visa每年获得至少10%的总回报——具体取决于未来几年的估值,回报可能还会高得多。

扫码下载智通APP

扫码下载智通APP