反常!美元黄金同步上涨,黄金抗通胀属性重新焕发?

智通财经APP获悉,美国周三公布通胀数据创30年新高后,市场押注美联储将比预期更快收紧货币政策,美元兑欧元和其他货币周四升至近16个月高位。与此同时,隔夜黄金价格也出现了极为罕见地与美元的同步大涨行情。

美元走强

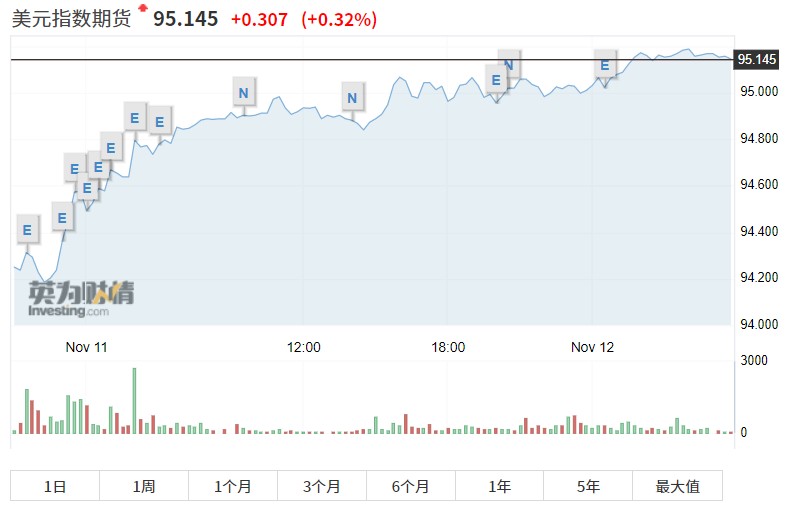

美国10月CPI同比上涨6.2%,创1990年来最大升幅,通胀猛烈的上涨势头,将迫使美联储加速完成Taper,并提前加息。因此明年美国加息的概率将进一步提高,对美元走强有所提振。数据显示,美元指数在周三美国通胀数据公布后,连续两个交易日上涨,触及95.197高点,为为2020年7月22日以来的最高水平。截止发稿,美元指数上涨0.32%至95.145。

美元走强后,欧元、英镑、澳元等多国货币被美元强势拉低。具体数据如下:

截止发稿,欧元兑美元汇率下跌0.09%,至1.1440美元,此前曾触及1.1430美元,为2020年7月以来的最低水平,下一个关键支撑区是2020年6月10日高点约1.1422。

英镑兑美元下跌0.08%,至1.3361美元,此前曾触及1.3359美元,为2020年12月以来的最低水平。

澳元兑美元最后下跌0.12%,至0.7286美元,此前曾触及0.7287美元的一个月低点。

新西兰元兑美元下跌0.18%,至0.7007美元,此前创下10月14日以来的最低水平。

土耳其里拉兑美元汇率跌至9.975的历史低点。据统计,今年以来,土耳其里拉已经贬值了约25%,是新兴经济体中贬值幅度最大的货币。9月初以来里拉的贬值幅度达到15%。

"感觉我们仍在交易CPI的影响,"瑞银驻纽约外汇策略师Vassili Serebriakov评论道,“短期内阻力最小的路径似乎是美元走高,更强劲的通胀数据削弱了美联储认为高通胀是"暂时"的立场,这意味着美联储可能需要更快收紧政策。”

此外,追踪金融市场的网站FXstreet.com的高级分析师Joseph Trevisani称,连续第二天出现与通胀相关的押注,且美债市场因退伍军人节而休市可能导致交投减少,放大了价格波动。一般来说,当债市休市时,流动性会减少,走势往往会放大,因吸收任何特定走势的流动性都会减少。

黄金重获青睐

智通财经APP了解到,今年前期的通胀飙升曾令黄金价格承压,这是因为投资者押注通胀飙升将促使美联储收紧巨额刺激措施。但由于美联储决心在失业率居高不下的情况下维持低利率,目前对通胀失控的担忧正提振黄金的吸引力。投资者在物价上涨时购买黄金通常是为了避险保值。

金价最近的上涨表明,市场预计美联储目前不会采取更多措施应对通胀;这为金价走高创造了一个有利环境。通胀率上升侵蚀了被政策控制住的债券收益率,这增强了黄金等无息资产的吸引力。

真正造成黄金与美元同涨的原因何在?

如果从加息预期升温和美元飙升的角度来衡量,黄金隔夜的上涨无疑显得极不合理,因为黄金与美元一般是跷跷板效应。但事实上,隔夜真正影响贵金属市场的,反而是实际利率的走势。

从长期来看,黄金价格与美国实际利率具有着较为牢固的负相关关系。而周三伴随着通胀预期的大幅攀升,美国通胀保值国债(TIPS)代表的实际收益率进一步挫跌至了创纪录的低位水平。10年期TIPS收益率在当天早盘一度跌至-1.243%,30年期TIPS收益率一度跌至-0.608%,两者均创下纪录新低。

当然,近期美国实际利率持续下跌的本质原因,依然是对高通胀的深层次恐慌,尤其是在隔夜爆表的最新10月CPI数据出炉后,被一下子彻底激发,而昔日传统的通胀对冲工具黄金,则因此搭上了顺风车。

对此,RJO Futures资深大宗商品经纪商Bob Haberkorn评论道:“通胀已经出现,而且情况只会变得更糟。人们主要担心的是,美联储在阻止通胀上升方面能做的有限。它们将失去对市场的控制。”Haberkorn补充称,他预计这只是金价走高的开始。他的下一个目标位是金价升至每盎司1900-1920美元之间。

而摩根大通团队虽然在近期上调了对今年金价的预测,预计21年第四季度金价平均为1760美元/盎司,明年第一季度为1740美元/盎司。但该机构分析师Gregory C. Shearer仍指出,由通胀和能源价格飙升引发的金价升势难以持续到明年底,他预计黄金明年底或将跌至1520美元。

受通胀影响的其他标的

周三美国通胀数据公布后,10年期美国国债收益率上升,美元走强,油价暴跌。周三WTI原油收跌3.09%,报81.55美元/桶;布伦特原油收跌2.43%,报82.72美元/桶。

加密货币方面,因越来越多投资者相信加密货币是对冲通胀的有效工具。市值最高的比特币价格再创历史新高,首次逼近6.9万美元/枚。

扫码下载智通APP

扫码下载智通APP