爆雷后的Zillow(Z.US),值得趁低买入吗?

智通财经APP获悉,美国在线房地产网站Zillow(Z.US)上周公布的第三季度财报显示,其三季度主要财务指标均不及预期;此外,该公司还宣布将退出 “炒房” 业务(低价买入后翻修,再出售)业务,并裁员25%。

多重不利因素之下,该股上周暴跌逾36%,上周五收盘报66.05美元;该股自年初以来已下跌近50%。另外,该股目前严重超卖,处于买入即下跌的情况。

然而,有分析人士认为,Zillow遭受重创之际同时提供了一个买入的好时机,业务重置可能会推动该股股价重新走高。

三季度业绩惨淡,退出炒房业务

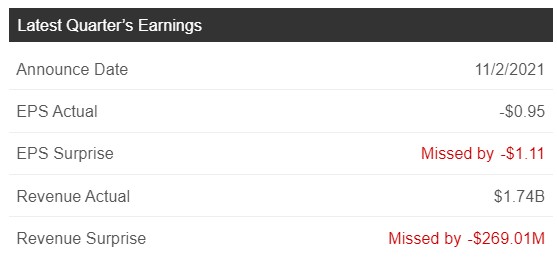

数据显示,Zillow三季度每股收益调整后亏损95美分,市场预期为每股盈利16美分;营收17.4亿美元,低于20.1亿美元的预期。

Zillow于2018年推出Zillow Offers业务,该产品允许房主将他们的房屋以现金形式出售给Zillow,消除了冗长的投标、销售和成交过程,同时不必担心在将其投放市场之前进行昂贵的维修。

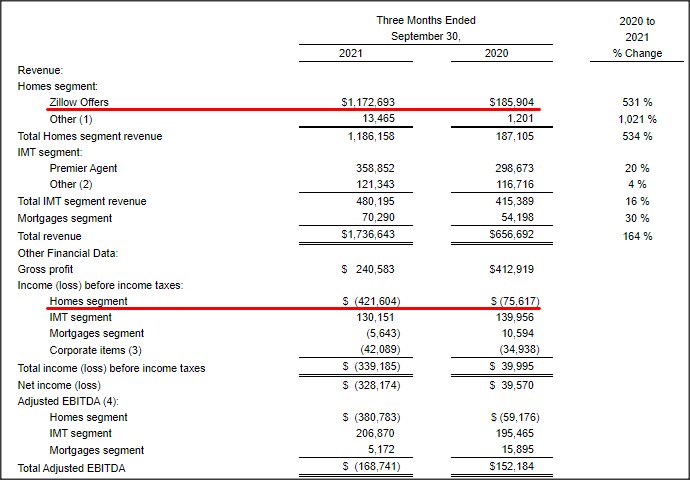

Zillow原本寄希望于这项业务能帮助该公司从1.9万亿美元的房地产交易市场中获得更大份额。尽管此项业务在三季度从一年前的1.859亿美元攀升531%至11.7亿美元,但同样也是这项业务给住宅业务部门带来高达4.216亿美元的亏损,从而导致公司整体净亏损。

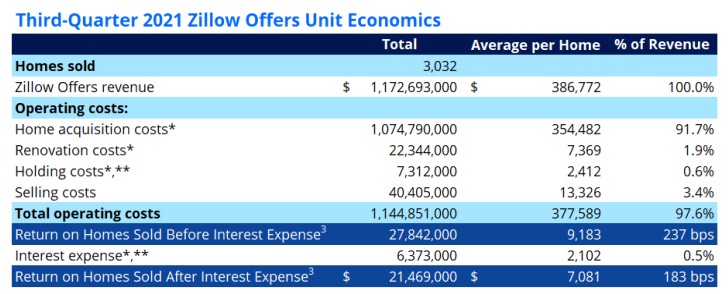

虽然市场预期Zillow Offers业务将成为该公司的一个重要增长引擎,但很显然,Zillow无法满足市场预期。由于美国房价的不可预测性,Zillow不得不在第三季度将其库存价值减记3.04亿美元;该公司三季度末房屋库存为9790套。此外,该公司在三季度出售了3032套房屋,但每笔交易的利润率仅为2.37%,在扣除融资成本后进一步降至1.83%,即平均每笔房屋交易盈利7081美元。

对于Zillow而言,Offers业务占用了大量资金,还带来了大量的收益波动、且无法实现持续的盈利能力。

IMT业务或成救命稻草

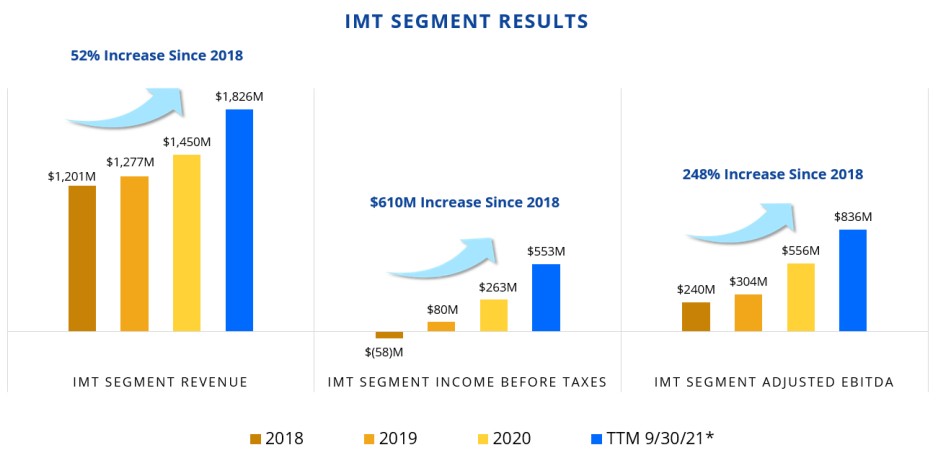

炒房业务的戏剧化表现令Zillow核心的IMT(Internet, Media & Technology)业务第三季度的强劲业绩黯然失色。数据显示,IMT业务三季度营收同比增长16%,至4.8亿美元。

得益于Zillow网站的高访问量,IMT业务增长势头依然强劲。根据Statista数据,Zillow在房地产市场的类别统计中处于领先地位,每月吸引约3600万独立访客,明显领先于第二大房地产在线市场Trulia每月2300万的独立访客数量。

JMP Securities分析师Andrew Boone表示,Zillow的核心业务正变得越来越成熟。“虽然我们承认公司在数字房地产是最完善的品牌,拥有高水平的直接流量以及40%以上的IMT EBITDA利润率,但我们认为作为一家传媒公司,Zillow目前的股价才是正常价值,该股之前一直被高估了。”

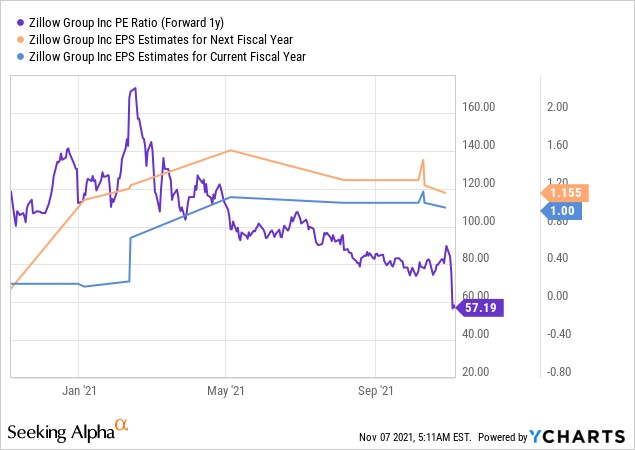

在退出炒房业务之后,市场对Zillow的营收及每股收益的预期都有所下降。但与此同时,由于该公司关闭了一项不盈利的业务,市场预计其每股收益可能会在2022年有所回升。另外,该公司目前的市盈率为57倍,较3月份时的160倍以上有所回落。因此,就营收而言,Zillow未来的规模会小得多,但由于没有炒房业务拖累其商业表现,每股收益可能会增长得更快。

未来风险

几年前,市场对Zillow Offers业务寄予厚望,认为该业务将为Zillow带来巨大的营收机会,而此番退出引发了人们对该公司投资策略的质疑。美国银行的分析师Curtis Nagle对此表示,炒房业务对Zillow来说是一个非常昂贵的实验。“Zillow正在退出一项风险很大且无利可图的业务,但这让人对管理层的执行力和对资本分配的判断产生了疑问。”

不过,此次巨大的挫折或许也意味着,Zillow未来将集中精力发展利润丰厚的佣金业务。Zillow需要恢复增长,并向市场展示可持续的利润模式。如果Zillow能做到,那么该股就能重新获得投资者的青睐。

鉴于Zillow面临的不确定性水平升高,投资者应该对该公司采取谨慎的态度。不过,有分析指出,Zillow的其他业务都是高利润率的,并将继续增长;虽然其未来的规模会缩小,但该股现在的估值更具吸引力,对于心仪该股的投资者而言,现在或许正是一个趁低买入的时机。

扫码下载智通APP

扫码下载智通APP