最大的黑天鹅来了!

又到了周末和大家见面的时候,经历了无脑上涨的一周,TFAANMG七大巨头的躺赢组合涨到让人怀疑人生,似乎已经没有什么可以阻挡美股的上涨了,但平静之下暗潮汹涌。

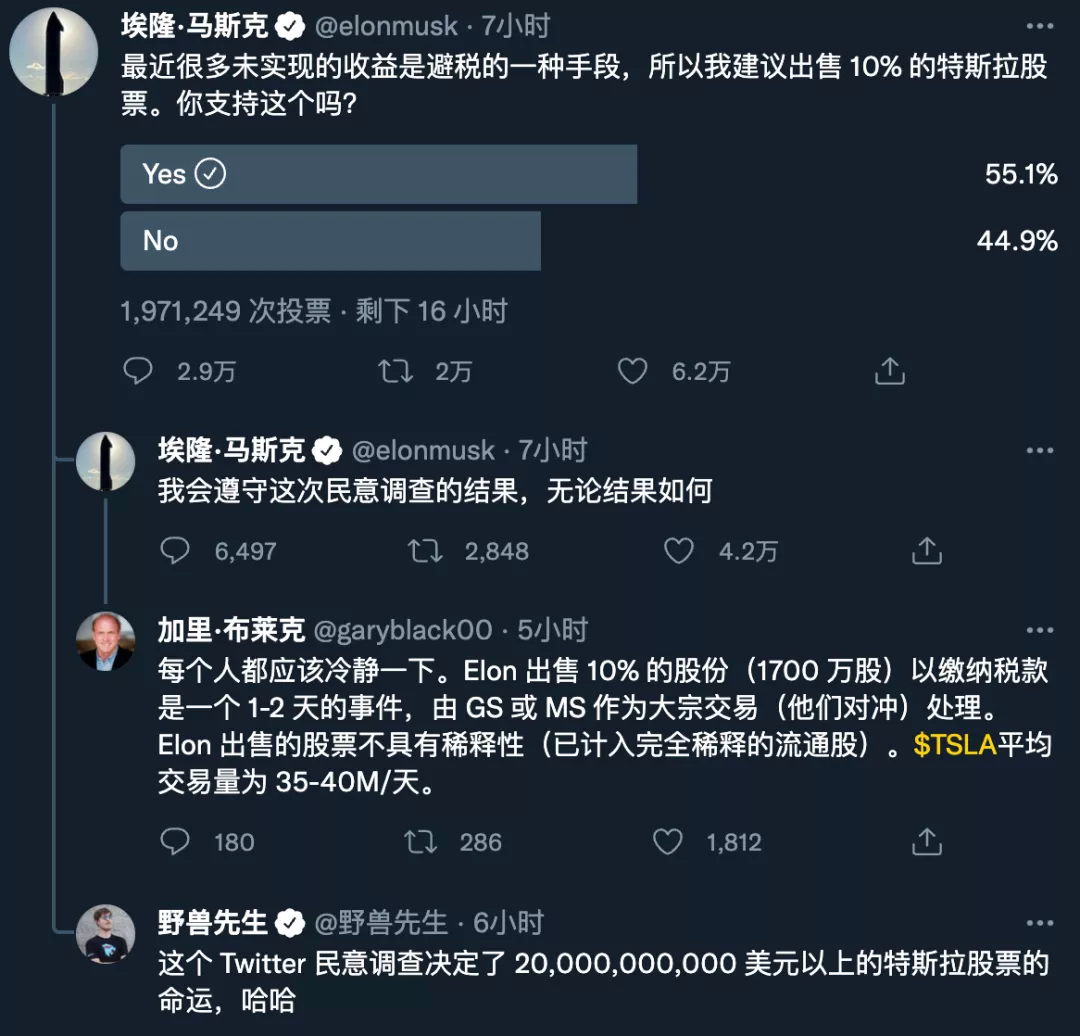

周末一大早起来,一个重磅消息彻底刷屏,那就是马斯克在Twitter上发起投票,计划卖出10%的流通股,差不多230亿美元的股票,这本身不是什么大事,但可能引发的连锁反应却不得不令我们重视。

首先,我们要回到上一周的文章,当时我对10月的预测进行了复盘,「在10月28日这一天,我们对10月美股走势的判断,可以说宣告失败。纳指并没有开启预期中的双底调整,而是走出了相当强劲的V形反转。我们的预测为什么错了?因为错误的低估了市场对巨头的热情。在整个10月,TFAANMG等超级巨头开启了超级上升浪,光特斯拉(TSLA.US)一家公司就给整个股指贡献了3个点左右的涨幅」。

这段话对下面的分析相当重要,大家清楚的明白一件事,美股之所以在10月能够突破箱体,很大程度上依靠的是特斯拉和英伟达(NVDA.US)两家公司的异常上涨,其中涨幅高达43.65%的特斯拉可以说居功至伟。机构给出的数据则显示,「整个10月,只有9%的基金跑赢了大盘」,原因主要是因为基金在9月就开始减持特斯拉,由此可见特斯拉对整个市场的影响。

现在马斯克规模不小的卖出股票,那就必须值得我们重视起来了。马斯克为什么卖?这主要是因为美国计划对超级富豪征税,美国参议院民主党议员已经提议对亿万富翁未实现的资产收益征税,并提议额外向收入超过1000万美元的富人加征3%的附加税。

马斯克的资产增值大多数来自股票收益,以前的美国只要你不卖出股票,政府是没办法向你征税的,现在美国政府很缺钱,准备对超级富豪开打,要对未实现的资产收益征税,那马斯克自然是压力相当大,毕竟枪打出头鸟,谁让你是宇宙首富,所以卖出股票在预期之内。

如果真是这个原因,那长期的影响恐怕不会太小。因为超级科技巨头的高管们在过去一年财富都疯狂增值,翻个几倍的人比比皆是,一旦真的要开始对未实现的资产收益征税,那这些人恐怕都要和马斯克一样卖出一些股票,那对估值本就相当昂贵的美股来说,恐怕不是什么好消息。

特斯拉当前每天成交额在300~500亿美元区间波动,但大多数都是机器算法的日内高频交易,实际上是净买盘可能没那么多,这230亿美元的抛售对特斯拉的股价势必造成不小的压力。毕竟市值1.2万亿美元的特斯拉,到底有多少机构愿意在这个价位接盘,这是一个非常大的不确定性因素。

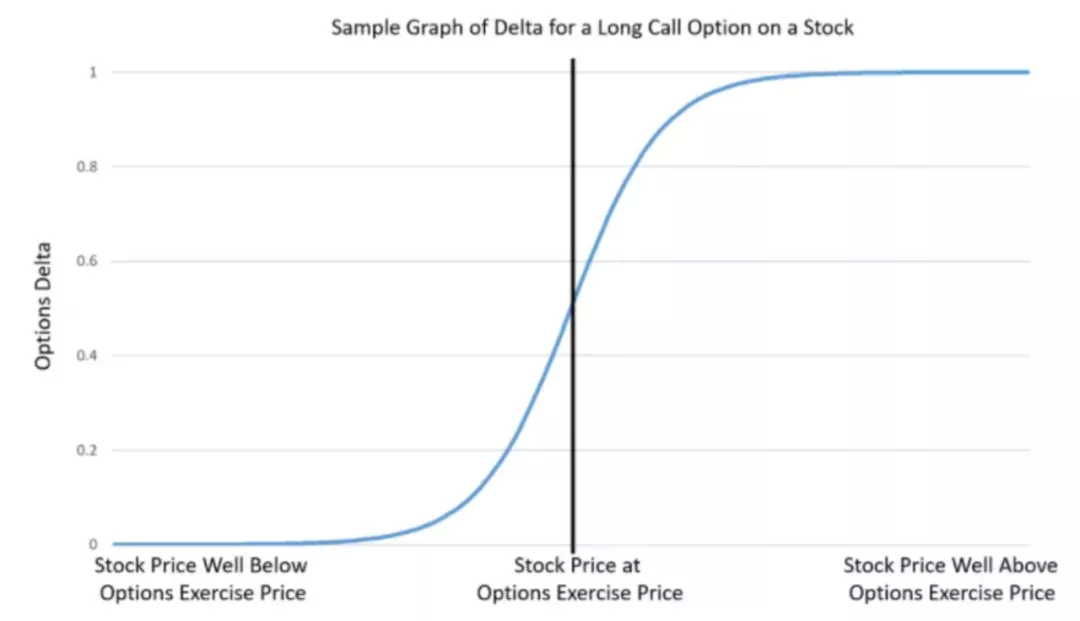

当然这些并不是最吓人的,我们知道特斯拉最近的上涨并不是因为基本面的改善,也不是空头平仓,而更多是来自伽马挤压。机构买入大量的看涨期权,期权做市商必须要买入相应的正股,这就会推动股价上涨,股价一涨,散户就会纷纷追涨,然后就会有更多人买看涨期权,最后逼迫期权做市商买更多的正股,进而推动股价继续暴涨,这就是所谓的伽马挤压。

伽马挤压到了一定阶段,期权做市商会不断上调期权的隐含波动率,让期权交易变得无利可图,最后机构不再买入看涨期权,相信大家最近也发现了一件事,特斯拉的看涨期权越来越赚不到钱了。以前正股涨3个点轻松翻几倍,现在正股涨5个点,特斯拉的看涨期权都不一定能翻倍。

力的作用是相互的,伽马挤压从来都是双向的,当正向的伽马挤压失败之后,就会出现反向的伽马挤压。股价跌,引发机构买看跌期权对冲,期权做市商需要卖出股票对冲,进一步引发股票下跌,然后散户也疯狂卖,进一步引发机构买看跌期权对冲,期权做市场要卖更多的股票对冲,最后所有人都变成股票的净卖方,股价会在极短的时间引发巨大的抛售(一般超过20%)。

特斯拉下周会跌多少,对大盘影响有多大,伽马挤压失败之后,特斯拉的股价会如何波动,这些都是未知数,所以眼下已经成为未来一周最大的黑天鹅。特斯拉是所有高Beta股票的龙头,一旦龙头真的暴跌,那对整个市场的情绪相信不是什么好事。

特斯拉对大盘的影响,暂时分析到这。我们还是回到大盘上来,上一周三大股指纷纷暴涨,道指单周收涨1.42%,纳指单周收涨3.05%,标普单周上涨2.02%,创下了自1980年以来最佳11月第一周表现。标普500指数连续7天创历史新高,上一次出现类似的行情,那是1955年、1964年、1965年、1995年和1997年,由此可见现在的市场有多么疯狂。

纳斯达克指数连续第 10 天和连续第 5 周创下历史新高,自去年 3月份以来,我们还没有在纳斯达克指数中看到如此多的新高,股指的不断新高,对长期的走势肯定是好事,因为打开了向上的空间,但短期是不是得稍微休息一下,才显得比较合理呢?

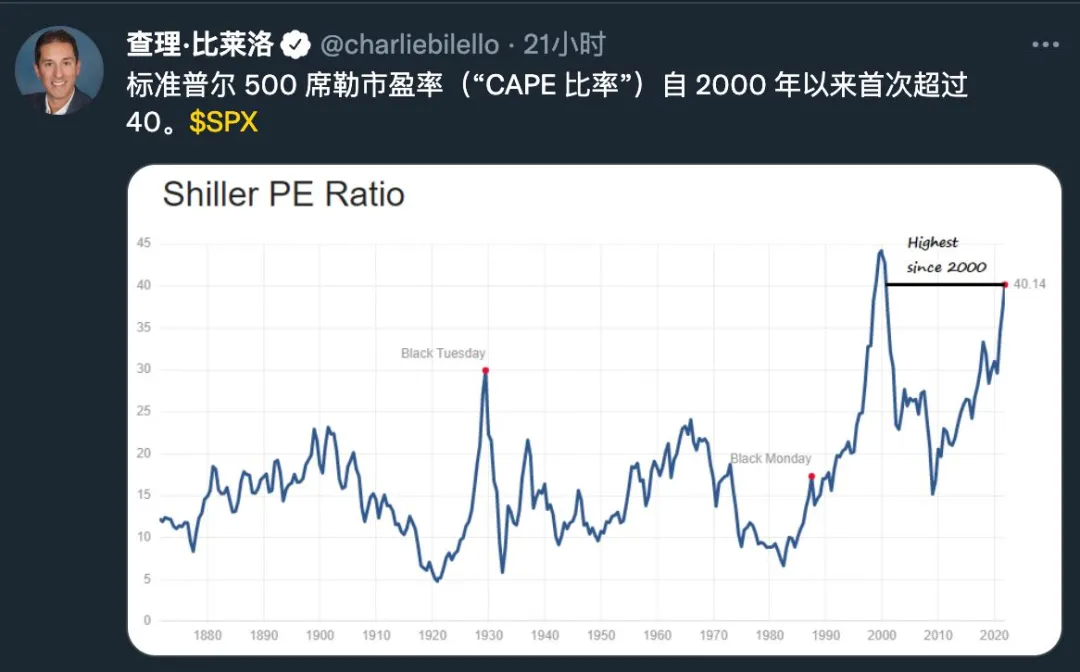

再看一个数据,标普500指数的席勒市盈率,希勒市盈率只在经济危机之后才有用。因为用了十年平均值,而经济危机之后企业利润会极速回落,这时候普通市盈率就会很奇怪。而十年平均值就不会。这个数据应该是当前最夸张的,自2000年以来的首次突破40,反映出当前美股的泡沫基本到一个很大的水平了。

另外就是纳斯达克100指数的市销率,当前是已经创下了历史新高,估值的上涨远远跑赢了业绩的上涨。纳斯达克在经历连续暴涨之后,再一次突破了布林线上上轨,过去五年只出现过两次,一次是2018年1月,一次是2020年8月,随后大盘都出现了10%左右的回调。

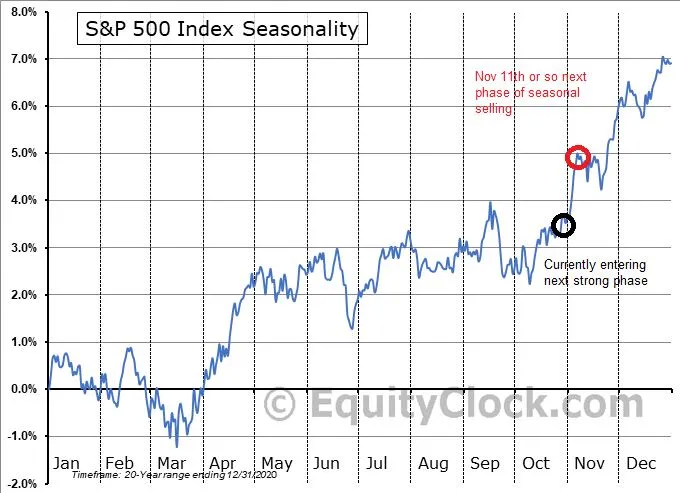

当然,我们没必要太过担心,毕竟美联储还在继续放水,按照历史走势去看,11月11日左右美股可能会开始一段季节性的调整,然后到12月再开始加速往上冲刺。

做好准备,应对波动,等待时机!

本文编选自“美股研究社”,作者:li俊;智通财经编辑:陈筱亦。

扫码下载智通APP

扫码下载智通APP