全球电池厂商大PK,一二线差距究竟有多大?

在今年9月新能源汽车渗透率率先达到2025年的20%目标之后,近期国家发布的《2030年前碳达峰行动方案》中又定下了2030年新能源汽车渗透率达到40%的目标,终端销量的持续创新高或将使得上游动力电池供应紧张局面在未来数年或都很难缓解,但供不应求的局面却并没有让动力电池厂商利润大增,相反却处于成本承压状态。

随着国内外动力电池厂商的三季报渐渐落下帷幕,华尔街见闻·见智研究也细细梳理了全球动力电池装机量排名前十的重要电池厂商的三季度业绩和1-9月总体装车量等整体情况,并抽丝剥茧的对一二线电池厂商在产业链的议价能力、盈利水平、经营状况以及订单情况进行了分析,并对四季度情况作了展望。

01 全球电池厂商装车量情况

动力电池厂商的盈利和未来发展情况毫无疑问还是要落实在自家电池的销量和装车量上面,根据SNE Research最新数据来看,今年前三个季度,全球动力电池装车量达到195.4GWh,同比增长130.8%。其中宁德时代(300750.SZ)装车量达到60.9GWh,以31.2%位居全球第一,同比去年市占率大增12.1个百分点,国内电池厂商还有比亚迪股份(01211)、中航锂电、国轩高科(002074.SZ)和AESC(已经被中国远景收购)也排在TOP10中,我国动力电池企业整体市占率达到45.5%,极大增强了我国电池厂商在全球的话语权,同时各大电池厂商自身的市占率都有不同幅度的上升。

而海外企业入围TOP10的则主要是日韩的动力电池厂商,其中老牌电池厂商LG新能源和松下分别以23.8%和21%的市占率排名全球第二和第三。但是除了LG新能源市占率略有增加,之外其他动力电池厂商包括松下、SK创新,三星SDI和PEVE虽然仍然位列TOP10,但是市占率都有不同程度的下滑。

03 一二电池厂商产业链议价能力分析

在目前的上游资源端供不应求和下游终端销量持续创新高的局面下,挤在中间的电池厂商自身在整个新能源汽车的产业链中议价能力究竟如何,华尔街见闻·见智研究在这里以宁德时代和亿纬锂能作为一线龙头和二线电池厂商的代表进行分析:

(1)宁德时代

2021年宁德时代前三年季度经营性现金流净额为286.9亿元,同比+178%,其中Q3单季度经营性现金流由于购买商品支付的现金大幅增加(可能是购买矿产资源所致)而有所下降,净额为29.4亿元,同比-34.3%,环比-80.1%,但总体来看经营状况依旧良好,而且考虑到宁德时代毛利率依旧环比微升,显然龙头电池厂商的议价能力依旧优秀,且如果经营性现金流的减少真的是去购买矿产资源则进一步加深了宁德时代的一体化进程。

其次,宁德时代的三季度存货349.61亿元,同比+164.37%,环比+40.54%。库存备货持续增加,在原材料价格持续上升的当期,也降低了上游价格传导带来的成本压力,换言之三季报中出货量中有不小的一部分是上半年的低价库存。这一点在华尔街见闻·见智研究对宁德时代三季报点评的文章中《宁德时代三季报详解,这四个指标值得关注 | 见智研究》有详细讲解。

然后,宁德时代的应付票据及账款环比继续高增,三季度应付票据455.94亿元,同比+191.59%,环比+34.69%,应付账款326.32亿元,同比+108.71%,环比+27.12%,远远大于应收账款143.4亿元+应收票据58.64亿元,应付远大于应收有利于公司现金流,行业地位继续增强,展现出了宁德时代在产业链的议价权。

最后,截止三季度末,宁德时代对下游合同负债高达132亿元,相比去年全年增加了91.95%,比二季度也增加了24.41亿元,可见下游需求依旧旺盛,客户愿意预先支付采购款,宁德时代总的订单有望持续增长。

(2)亿纬锂能

2021年亿纬锂能前三季度经营性现金流净额为3.98亿元,同比降低-58.84%,其中Q3单季度0.63亿元,同比下滑-86%,环比下滑-90.6%,主要由于主要系公司前期用汇票支付货款,报告期内票据到期兑付。显然经营活动现金流在电池原材料上涨的压力,以及亿纬锂能新产能投产费用确认较多的情况下还是受到了不小的影响。

另外,亿纬锂能的三季度存货为29.33亿元,相比去年17.14亿元同比大增71.12%,存货增加这点三季度甚至二季度在不少电池厂商的报告中都有体现,一定程度缓解原材料价格上涨的影响,这也是各大电池厂商在此前原材料价格大涨的时候能够自我消化,不向下传导的部分底气所在。

最后,在下游终端需求旺盛的情况下,亿纬锂能的合同负债为1.11亿元,相较期初2.23亿元还降低了-50.35%,但好在亿纬锂能的应付票据+应付账款>应收账款+应收票据,产业链议价能力仍在,但是相比宁德时代还是有一定距离,其中应付票据43.17亿元,同比77.39%,应付账款51.78亿元,同比增长51.97%;应收账款49.14亿元,相较期初的29.76亿元增加了65.13%,应收票据为5.36亿元,几乎持平。

显而易见,二线电池厂商和一线龙头的行业地位和产业链议价能力还是有一定的差距。

04 电池厂商Q4展望

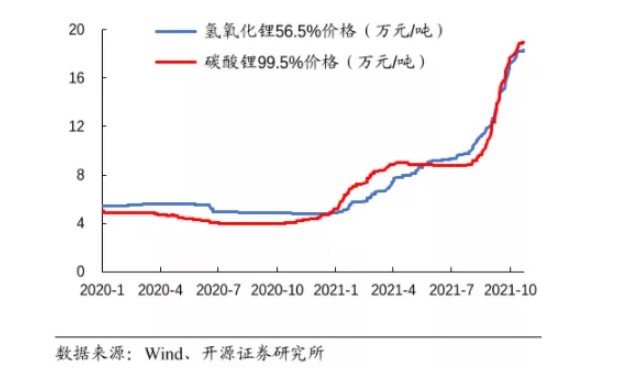

三季度电池厂商的利润承压主要还是由于原材料的高价位,而今年最上游锂资源碳酸锂和氢氧化锂价格上涨主要集中在有两个时期,第一个时期是年初的1-3月份,第二个时期则是三季度的8-9月份,尤其是9月份。4-7月份碳酸锂价格相对平缓,氢氧化锂价格也只是稍微补涨前期的一部分。所以三季度原材料价格的大涨还是给电池厂商的利润带来不小的压力,但是时间滚动到四季度,目前来看10月份原材料的涨价趋势并未停止,如果四季度电池厂商没有相应的价格向下传导的动作,Q4业绩或依旧面临承压的局面。

当然,在原材料合同签订方面,动力电池龙头相较于二线电池厂商毫无疑问会有较为明显的上下游产业链的话语权优势,这点也在三季报的业绩中有所体现,总的来看其长协价格会较市场当期的主流价格更低,所以也会导致原材料的高价位的向下传导也会更慢,甚至部分龙头公司在此前就已经通过长单的方式采购了半年到一年的原料存货,这点在龙头公司的半年报和三季报的存货指标上也有体现,但是毕竟不是长久之计,近期已经有不少电池厂商进行了试探性提价,在Q4或明年上半年各大电池厂商有望出现集体涨价。

本文选编自“华尔街见闻”微信公众号;作者:吴悠;智通财经编辑:刘岩。

扫码下载智通APP

扫码下载智通APP