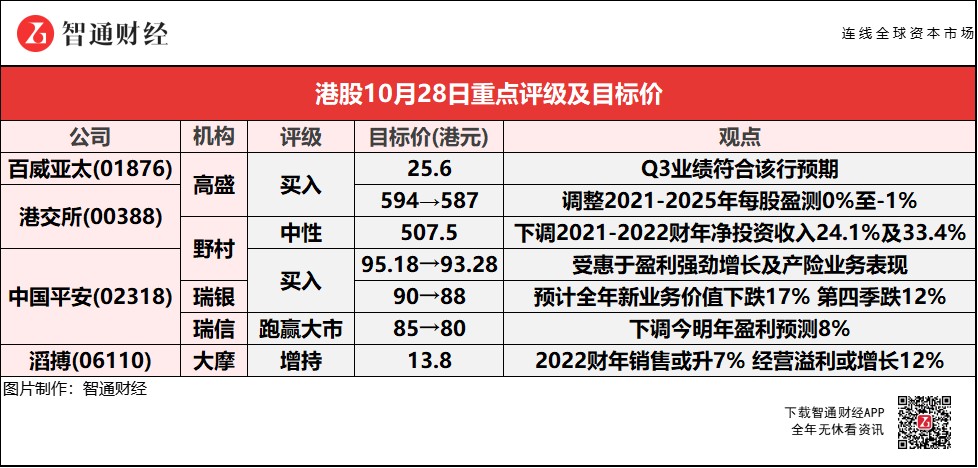

智通每日大行研报丨中国平安(02318)遭多家大行齐降目标价 高盛维持港交所(00388)“买入”评级

智通提示:

高盛称,虽然百威亚太(01876)销量增长受到局部疫情影响,但公司仍然通过更好的品牌组合实现中单位数的平均价格增长。

野村将港交所(00388)2021/22财年净投资收入下调24.1%及33.4%,导致盈利预测下调4%及4.4%,目标价降至507.5港元。

瑞银下调中国平安(02318)2021-23年每股盈利预测1%至2%,全年新业务价值预测下跌17%,意味着第四季跌12%。

大摩认为,滔搏(06110)股价已过度反映不利因素,较佳的营运能力被低估,估计2022财年上半年盈利表现将为股价的催化剂。

高盛:重申百威亚太(01876)“买入”评级 目标价25.6港元

高盛称,百威亚太(01876)第三季业绩符合预期。亚太地区西部业务方面,与2019年第三季水平相比,国内今季的收入和EBITDA略高,若与第二季的复苏步伐相比,也呈改善趋势。虽然销量增长受到局部疫情影响,但公司仍然通过更好的品牌组合实现中单位数的平均价格增长。剔除其他收入的影响,高盛估计,公司在成本压力上升下,第三季的EBITDA利润率仍能基本持平。而在强劲的高端产品组合的带动下,印度的销量和收入都有双位数同比增长。

大行均降低港交所(00388)目标价 最高看至587港元 最低看至507.5港元

高盛:维持港交所(00388)“买入”评级 目标价微降至587港元

高盛调整港交所(00388)2021-25年每股盈测0%至-1%,以考虑到第三季业绩及第4季至今日均交易量疲弱过预期。公司第三季业绩胜于该行预期,由于投资收益高于预期以及良好的成本控制。管理层强调仍有强大的上市渠道,有200多个发行人正申请上市。港交所在第三季见证了两个港美股双重主要上市;对此类发行人的吸引力是未来纳入港股通的潜力。港交所正在收集市场对咨询的反馈。此外,IPO结算周期计划到2022年第四季度,从T+5减少到T+2。该行表示,对于MSCI中国A50指数期货的推出,管理层对推出首几天表现感到满意。管理层看到未平仓合约的健康发展。管理层正在努力如何缩短互联互通假期的解决方案。目前互联互通假期比正常情况多约20个交易日。

野村:予港交所(00388)“中性”评级 目标价下调至507.5港元

野村称,港交所(00388)预将继续受惠于互联互通可能带来的强劲收入贡献,部分被低利率环境导致的投资收益下降所抵消,维持ADT预测基本不变,同时将2021-22财年净投资收入分别下调24.1%及33.4%,导致盈利预测下调4%及4.4%,目标价下调至507.5港元。报告中称,港交所第三季主要业务收入增长维持强劲,同比升10.5%,符合预期。平均每日成交额(ADT)同比增加43.4%,而牛熊证和衍生权证上市,也推动上市费用增长(同比增12.6%)。该行指出,期内受投资收益同比下跌76%影响,整体收入同比持平,加上折旧及摊销增加,令期内纯利跌幅近3%。

大行齐降中国平安(02318)目标价 最高看至93.28港元 最低看至80港元

野村:重申中国平安(02318)“买入”评级 目标价下调至93.28港元

野村称,中国平安(02318)公布第三季业绩,野村指其税后营运溢利稍好于预期,主要受惠于平安银行盈利强劲增长及产险业务表现。新业务价值及纯利表现则低于预期,前者同比倒退33%,跌幅高于该行预期的30%。

瑞银:维持中国平安(02318)“买入”评级 目标价下调至88港元

瑞银称,将中国平安(02318)2021-23年每股盈利预测下调1%至2%。公司第三季度新业务价值同比下降约34%,与市场预期基本一致,认为主要是由公司正在进行的代理机构精简工作和产品组合改变而带来的利润率压力所导致。报告表示,第三季平安税后经营溢利同比增长7%,主要由银行和资产管理部门推动,而寿险经营溢利则继续受到新业务销售放缓的影响,预计其全年的新业务价值下跌17%,意味着第四季跌12%。虽然近期的销售可能仍然具有挑战性,但相信平安在医疗生态系统和整合方面的领先定位有助于提高长期竞争力。瑞银指,参加了平安的分析师简报会,认为医疗整合已成为集团战略层面发展,可能会支持其长期竞争力;预计2022年“开门红”将在11月开始,第一阶段的重点可能是储蓄产品,第二阶段是保障产品;潜在的“偿二代”二期不会对公司的资本管理产生重大影响。

瑞信:维持中国平安(02318)“跑赢大市”评级 目标价下调至80港元

瑞信称,基于中国平安(02318)季绩表现,下调今明年盈利预测8%。公司公布第三季业绩,首九个月新业务价值同比跌18%,符合该行预期,估算单计第三季同比跌34%,主要受到首年保费收入下跌24%及利润率收窄至29%影响。经纪人数也减少,该行认为中国平安看重改革多于短期增长。产险业务综合成本率表现好于预期,相信第四季汽车综合成本率应继续受压。首九个月税后净利润同比倒退21%至820亿元人民币,低于预期并只达市场对其全年预测的64%。

大摩:予滔搏(06110)“增持”评级 目标价13.8港元

大摩称,滔搏(06110)股价未来15日内将会上升,机会率达70%至80%。该行表示,滔搏现价相当于该行2022财年预测市帐率13倍,认为股价已过度反映不利因素,并认为公司较佳的营运能力被低估,估计2022财年上半年盈利表现将为股价的催化剂。该行指出,滔搏于2020-2021财年的盈利表现均高于市场预期,预期公司2022财年销售升7%,经营溢利增长为12%。

扫码下载智通APP

扫码下载智通APP