阿斯麦(ASML.US)21Q3电话会议纪要:2025年成倍提升光刻机的有效晶圆产能

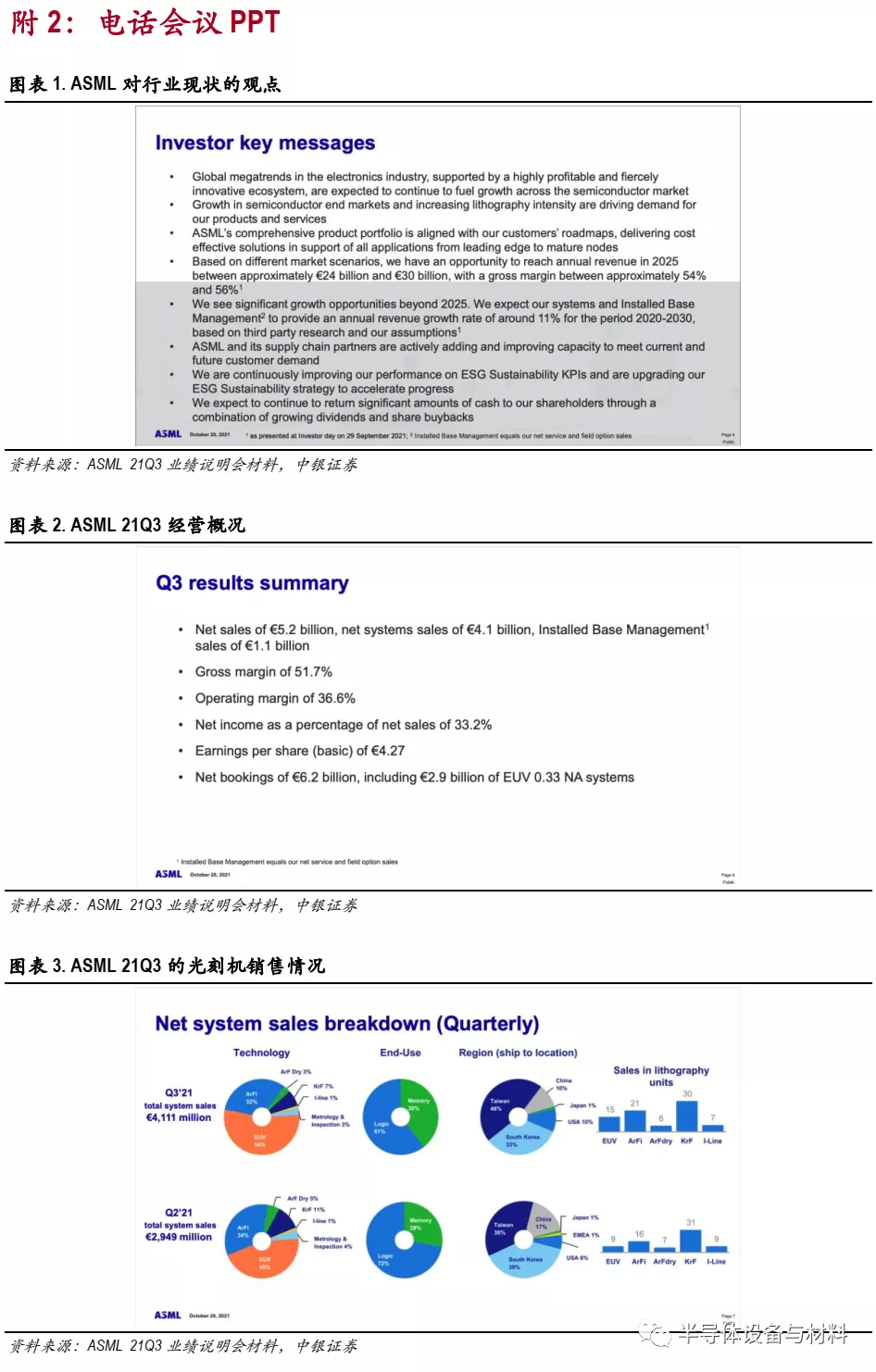

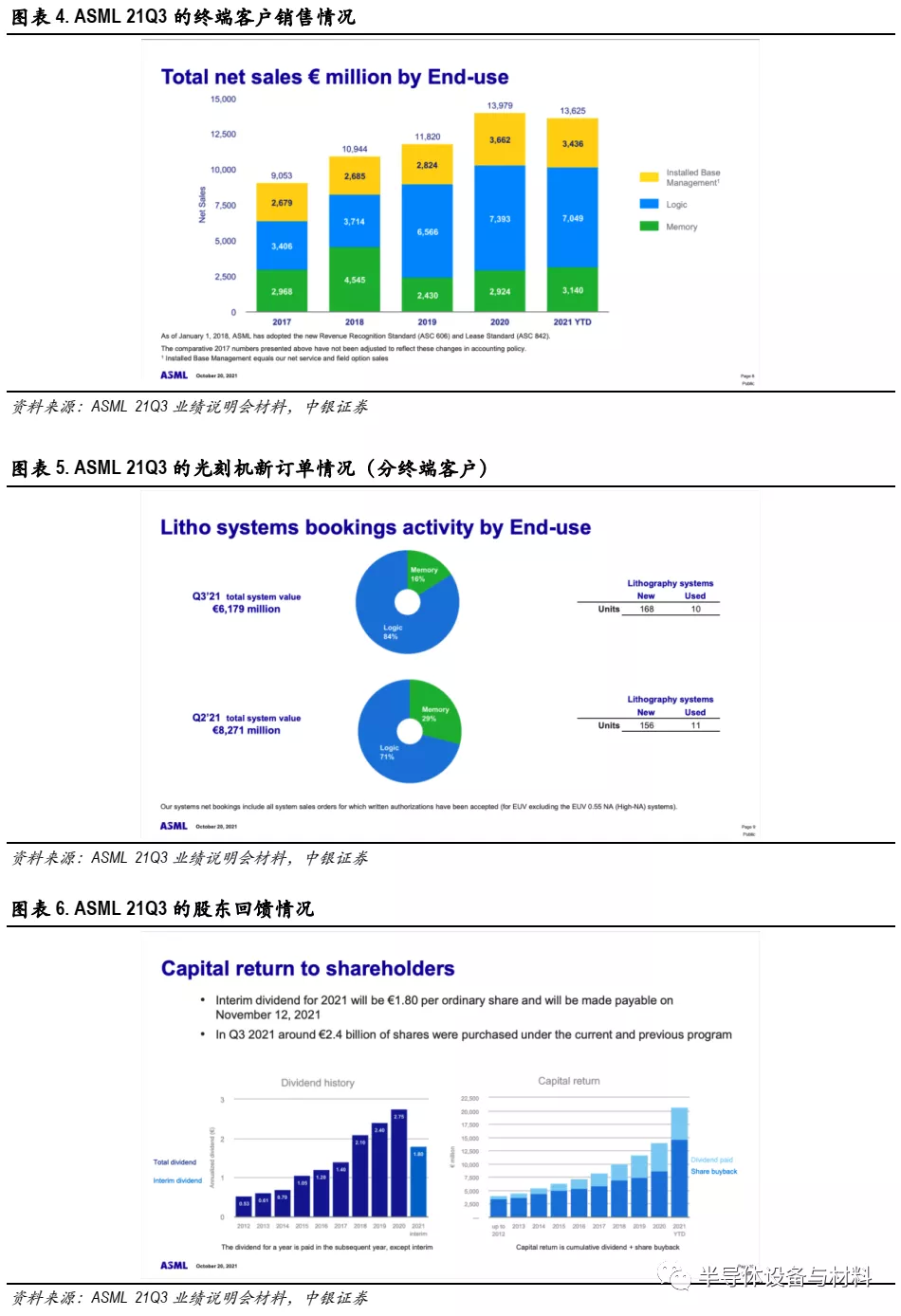

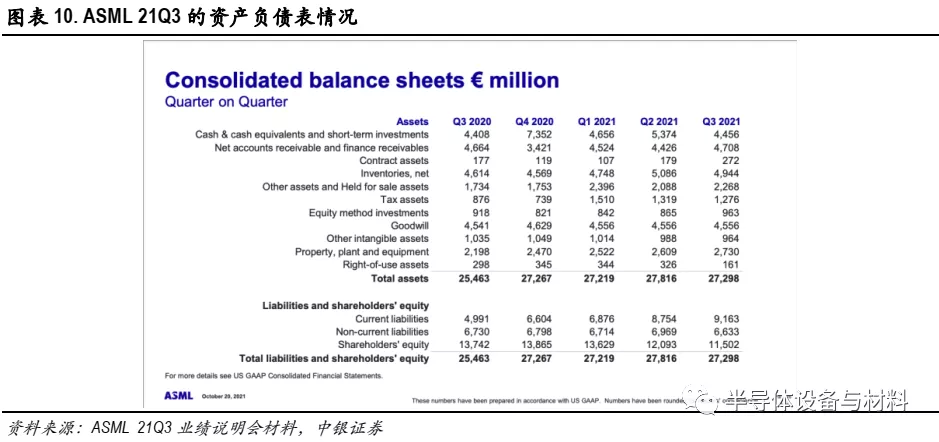

ASML(ASML.US)在2021Q3业绩说明会上表明,Q3营收52亿欧元,毛利率51.7%,符合预期。Q3新增订单金额达62亿欧元,其中29亿欧元来自 EUV 订单。客户对光刻机的需求仍很旺盛,数字化转型和芯片短缺带动对内存和逻辑芯片的需求。预计Q4营收49-52亿欧元,毛利率约51%-52%,有望实现全年营收增长35%的目标。

会议核心内容

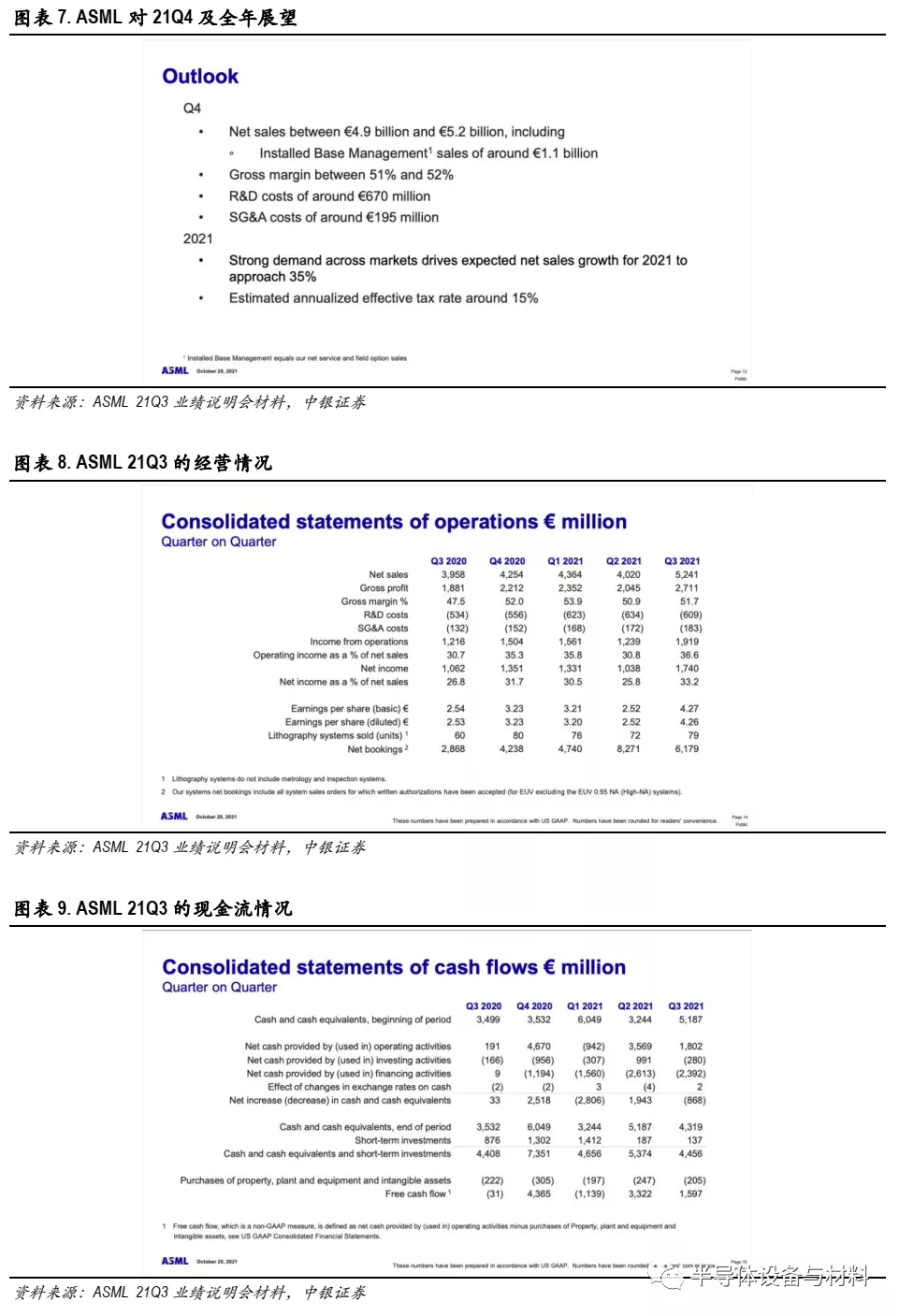

Q3逻辑芯片的持续需求驱动EUV和DUV的销售。Q3的41亿欧元光刻设备系统销售额中,逻辑客户收入占61%,存储客户收入占39%。存储业务主要受DRAM相关驱动。同时,第3季度的62亿欧元光刻设备系统新订单中,84%的光刻订单为逻辑芯片客户;剩余16%的光刻订单是存储客户。

存储业务在2022年将持续强劲。终端市场对服务器和智能手机的强劲需求是明年存储芯片需求的主要驱动力,下游客户对于2022年的DRAM需求预期乐观,预计到2022年DRAM需求将增长15%左右,NAND增长约30%。为了满足大幅度bit位增长,将需要增加产能,并继续进行工艺升级,预计存储芯片对EUV设备的需求也会随之增加。

EUV并不会完全替代DUV。因为EUV光罩层数的增加,EUV光刻机使用量明显增加,但没有看到DUV的需求被明显抵消,运用DUV生产的产品需求仍然很高,代工厂建产线需要用到不同的光刻设备。

中国大陆客户正积极扩产。中国大陆本土客户对于自身产能扩张路线的掌握非常精准,鉴于中国的半导体业处于紧缺状态,只要有机会增加设备来提升产能,当地客户都会严格遵循扩产计划来购买光刻设备。

积极解决供应链紧缺问题,2025年成倍提升光刻机的有效晶圆产能。公司在产能扩张阶段遇到零部件紧缺问题,导致光刻机组装较晚,2021Q4的收入可能会在2022年Q1确认。将积极采取提升供应商生产效率及与下游客户交换紧缺部件的方式确保产能,确保完成2022年55台EUV的出货目标。预计到2025年,通过提升供应链厂商的生产能力,将DUV和EUV的台数产能分别提高约1.5倍和2倍以上。同时努力提升设备的产出水平,预料到2025年DUV和EUV的有效晶圆产能将分别增加约2倍和3倍以上。

投资建议

产业转移、设备国产化、行业高景气度等因素叠加,继续强烈推荐半导体设备板块推荐组合:中微公司、北方华创、万业企业、精测电子、芯源微、长川科技、华峰测控等。

评级面临的主要风险

地缘政治摩擦的不确定;零部件供应链安全的不确定。

电话会议具体内容

2021Q3经营综述

Q3的总营收52亿欧元、EUV光刻机出货13台并确认了另外15台EUV的收入22亿欧元、净利润等均突破季度记录。光刻机的41亿欧元销售额中,逻辑客户占61%,存储客户占39%。逻辑芯片的持续需求驱动EUV和DUV的销售。存储业务主要受DRAM相关驱动。装机管理业务收入11亿欧元超预期,受益于持续提升的设备升级业务。毛利率51.7%符合预期,R&D研发支出6.09亿欧元低于预期,销售及一般管理费用SG&A支出1.83亿欧元符合预期。净利润17亿欧元,占营收比重为33.2%。EPS为4.27欧元。现金及等价物和短期投资额为45亿欧元。

订单方面:3季度的光刻机订单为62亿欧元,包含29亿欧元的EUV光刻机订单。其中,84%的光刻机订单为逻辑芯片客户,EUV和DUV都有;而存储客户占比则为余下的16%。

2021Q4业绩展望

Q4的营收将在49-52亿欧元区间,需要注意的是,有部分原因会使得四季度收入推迟至2022 Q1。在增加产能的过程中,我们的供应链出现了材料短缺的问题。此外,我们的新物流中心在启动过程中也遇到了一些问题。在今年的出货中,这两个问题已经很大程度上得到解决,但也导致了部分光刻机的组装工作较晚才开始。在目前高需求环境下,我们的客户要求快速出货或不进行厂端验收测试以尽快将光刻机投入产能中。虽然Q3受到相关影响较小,但预计晚开工组装和迅速发货需求将对Q4的收入确认产生影响,这已经在我们的指引中纳入了考虑。我们仍有望实现全年收入接近35%的增长目标。

预计Q4的装机管理业务收入为11亿欧元,预计Q4公司综合毛利率预计在51%-52%之间,而2021全年毛利率预计在52%左右。Q4研发费用预计为6.7亿欧元,销售及一般管理费用SG&A预计为1.95亿欧元。2021年有效税率在15%左右。2021年中期股息为1.80欧元每股,股息将于2021年11月12日支付。2021 Q3 ASML在目前和以往的规划完成购买360万股,总金额约24亿欧元。

行业展望

Q3销售额和利润都创造季度记录。我们的客户在所有细分领域都存在持续强劲需求,包括先进工艺和成熟工艺,持续推动我们整个产品组合的需求。我们总共有196亿欧元的在手订单,其中包括116亿欧元的EUV光刻机,反映了目前非常健康的行业市场环境,订单量已经完全覆盖了我们2022年和2023年初的规划EUV光刻机产能。2021年终端市场需求的强劲趋势将持续到2022年。

终端市场的强劲趋势推动所有细分领域和我们整个技术产品组合的强劲需求。因此,我们不断提高所有设备的产出能力以满足客户的产能和技术需求。

逻辑芯片端:强劲需求受益于数字转型推动,随着分布式计算在物联网领域的应用领域不断拓展,不仅推动对先进制程的需求,还创造对成熟工艺的巨大需求,成为持续增长的数字化基础设施的组成部分之一。鉴于客户对先进制程和成熟工艺的需求依然强劲,预计Logic业务将继续增长。

存储芯片端:业务在2022年将继续增长。终端市场对服务器和智能手机的强劲需求是明年存储芯片需求的主要驱动力,而个人电脑对存储芯片的需求前景存在一些不确定性。光刻设备的利用率仍然很高,客户预计到2022年DRAM需求将增长15%左右,NAND增长约30%。为了满足这些bit位增长,我们的客户将需要增加产能,并继续进行工艺升级,预计存储芯片对EUV设备的需求也会随之增加。

装机管理服务:在2022年仍存在业务增长的机遇,因为我们会继续扩大装机基数,并持续提升对EUV光刻机的服务比重来为客户的产能提升带来显著的效果。在目前半导体持续紧缺的背景下,我们的设备升级业务也会迎来机遇,但同时也要看客户是否愿意关闭机器进行升级。

为了满足客户对我们整个产品组合的强劲需求,我们首先缩短了生产周期,并与供应链厂商紧密合作以提高我们EUV和DUV等光刻机的产能。我们预计到2025年,通过提升供应链厂商的生产能力,将DUV和EUV的台数产能分别提高约1.5倍和2倍以上。同时,我们正努力提升产品的产出水平,预料到2025年DUV和EUV的有效晶圆产能将分别增加约2倍和3倍以上。提升供应链厂商的生产能力计划会在今年到明年开始有成效。

产能规划:对于EUV光刻机,仍然计划明年拥有约55台的产能,这部分产能的光刻机都是3600D型号,3600D型号比3400C的生产效率要高出15%-20%。对于DUV光刻机,今年我们使用的是应急性库存来增加DUV光刻机的产出,而这部分应急性库存并不能有效延续至2022年,因此需要依赖新建产能来提高设备产品的产出。我们正积极与供应链厂商合作以增加2022年的产能,但最终产能和产品组合将取决于我们的供应链提升生产效率的进展,目前我们认为产能能够满足2021年的订单发货。

2022年展望:在高利润和创新型生态环境下,电子行业的全球数字化转型大趋势将继续推动整个半导体市场增长。终端市场的需求增长和光刻工艺密度的增加持续推动对我们的产品和服务需求。ASML整个产品组合都与客户的技术路线图一致,可以提供性价比高的解决方案,支持从先进制程到成熟工艺的所有应用。

2025年展望:鉴于不同应用领域的需求,2025年营收有望达到240 - 300亿欧元,毛利率在54%-56%之间。同时,2025年后仍然存在较大的增长机会。根据第三方研究数据和我们对市场情况的掌握,预计我们的光刻机系统和装机管理业务在2020-2030年之间实现11%的年均复合增长率。

问答环节

1. 排除掉零部件短缺、新建产能过程中受阻碍等不利因素,2021的最终营收指引?

从很多方面判断,我们的营收仍处于预期上限,但同时也看到,装机管理业务的营收数字比前期指引高出约3亿欧元,这对明年Q1的营收有一定暗示作用。

2. 鉴于2025年实现收入的下限为240亿欧元,196亿欧元的在手订单会是近期的最高水平吗?

这是一个大数额,影响因素众多,包括我们的发货模式、国际地缘政治、客户的产能扩张规划等。只能说到2025年我们的销售额将大幅增加。

3. 21Q3的存储端订单增速有所下滑,相比公司对明年存储业务的持续强劲展望,该如何看待差异?

这更多是时间上的差异,我们Q2时有很强劲的存储客户订单,而Q3有很强劲的逻辑客户订单。对于2022年存储业务强劲的展望,我们的客户认为2022年存储芯片的需求会偏强劲,认为市场上对存储芯片的担忧是短期影响而非结构性影响。同时也有工艺节点升级的考量,我们的客户也有在产能扩张规划上持乐观的态度。

4. 在公司的生产能力提升上,什么是固定成本,什么是可变成本?是否存在规划纠正的可能性?

产能提升更多是依赖于供应商的生产效率提升,我们会提供更多福利来雇佣更多的员工,将雇佣4000-5000名员工,这会是固定成本。但主要的影响因素还是在供应链上。对于产能规划的纠正,整个行业会不可避免地视乎形势而调整规划,但由于部分主权因素对半导体行业产能扩张提供大幅度支持,这里也需要2-3年时间来建设。所以我们看到了未来几年客户产能扩张对设备的需求,所以我们认为提高我们的生产能力是有必要的。但我并不认为产能规划调整会这么快到来。

5. 随着先进制程和成熟工艺的需求持续强劲,公司也在努力提高设备的生产能力,请问什么时候能看到芯片紧缺情况的缓解?是否会延续至2023年?

建造厂房需要2-3年,雇佣员工上手组装需要12-18个月,提升供应链的生产效率来提升产能会在2022年上半年成效,缩短组装周期和提升生产效率将于2022、2023年发挥作用。我们会在这个时间框架内努力发出更多高生产力的设备,帮助减轻未知领域的产能短缺,这就是我们看到的处境。

6. 对于DRAM端在手订单在Q3环比Q2有所下滑,而公司回应是工艺节点的升级和产能扩张带来的需求会使DRAM的业务强劲延续至2022年,请问是否有更深一层的解释和潜在变化的考虑?

我们非常注重地听取了客户对明年存储业务的展望,他们有很大的信心认为明年会有15%-20%的bit位增长,所以他们必须进行产能扩张。而我们目前仍不能支持如此大幅度的产能扩张能力,所以要提升我们的设备产能。而随着逻辑芯片在先进制程和成熟工艺的强劲需求,也会推动DRAM存储芯片的需求。

7. 鉴于今年DUV订单的强劲,2022年DUV的销售收入是否会高于2021年?装机管理业务收入是否也会高于今年?

今年的DUV出货强劲很大一部分是我们动用了应急性库存,但该部分库存没办法再延续至明年,所以鉴于我们一直在扩大设备产能,明年的DUV出货量应该会在今年的水平之上。对于至2025年装机管理业务收入有12%的CAGR,所以明年该部分业务也会非常好。

8.第一个问题中公司回答的“装机管理业务营收数字比前期指引高出约3亿欧元”,这3亿欧元包含哪些设备?有哪些驱动因素?

包含ArF i和ArF dry等多种设备。本身服务收入的需求在增长,其次设备升级扩张产能使升级业务具有潜力,要不我们可以缩短设备停机时间来升级设备,要不客户愿意停下设备来进行升级。2022年的装机管理业务或许会很健康,还要视乎客户是否有几天甚至几周的时间愿意停下设备来进行升级。

9. 对于本季度的毛利率,能否考虑成是因为装机管理业务中设备软件升级等高毛利业务与物流中心、供应链等高成本的一个对冲?

不是的,装机管理业务只是其中的一个因素,同时对比Q3和Q2里ArF i的毛利率也是偏乐观的,3600D设备的占比也在提高,都在助力毛利率提升。

10. 如何看待3D DRAM?

有点过分炒作了,已经研究了很多年,但实现的距离还很遥远,主要是尺寸微缩成问题,最近的未来几年会以high-NA DRAM作为突破。

11. 对于明年55台EUV的出货目标,以目前所有设备厂商都面临零部件紧缺的情况来看,公司如何有信心保证这55台在明年实现收入?

零部件短缺的确是行业都在面临的问题,我们目前的处理办法是与供应厂商一起合作,确认该部件是我们所短缺的,并积极与下游客户进行组件交换。我们有能力在2022年完成55台EUV出货的目标。

12. 鉴于EUV设备的毛利率一直比产品组合的毛利率要低,2022的毛利率变化要考虑哪些因素呢?

EUV的毛利率在持续增长,我们预期在2024-2025年间达到50%左右,今年在30%左右。第二个方面是,明年出货的EUV只有3600D。第三个方面是NXT:2050 i即将产生作用,且毛利率会更好。这三个因素将驱动改善毛利率。

13.鉴于晶圆代工厂在选用EUV工艺时,有对DUV设备的反复使用,因为EUV光罩工艺是建立在DUV光罩之上。对于公司最大的逻辑代工客户,其工艺节点比其他的代工厂都要先进,是否有看到DUV使用的减少?

EUV设备的用量明显增加了,因为EUV光罩层数的增加,但没有看到DUV的需求明显变化。首先运用DUV生产的产品需求仍然很高,其次一家IDM在建立代工线时需要用到不同的设备,因为一家代工厂不仅有7nm产线,还会有0.18微米产线等,对DUV还存在需求。

14. 对于公司在中国的业务从Q2的17%下滑至10%,鉴于公司在中国没有EUV的销售,是否意味着有更多DUV销售?中国的DUV需求是否有拉动公司的DUV业务?

中国当地客户对于自身产能扩张路线的掌握非常精准,鉴于中国的半导体业处于紧缺状态,只要有机会增加设备来提升产能,他们都会购买,所以他们会严格遵循扩产计划来购买设备。短期来看,只要我们能推动销售的设备,他们都有意愿,但这更多与市场供需有关,并不是什么战略扩产,即使有战略性扩产也在几年前就有规划并且坚定实施了。

扫码下载智通APP

扫码下载智通APP