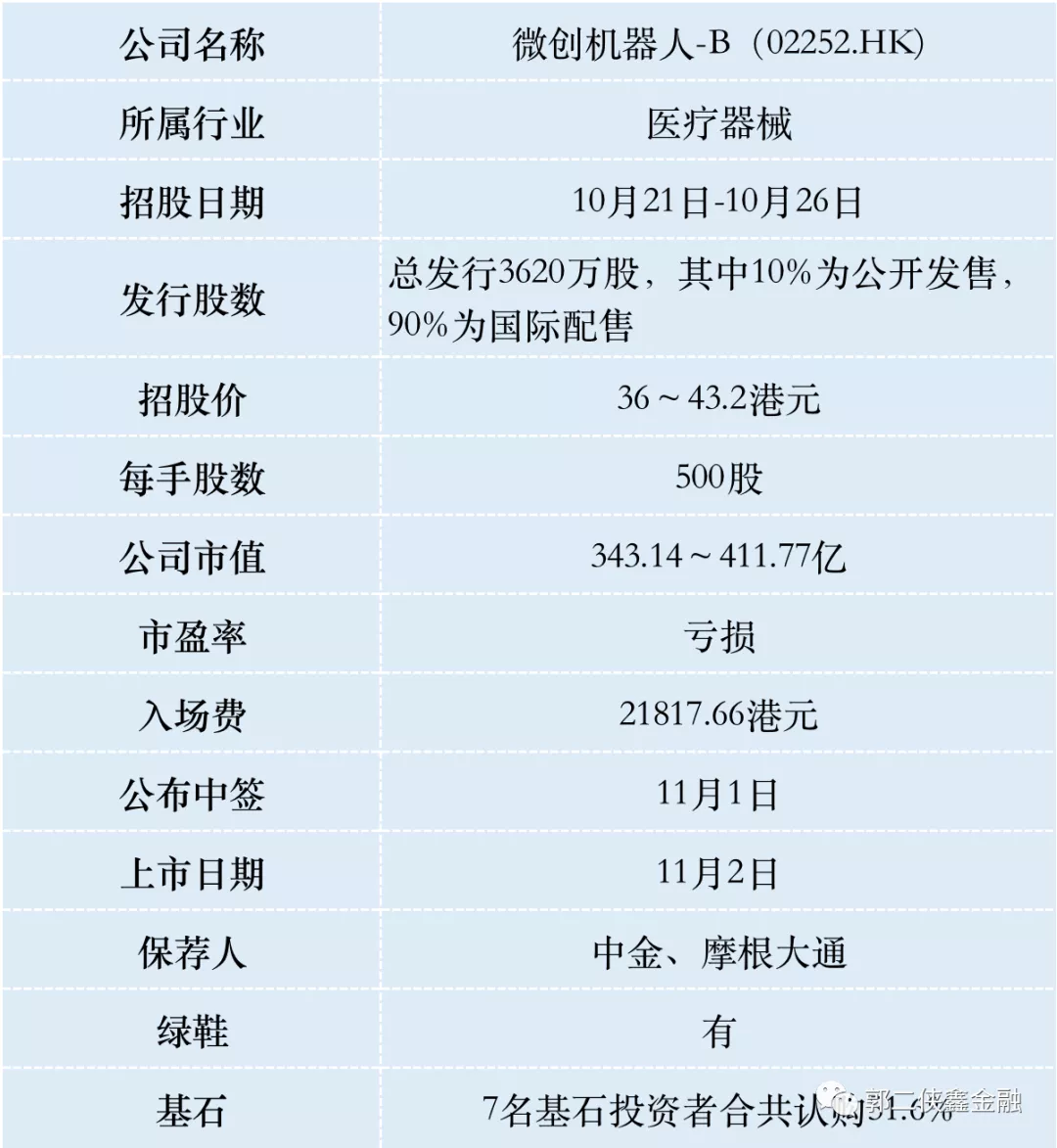

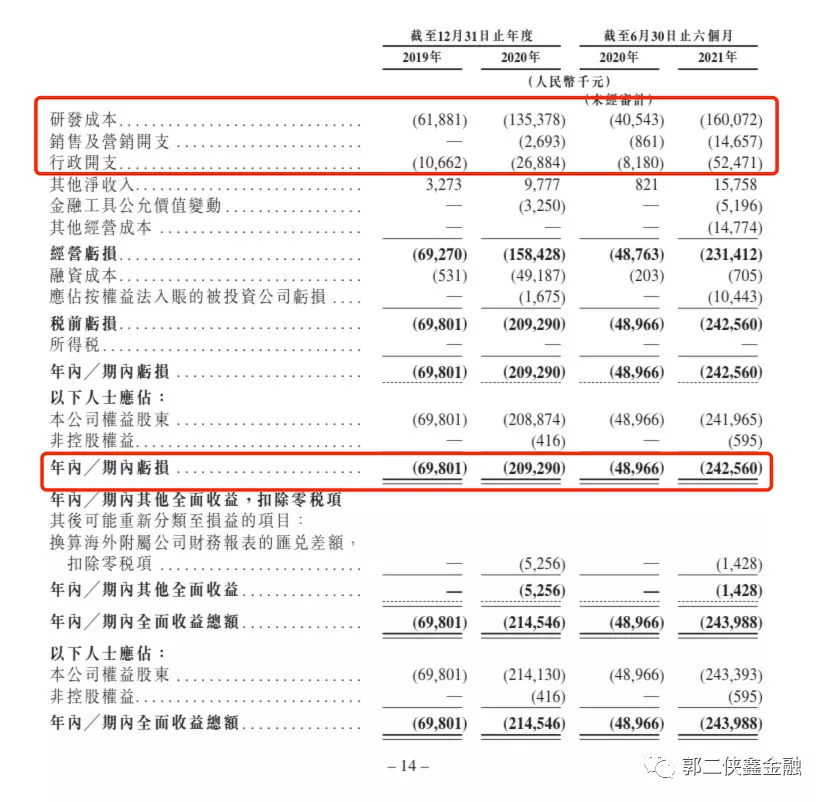

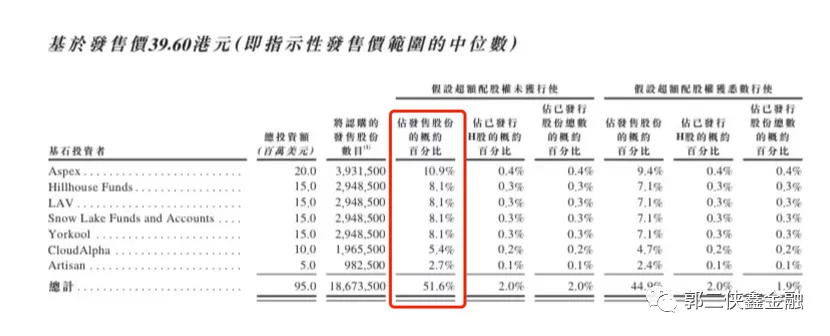

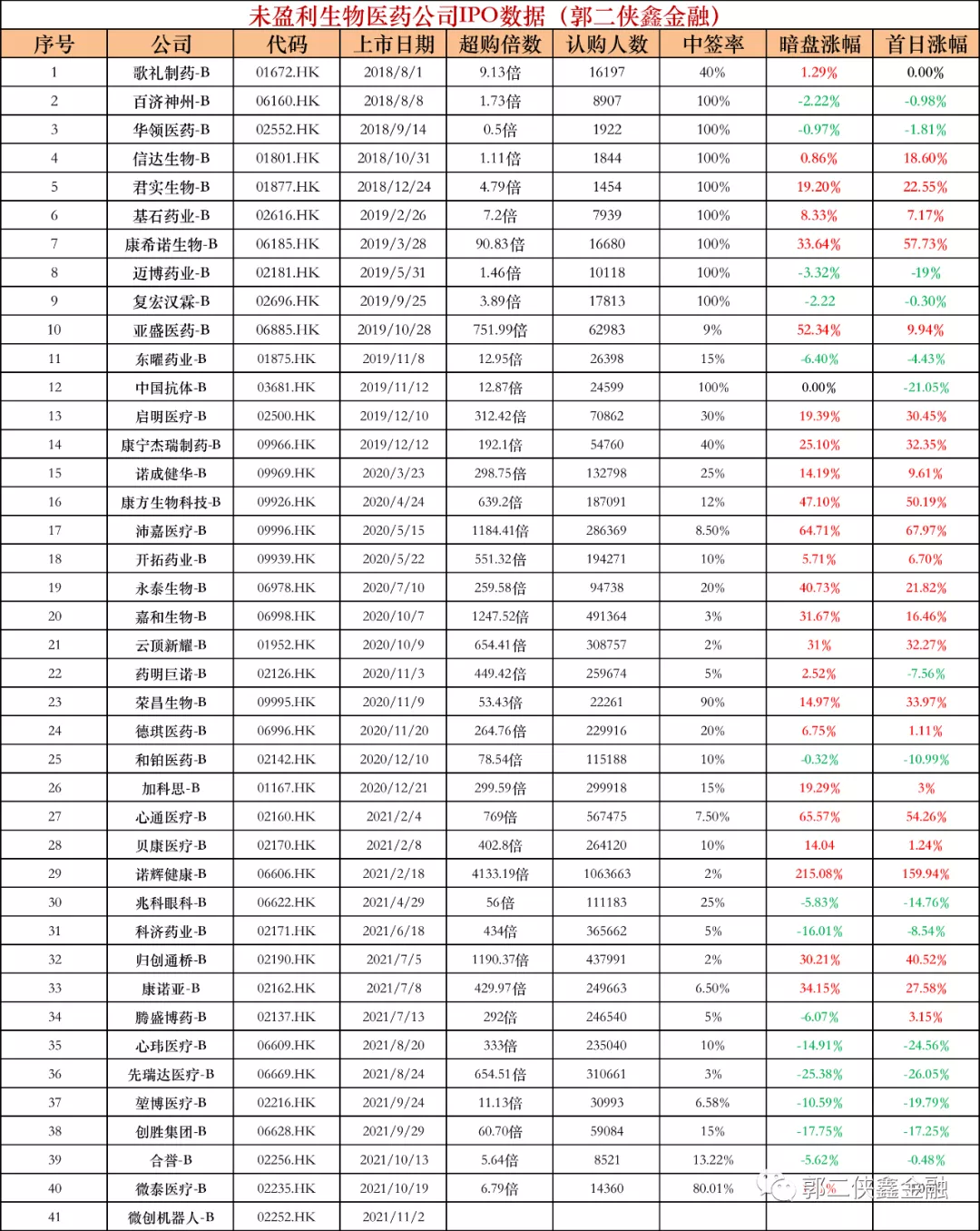

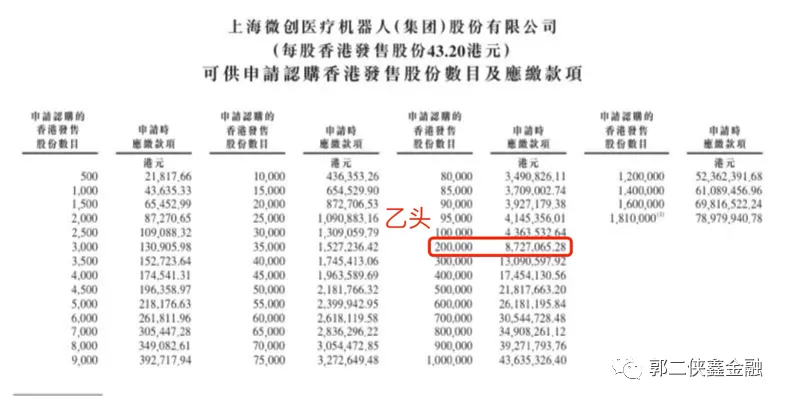

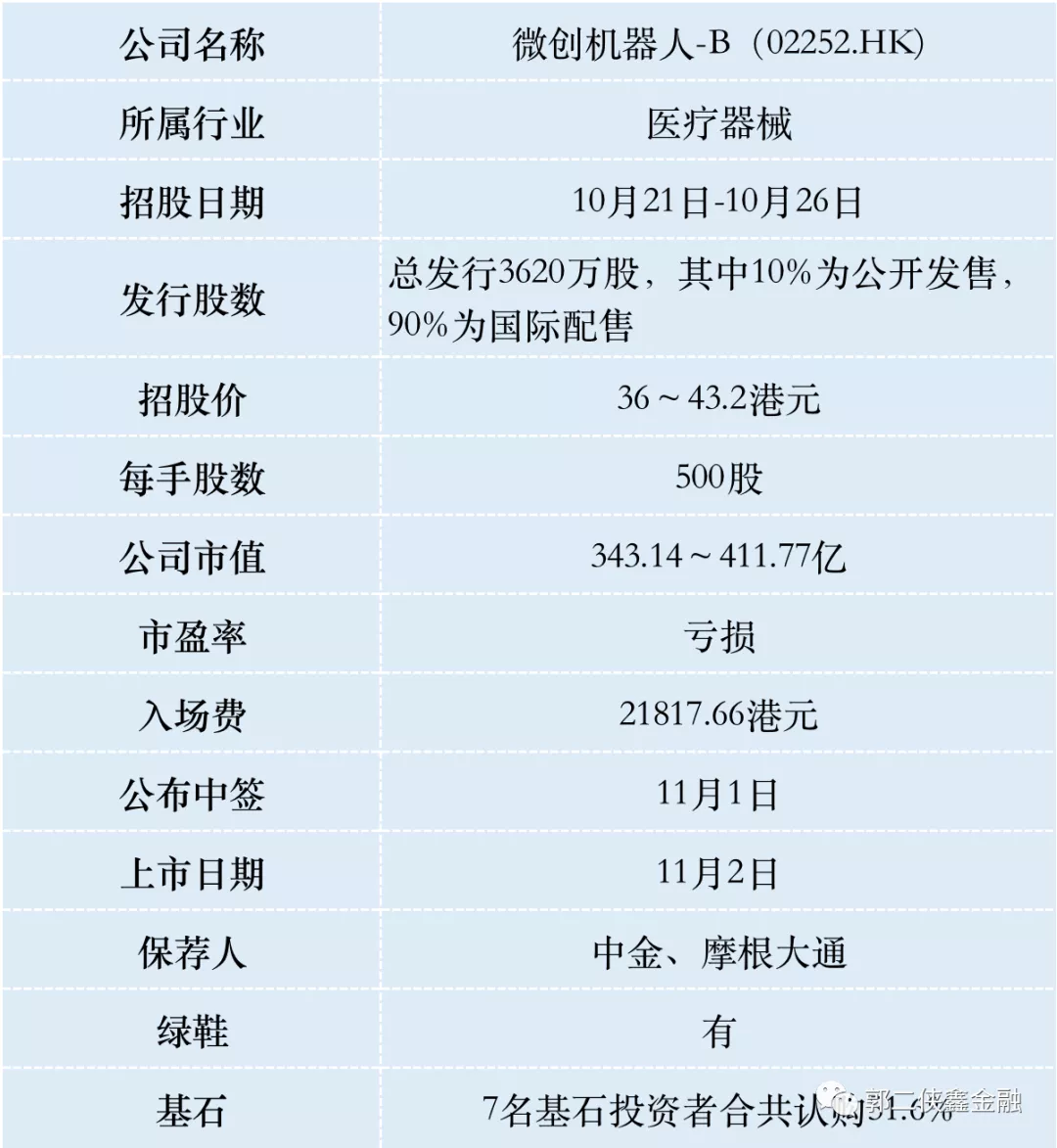

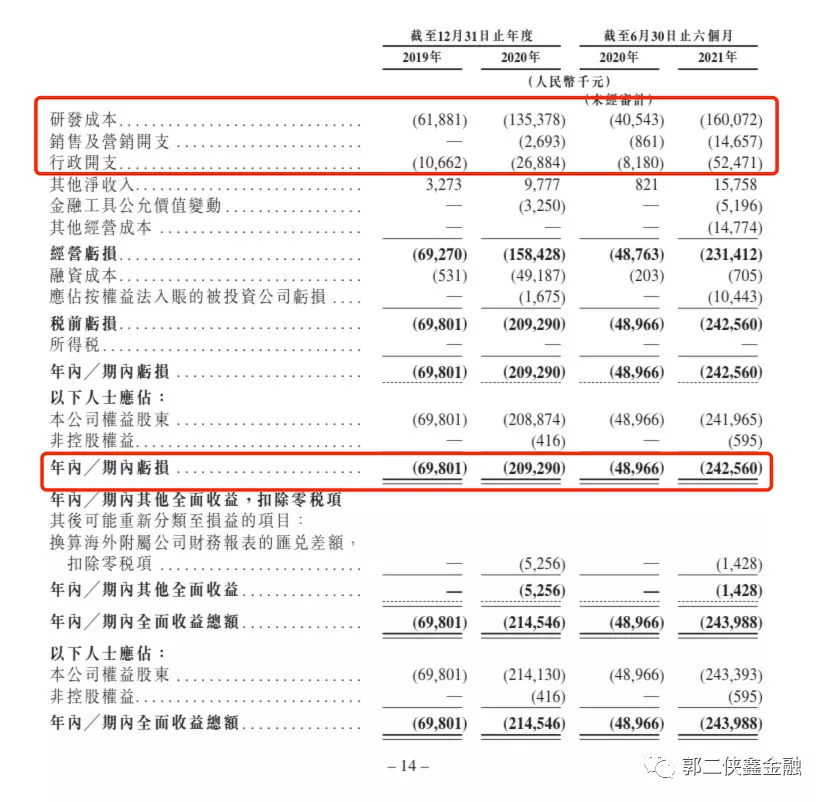

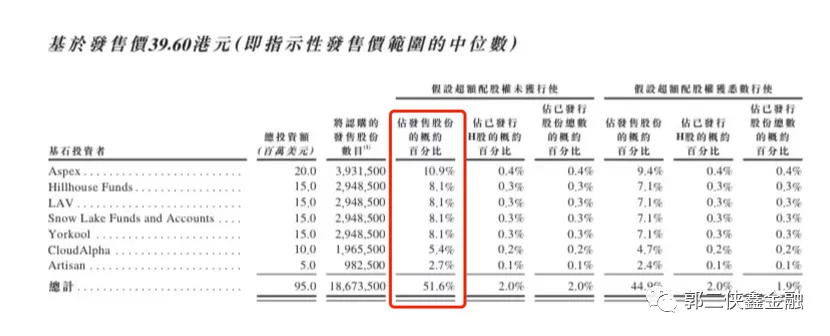

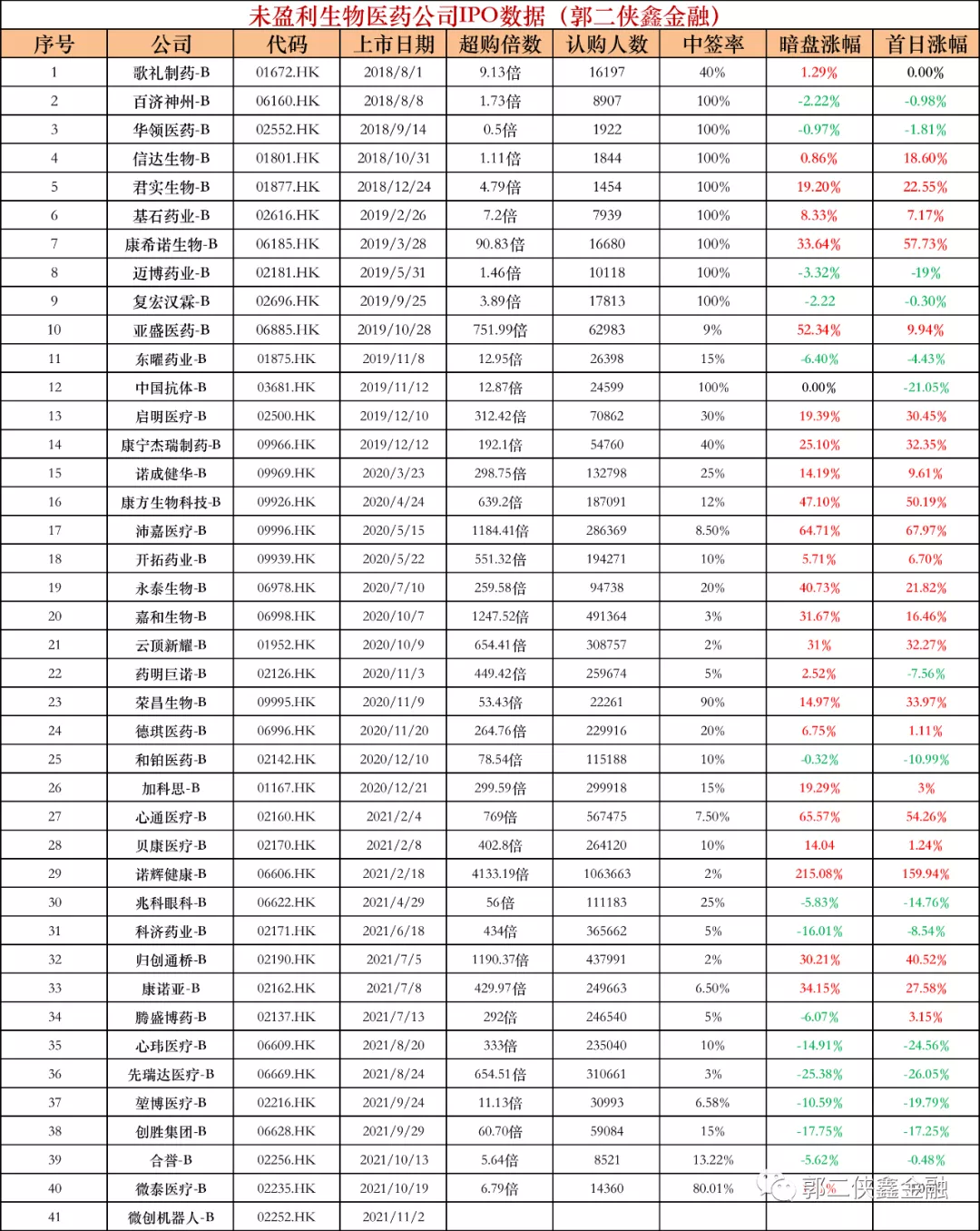

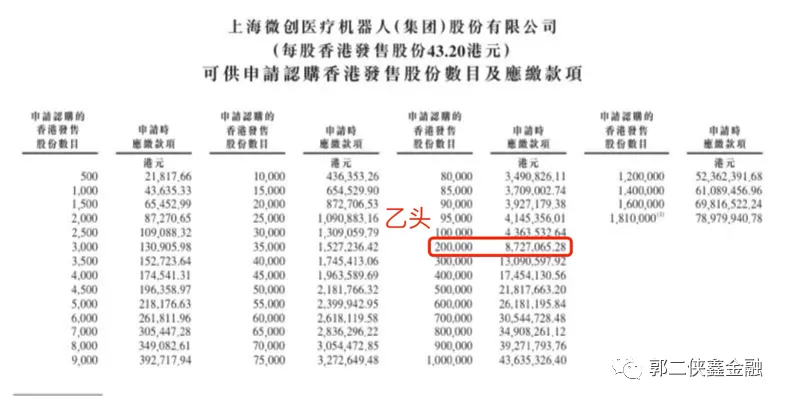

看名字就知道微创机器人是微创医疗旗下的子公司。早在2014年,微创医疗通过内部孵化项目,开始着手研发医疗机器人。微创医疗多次将旗下业务拆分上市,此次机器人业务赴港IPO,是继2019年心脉医疗登陆科创板,2021年2月心通医疗登陆港股后,微创医疗旗下又一核心项目被拆分上市。微创机器人,来自上海,分拆自微创医疗(00853.HK),是全球第一梯队的手术机器人公司,致力于设计、开发及商业化创新手术机器人,以协助外科医生完成复杂的外科手术。公司目前有3款核心旗舰产品,腔镜手术机械人「图迈」、三维电子腹腔内窥镜「蜻蜓眼」、骨科手术机械人「鸿鹄」,均已被纳入中国药监局创新医疗器械特别审查程序(俗称绿色信道)。财务数据显示:微创机器人并无任何产品商业化并产生销售收入,2019年及2020年,公司亏损分别为人民币6980万元、人民币2.1亿元,亏损额同比扩大三倍;2021年年上半年公司亏损2.43亿元,去年同期亏损4897万元,亏损额同比扩大五倍。财报显示,2020年上半年公司研发成本为4054万元,今年上半年激增至1.6亿元。此外,销售及营销开支同比也大幅增长。手机机器人推广使用的情况是,难度低的手术医生自己都可以完成,而且效果也很好,没有必要使用机器人,毕竟一台机器人价格不菲,在1000万人民币以上。只有复杂的手术,医生才依赖机器人,但复杂的手术对机器人研发来说也同样不简单,所以手术机器人的普及还有很长的路要走。根据数据,手术机器人行业市场规模由2015年的30亿美元增至2020年的83亿美元,复合年增长率为22.6%,并可能于2026年达到336亿美元(约合2150亿人民币),自2020年起的复合年增长率为26.2%。2020年,中国的腔镜手术机器人市场规模为3.18亿美元,远低于美国,具有巨大增长潜质。预期中国市场份额将以以39.2%的复合年增长率快速增长,于2026年达到23.15亿美元(约合150亿人民币)。微创医疗曾进行过多轮融资,投资者包括高瓴资本、CPE源峰基金、远东宏信等。最后一轮融资是2020年10月,较此次发售中间价折让15.8%,一年时间涨幅比较合理,同时设立12个月禁售期。此次IP引入7名基石投资者,包括现有股东高瓴资本认购1500万美元、沽空瑞幸咖啡获利而成名的对冲基金奇点资产CloudAlpha认购1000万美元、思柏投资Aspex认购2000万美元、LAV及雪湖资本各认购1500万美元等,合共计投资9500万美元(约7.396亿港元),按中间价计算,约占发售股份51.6%,设6个月禁售期。微泰医疗终结了医药B股5连破发的窘境,现在打新不亏就是赚。微创机器人的亮点是,背靠微创医疗,研发团队搭建,公司管理都不是问题,以及受益于微创品牌知名度也方便市场推广。微创医疗自港股上市以来,累计涨幅巨大,其巅峰时期市值突破千亿港元,为医疗器械板块中的一只牛股,但是今年以来表现不太好。A股也有一家专注于骨科手术机器人的天智航,在科创板登陆首日上涨6倍,表现惊艳,但短暂的高光过后,持续亏损+产品商业化验证时间过久的缺陷暴露无疑,股价也就此开启下跌通道,目前市值较最高点缩水逾七成。香港公开发售362万股,每手500股,合计7240手,在不启动回拨的情况下,甲乙组各获配3620手。微创机器人目前孖展45倍,比预想的要火热,最终大概率超额认购300倍,启动回拨至50%,甲乙组各获配18100手。按照15万人申购算,预估一手中签率5%,申购100手稳中一手。打新乙头需要申购20万股即400手,873万的乙头门槛会挡住一部分打新人,微创机器人乙组按1500人申购算,预计乙头中签4~6手,打和点较低。

郭二侠计划投机申购(拿命干>满仓干>梭哈>偷鸡>放弃)。

本文来源于“郭二侠鑫金融”微信公众号,文中观点不代表智通财经观点;智通财经编辑:文文。