紫金矿业(02899):前三季度稳增长逐步兑现,产能释放期业绩或持续爆发

10月15日,中国规模最大的矿业龙头—紫金矿业(02899)发布利润翻倍的三季报:公司前三季度营业收入为1689.76亿元,同比增长29.55%,归属于上市公司股东的净利润为113.02亿元,同比增长147.19%。该股绩后高开逾4%,截至收盘,报11.48港元,涨幅3.99%,成交额9.29亿港元。股价连续两个交易日上扬,已充分反映其业绩信息。

降本+价升,单季度利润创新高

紫金矿业是大型跨国矿业集团,在全球范围内从事金、铜、锌等矿产资源勘查与开发,适度延伸冶炼加工及贸易金融业务等,拥有较为完整的产业链。公司强化矿业核心基础地位,全面提升金、铜等主力矿种运营能力,兼顾锌、银、铁等矿种和新能源新材料矿种潜力。在全球12个国家和中国14个省(区)运营30多家主力在产矿山项目,建设一批世界级增量项目。

前三季度,紫金矿业能实现主要经济指标跨越增长,主要得益于主营矿产品量价齐增。

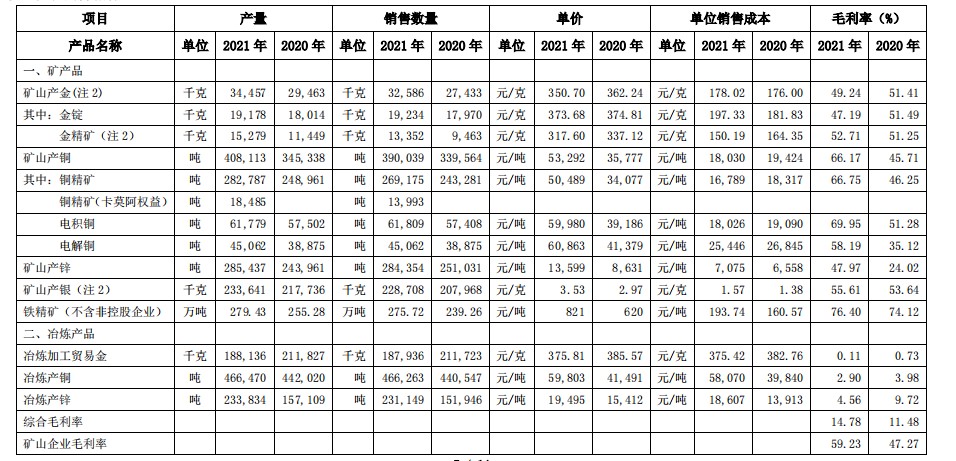

根据智通财经APP观察,前三季度公司矿产品产量保持较好增长,其中矿产铜产量40.81万吨,同比增长18%;矿产金产量34.46吨,同比增长17%;矿产锌产量28.54万吨,同比增长0.38%。销量端而言,矿产铜销量39万吨,同比增长15%;矿产金销量32.59吨,同比增长18%;矿产锌销量28.44万吨,同比增长13%;价格端来讲,矿产金、矿产铜、矿产锌价格同比分别变动-3.3%、48.9、58.1%;

控制成本一直是决定矿企盈利能力的重要指标,因为矿企最大的特点是对下游几乎没有议价权——作为大宗商品,矿企阻止不了矿产的价格波动,其盈利能力基本只能依赖对开采成本的控制。依靠技术和管理,紫金矿业将开发成本压缩到了一个难以想象的程度:行业平均水准的10%至20%。第三季度,公司矿产金、矿产铜、矿产锌成本端环比变动为-9.11%、-6.94%、+7.36%。

依靠对成本的压缩,2021年紫金矿业利润水平逐季提高,第三季度公司实现归母净利润46.53亿元,同比和环比分别增长116%和12%,是2021年单季度利润的新高。

根据智通财经APP了解,主营矿产品售价提升、销量增长、成本下降分别带来毛利增厚85.3亿元、20.4亿元和2.1亿元,分别贡献矿山产品毛利增长额的79%、19%和2%。所以,紫金矿业2021年前三季度矿产品毛利率为59.23%,同比增12个百分点,主要得益于售价提升及成本下降。

具体到产品类别,前三季度矿产金受2021年金价走弱的影响略有降低,其他矿产品价格处于历史较高水平,公司矿产品综合毛利率提升较为显著,达到59.23%,同比提升11.96个百分点。其中矿产铜毛利率同比提升20.46个百分点至 66.17%;矿产锌的毛利率同比提升23.95个百分点至47.97%。

多个项目进入投产产能释放期,矿产铜增长可期

紫金矿业的核心业务是黄金业务和铜矿业务,2021年上半年两者收入占比分别为40%及19.3%。因此,黄金和铜矿业务的发展仍是公司主要的业绩看点。

全球范围来看,传统周期品资源有限性决定矿业公司内生禀赋。紫金矿业作为国内矿业龙头,业务遍布全球,未来随着多个重大项目进入投产,迎来产能释放期,尤其是矿产铜产量将得到大幅提升,保障业绩持续增长。

根据智通财经APP了解,紫金矿业刚果(金)卡莫阿-卡库拉铜矿一期项目第一序列年处理矿石380万吨项目于5月正式启动铜精矿生产,预计2021年生产铜精矿8-9.5 万吨,新增权益铜产量4万。另外,塞尔维亚佩吉铜金矿上部矿带采选项目于6月进入试生产阶段,计划于9月之前完成试生产后正式投产,预计新增约4万吨铜产量2万吨金产量。西藏巨龙铜业驱龙铜矿一期工程建设顺利推进,预计2021年底建成投产,年产铜精矿 16万吨。之前停产的波格拉金矿在4月波格拉合资公司(BNL)与巴政府就波格拉金矿未来的所有权与运营权签署了一份具有约束力的框架协议后,有望于今年恢复运营。

值得关注的是,紫金矿业将继续推进塞尔维亚紫金铜业、哥伦比亚武里蒂卡金矿、圭亚那奥罗金矿、澳大利亚诺顿金田、黑龙江铜山铜矿等一批改扩建项目提质增效,实现新的增量贡献。

总之,随着紫金矿业一批超大铜金矿山项目的投产产能释放,公司未来金铜产量将大幅增长进入业绩爆发期,有望成长为全球有色资源矿业巨头。

开拓布局锂资源,把握全新增量领域

今年10月10日,紫金矿业宣布了对加拿大新锂公司的收购,其核心资产为地处南美“锂三角”的Tres Quebradas Salar(简称“3Q”)锂盐湖项目,交易金额49.39亿元。在能源变革大背景下,此次收购为紫金矿业占据了一个有利位置,为公司打上“锂矿股”的印记。

诚然,并购发展是矿业公司成长的必经之路。而资源甄别能力,对应高品位资源的稀缺性,给予矿业公司估值溢价空间。对于锂行业而言,大宗化碳酸锂/精细化-氢氧化锂是业内看好的两条主线。作为行业的后来者,留给紫金矿业的优质锂矿资源本就稀缺,那么收购的项目成色如何呢?

紫金矿业10日披露的公告中涉及几项关键指标。其中,涉及一个资源量、储量的差别。储量代表了可立即经济开采的资源,资源量则包含了潜在矿产资源部分,一般要远远大于储量。以3Q项目为例,总资源量折合碳酸锂当量约756.5万吨,证实+概略级碳酸锂当量储量合计为129.4万吨,其中证实级碳酸锂当量储量为32.8万吨,概略级碳酸锂当量储量为96.6万吨。将近130万吨储量,和其他南美盐湖,甚至是国内青海盐湖150万吨碳酸锂的储量相比,规模并不突出。

然而,3Q项目的优势在于,极低的镁锂比、较高的锂离子浓度,这决定了提锂过程的难度和成本会具有明显优势。比如该项目的镁锂比指标优越,在全球处于领先地位。紫金矿业按照锂离子浓度边界品位800mg/ L所圈定的资源计算,“探明+控制”级资源镁锂比为1.66。而国内盐湖镁锂比普遍在40以上,南美盐湖镁锂比较低,但是多处于2-8之间。从锂浓度来看,紫金矿业给出的指标为“盐湖北部1/3范围卤水锂离子浓度含量≥800 mg/L,整体盐湖卤水锂离子浓度含量≥400 mg/L。”综上,3Q项目属于一个现探明储量中等、资源禀赋较好的锂资源。

紫金矿业利用传统矿业海外并购丰富经验,及时收购锂矿资源,在战略资源领域有望大放异彩。天风证券研报更是指出,此次概率只是紫金矿业布局锂资源的开端,全球范围突出的资源识别/矿业运营管理能力,助力公司充分实现资源优势向经济效益转变。

综上所述,在主营矿产品价量齐升和成本下降的作用下,紫金矿业稳增长持续兑现,之后随着多个重大项目进入产能释放期,业绩有望持续爆发,而进入锂资源赛道,则为公司打开全新增长空间。

扫码下载智通APP

扫码下载智通APP