“技术+资本” 微泰医疗-B(02235)对标3000亿巨头企业,抢占全球糖尿病管理市场制高点

技术驱动、需求爆发、政策支持是医疗器械在近年来持续被市场追捧的三大推手。作为国内糖尿病医疗器械的领先者,微泰医疗-B(02235)已在技术研发和国际布局等多个维度形成了核心竞争优势。如今,正式登陆港股,无疑填补了当前港市在糖尿病医疗器械标的上的投资空白。

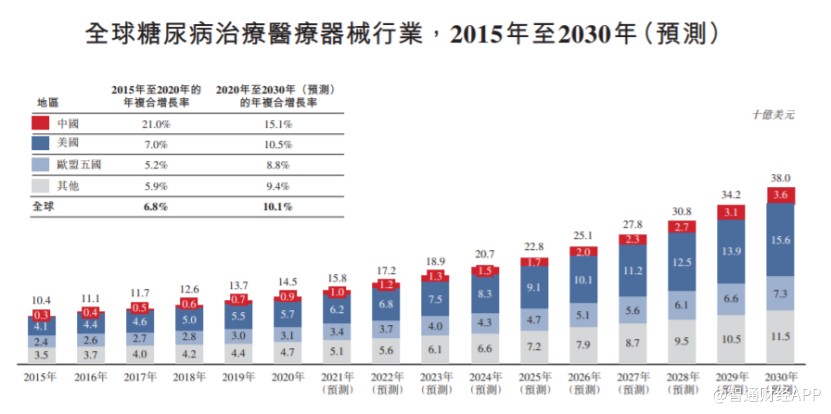

从糖尿病市场的角度来看,全球糖尿病医疗器械市场预计2030年达到380亿美元,约合人民币2455亿元。庞大的适应症市场为以微泰医疗为主的头部企业,提供的极大的发展空间。

未来,微泰的市场竞争力也将在核心的专利技术以及重磅产品管线的潜力上着重体现。随着微泰医疗持续深耕全球糖尿病器械赛道,其未来成长确定性将逐渐提高,中长期投资价值会不断增大。

依托强大技术壁垒展望千亿蓝海

目前全球各大医药及器械企业都在加大研发生产投入,争夺技术转化后的市场份额。在此背景下,各大赛道的容量大小,便在一定程度上决定了公司的成长空间,也决定了市场对公司的想象高度。

值得一提的是,截至目前,微泰医疗已引入了11名基石投资者,其中不乏景顺投资、瑞银资产管理、礼来亚洲基金以及腾讯(00700)等一众国内外优质机构及知名上市公司。争相来投的明星基石突出了资本对于新兴糖尿病器械赛道的看好,也充分显示出港股市场高涨的投资热情和投资活跃度。

微泰医疗之所以值得期待,在于公司自身拥有了强大的技术壁垒和丰富的创新产品管线,市场前景明朗,发展未来可期。

从整体产品覆盖面上看,过去十年里,微泰医疗开发了一个强大且全面的产品组合,涵盖贴敷式胰岛素泵及持续血糖监测系统(为闭环人工胰腺提供基础)IVD设备(例如血糖监测系统及即时检验设备)等多个产品线。

在已推出的Equil和AiDEX G7产品基础上,微泰医疗还在进行改良产品的管线布局,计划扩大产品适用范围,包括闭环人工胰腺、第二代贴敷式胰岛素泵、AiDEX X以及IVD设备等产品。

智通财经APP了解到,糖尿病是全球最为流行的慢性病之一,有大量的患者及巨大但尚未得到满足的临床需求。

统计数据显示,全球糖尿病的发病人数于2019年为4.87亿人,预计于2030年将达到6.08亿人。而在国内,2019年中国糖尿病的发病人数为1.19亿人,预计于2030年将达到1.43亿人。

庞大的未满足治疗需求也造就了日益增长的糖尿病器械市场规模。2020年全球糖尿病器械市场规模达到145亿美元,预计到2030年,这一市场规模将增至380亿美元,约合2455亿元人民币,复合增长率达到10.1%。

巨大的市场潜力也为微泰医疗持续聚焦糖尿病领域器械研发,打造闭环解决方案提供广阔的增长空间。

以连续血糖检测系统(CGM)为例,相较于传统血糖监测产品,连续血糖监测系统(CGMS)能持续、动态地监测全天血糖变化,提供可靠、全面的血糖信息。使用方面,CGMS通过简化了血糖监测和管理流程,且全程无痛感,一定程度上能够改善糖尿病患者对治疗方案的依从性。

然而CGM行业是一个多学科交叉、知识密集、资金密集的高新技术产业,需要长期研发投入,上述条件为新玩家入场设立了较高壁垒。技术方面,CGM行业要求厂商具备传感器电极、外膜、酶固定和算法校准等方面的综合研发能力,竞争遵循短板效应,某一技术的缺陷会影响产品整体性能。

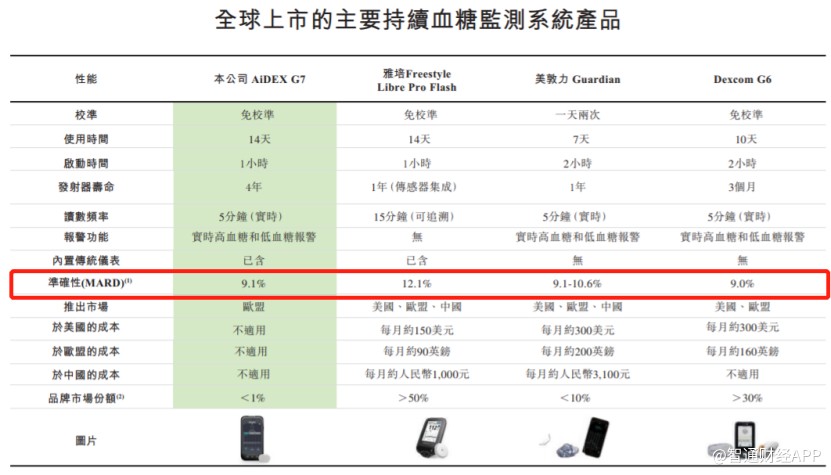

一般衡量CGM产品性能的最直观指标为MARD值。MARD值是用来衡量动态血糖仪的准确性的核心指标,通过百分比来表明动态血糖仪的血糖值跟手指血糖值的差异,即CGM产品的MARD值越低,则表明其测出来的血糖值越准确。

在行业高技术壁垒门槛下,目前全球市场主要被德康、雅培和美敦力三家CGM龙头企业占据。彭博数据显示,按终端销售额统计,2020年德康、雅培和美敦力全球市场份额分别约为33.6%、46.0%和20.3%。

除此之外,市场目前鲜有将自身CGM产品MARD控制在10%以下的厂商。也正因如此,才突出了微泰医疗强大的技术研发能力。

据了解,微泰医疗的AiDEX G7是全球有望第二个实现商业化的免校准(不用扎手指)、实时持续(持续14天)葡萄糖监测系统。从已发表的数据来看,AiDEX G7已显示出相比传统血糖监测系统的各种优势,具有实时监测、降低高/低血糖风险及提高对治疗方案的依从性(无需通过常规指血测量)等特点,其准确度MARD为9.1%,产品性能超过雅培同类型产品,比肩行业标杆产品德康G6。

值得一提的是,作为全球领先的糖尿病医疗器械生产商,德康医疗创立之初至今即深耕于CGM赛道,有明显的专业竞争优势。截至2021年6月,该公司已经连续推出了六代CGM产品。

2019和2020年德康全球收入分别为15和19亿美元,同比增速分别为43.1%和30.5%。而公司股价则从上市时每股12美元大幅增至目前的548美元,累计增长44.67倍,公司当前总市值也达到530亿美元。

长期以来,华尔街看好德康的逻辑在于其凭借较高的技术壁垒,能在CGM产品上拥有极强的定价权,而这一度成为市场评估CGM行业估值的重要指标。此外,由于技术壁垒的存在,其行业发展将向头部企业集中。加之CGM拥有“医疗+创新+重复消费”三大属性,目前几乎不受医保控费影响,因此发展潜力较高。

可见,在以上逻辑支撑下,拥有媲美德康产品技术力的微泰医疗其估值增长空间无疑巨大。

从全球前沿技术对比看赛道“领头羊”潜质

微泰医疗深受众多海内外知名投资机构青睐,不仅在于公司深耕于连续血糖检测系统(CGM)产品赛道,还在于其在胰岛素泵产品领域颇有建树,达到世界领先水平,具备全球赛道“领头羊”潜质。

智通财经APP了解到,CGM检测系统+胰岛素泵+控制算法三个部分即可组成“人工胰腺系统”,该整体系统具有一系列糖尿病的治疗和监测功能,而闭环控制算法则模拟人体胰腺的反馈调节机制,以实现治疗和监测的自动化。

一直以来,人工胰腺都被视为糖尿病监测、治疗和管理的颠覆性解决方案之一。应用过程中,人工胰腺可以基于对血糖水平的连续监测自动调整胰岛素的给药量,降低了高血糖症或低血糖症的风险,并尽量减少患者的手动操作。

从当前市场上来看,尚无人工胰腺器械于中国上市,预期中国首个人工胰腺器械将于2023年之前上市,同时目前也仅有少数厂商在开发,如美敦力、微泰、及Tandem等。而从市场竞争现状来看,德康仅有CGMS,美敦力胰岛素泵仍为传统管路胰岛素泵。仅有微泰具备“贴敷式胰岛素泵+CGMS”的全面产品体系,包括在中国乃至全球第一梯队的AiDEX G7和在胰岛素泵领域具有绝对竞争力的Equil。

据智通财经APP了解,胰岛素泵主要有管路式和无管路贴敷式两种主要类型。传统管路式胰岛素泵配备泵送机构及胰岛素储液器,通常体积较大,具备大剂量按键,允许用户在用餐时或血糖较高时通过大剂量注射胰岛素方式对血糖水平进行纠正,或者设定胰岛素输注基础率,或必要时暂缓胰岛素输注。美敦力、SOOIL等产品采用管路式胰岛素泵设计。

贴敷式胰岛素泵更加小巧,消除了传统管路式胰岛素泵的外部管路所带来的不便,减少外部管路被扭结、弯曲、拉扯所带来的治疗风险,增加了患者对治疗方案的依从性。

由于贴敷式胰岛素泵综合性壁垒较高,涉及到机械、电子、软件、材料、传感器、总集成等领域,且产品属治疗器械,对可靠性和安全性要求很高。

然而,微泰医疗很早就将目标锁定在了贴敷式胰岛素泵研发上,集中攻破这一胰岛素泵的研发难点,成功研发了核心产品Equil并实现了商业化落地。据了解,Equil是第一款同时在中国和欧盟获批的国产贴敷式胰岛素泵,也是全球第二款商业化的贴敷式胰岛素泵,对比美国市值超200亿美金的行业巨头Insulet的全抛贴敷式胰岛素泵Omnipod,更具有价格和性能上的优势。

正是凭借核心产品Equil,让微泰医疗成为全球唯一一家同时拥有获批上市的贴敷式胰岛素泵和免校准持续葡萄糖监测系统的公司,也让其拥有了在人工胰腺开发领域的巨大先发优势。

人工胰腺研发方面,微泰医疗已于今年第一季度完成了相关市场及可行性研究,并预计将于2022年上半年完成人工胰腺的工程验证。

此外,值得一提的是,与不少在港上市或准备上市的其他生物制药或医疗器械公司相比,微泰医疗是为数不多实现核心产品上市销售并实现稳定营收的企业。在核心产品Equil的支持下,2019和2020年,微泰医疗的收入分别为5186.3万元、7527.7万元,今年前四个月,核心产品Equil贡献了公司50.4%营收,毛利率高达78.5%。另外,AiDEX G7也在今年开始贡献营收,毛利率同样高达77.3%。

从投资的角度来看,已获众多国内外前沿投资机构青睐的微泰医疗,不仅上市起点高,未来的增长同样不可限量。成熟的商业化模式则让公司产品收入回报期望提高,投资者投资收益兑现更快,这也使得拥有带动股价增长的持续驱动力。

对于微泰医疗来说,凭借公司在糖尿病医疗器械领域的技术研发和国际布局等多个维度形成的核心竞争优势,公司有望对标德康等国际头部公司,成为一家千亿级的医疗器械巨头。随着公司在糖尿病医疗器械领域持续深耕,公司带动股价增长的持续驱动力也将愈发强劲,有望成为中国糖尿病管理器械第一股,并具备全球竞争优势,值得投资者未来长期持有。

扫码下载智通APP

扫码下载智通APP