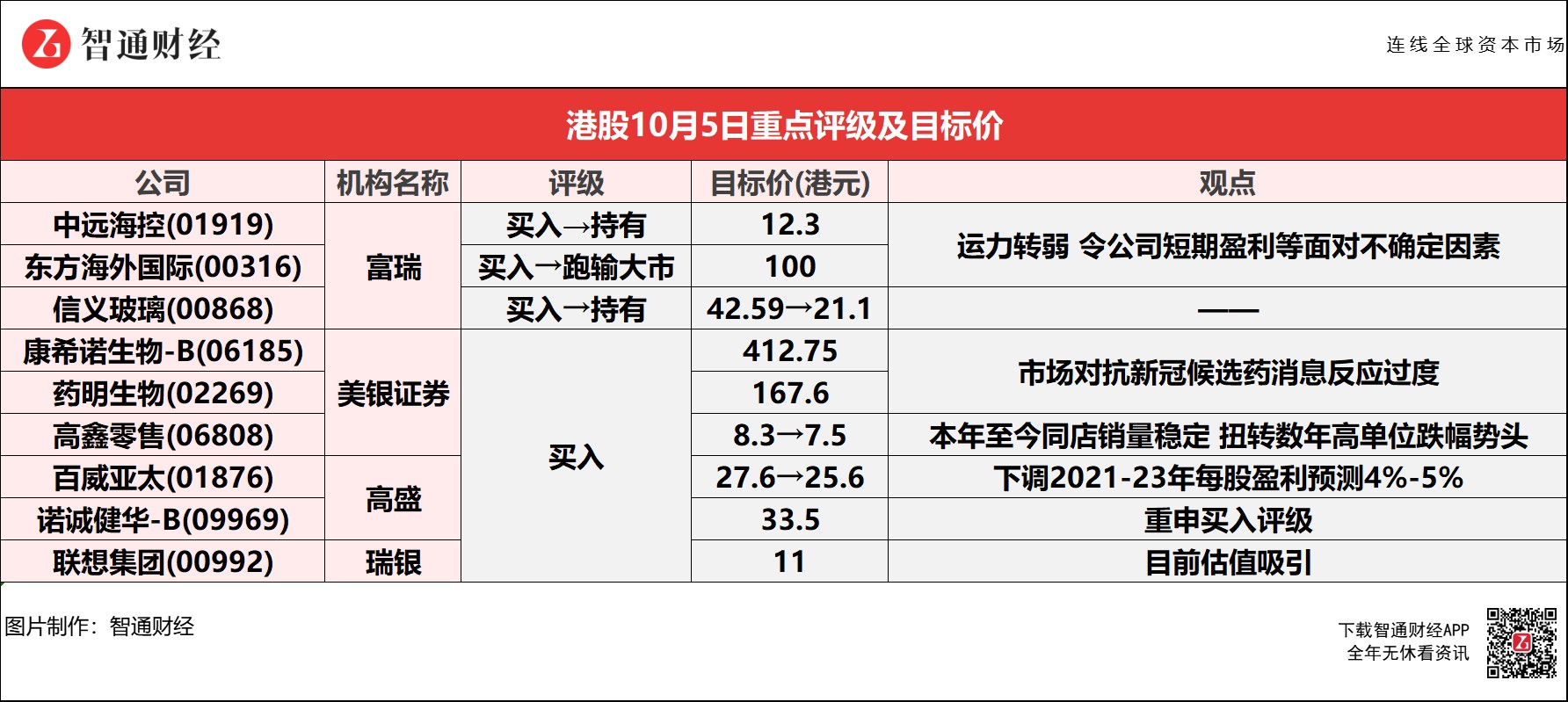

智通每日大行研报丨美银证券维持康希诺(06185)“买入”评级 富瑞大幅下调中远海控(01919)目标价

智通提示:

富瑞称,电力短缺或会持续至明年二月;加上圣诞货运旺季,因货船短缺而提早完结;运费也正从溢价中回调,但仍对明年全球货柜航运业基本面看法正面。

美银证券表示,市场对抗新冠候选药消息反应过度,维持康希诺生物-B(06185)预测及正面看法。

高盛表示,百威亚太(01876)高端化仍是中国业务的主要增长动力,高端产品可能继续跑赢大众产品。

高盛重申诺诚健华-B(09969)“买入”评级,并表示公司股价昨日大跌,并不涉及任何负面政策、商业操作等消息,跌市亳无根据。

富瑞:削中远海控(01919)及东方海外国际(00316)目标价44%及51%

富瑞下调中远海控(01919)及东方海外国际(00316)评级,分别由“买入”降至“持有”及由“买入”降至“跑输大市”,而目标价则分别下调44%、51%至12.3港元及100港元。

该行认为,整体行业运力面临见顶、限电、溢价压力,加上航运紧张情况纾缓、电力短缺、航线因假期关系削减等因素,预期股价因此回调。内地电力短缺或会持续至明年2月;加上圣诞货运旺季,因货船短缺而提早完结;运费也正从溢价中回调。

不过,该行仍对明年全球货柜航运业基本面看法正面,因期内新船交付量相对较少,以及受压的港口吞吐量需求。但需留意2023年新船预定交付量则会增加。基于上述压力,可见运力转弱,令公司短期盈利等面对不确定因素,因此下调中远海控及东方海外投资评级。

富瑞:下调信义玻璃(00868)至“持有”评级 目标价削50.5%至21.1港元

富瑞称,随着冬季从11月开始,电力短缺可能会加剧,虽然可能会在10月的淡季看到一些缓解。工业活动进一步放缓。高煤价正在限制电力。所有独立发电厂都处于亏损状态,而直到2022年3月煤炭供应将难以保持。

该行提到,汽车生产反弹延迟。9月光伏批发量下降31%和,环比下跌1%,考虑到停电和芯片短缺。9月产量减少3-5天,相对其他能源密集型行业,汽车行业受影响较小。然而零售需求仍然存在,由于家用汽车强劲的订单及改善商店客流量证明其具有弹性,经销商继续受益。

美银证券:市场对抗新冠候选药消息反应过度 维持康希诺生物-B(06185)“买入”评级

美银证券称,维持康希诺生物-B(06185)预测及正面看法,维持“买入”评级及目标价412.75港元;对药明生物(02269)而言,预计其重大积压订单不受影响,维持“买入”评级及目标价167.6港元。

报告中称,默克药厂(MRK.US)及合作伙伴Ridgeback上周五(10月1日)宣布抗新冠病毒候选药Molnupiravir三期临床试验MOVe-OUT中期分析数据显示,可以降低死亡及住院风险达百分之五十。默克计划尽快向美国食品药物管理局(FDA)申请紧急使用授权。公司预计,今年底前生产1000万剂药品,明年将加大产能。默克亦已与美国政府订立采购协议,涉约170万剂药品。

该行提到,考虑市场潜在有效新冠药品面世,许多投资者相信未来新冠将更像流感一样,对疫苗的迫切性将不如以往般高。一些投资者或预期,许多国家推进疫苗接种的力度将放缓,而其他新冠药品研发步伐将受影响。因此,许多新冠疫苗/药品股昨日(4日)大幅下挫。

该行认为,市场反应过度,因为相较于疫苗,Molnupiravir尚未被视为更优越的疗法;在医药经济学角度而言,预防胜于治疗;由于现时临床数据有限,Molnupiravir仍有潜在风险。其他医药公司仍有需要开发潜在同类最优药品。

美银证券:重申高鑫零售(06808)“买入”评级 目标价降至7.5港元

美银证券表示,估值重评需要基本面支持,转势也需时,但已见好转迹象,即使同店销售增长疲弱,本年至今同店销量已大致稳定,扭转过去数年高单位数跌幅势头。8月疫情反弹致销售特别疲弱,但预计7月及9月将大致持平,受惠低基数及企业自救。未来12个月比较基数较低将带来支持。

该行提到,在监管压力下,社区团购业务规模收缩,将对食品零售行业压力也减少。作为阿里(09988)社区团购业务的核心供应商,预计未来6至12个月,其供应链业务有潜在上行。即使盈利倒退,高鑫在同业间有最好现金生成能力及资产负债表,在行业下行下有能力扩大市占。

该行表示,上半财年市场疲弱已属预计之内,指出高鑫的股价年初至今跑输MSCI中国指数约37%,而截至3月底止其净现金达84亿元人民币,去年9月底止所持物业估值则为389亿元人民币,相当于每股资产价值达6元,意味现股价相当于资产价值折让40%,零售业务更是“免费”。

高盛:维持百威亚太(01876)“买入”评级 目标价降至25.6港元

高盛下调百威亚太(01876)2021-23年每股盈利预测4-5%,以考虑第三季度疫情的影响,预计内地业务的销量疲软,但在韩国地区业务的利润率正常化及恢复盈利能力。该行预计,集团第三季收入有机会增长跌6%、标准化的EBITDA跌6%。重点关注是高端产品的趋势及由于同业开始提价,年底前回否有涨价机会。

该行预计,百威亚太西部业务第三季销售跌7%、标准化EBITDA跌8%,主要由于预计整个亚太西区销量将下降10%,看到7月和8月的整体中国业务将市场表现一致,有中单位数的下降。然而,进入9月,由于对疫情的敞口增加。预计亚太东区销售跌4%,EBITDA正常化增长为4%,预计韩国市场销量将受疫情餐厅用餐限制的拖累。

高盛表示,高端化仍是中国业务的主要增长动力,高端产品可能继续跑赢大众产品。由于持续的组合升级,预计平均售价将增长3%。同时也预计产品结构升级,原材料成本压力适中,中国稳定的销售和营销支出比率支持盈利能力。

高盛:重申诺诚健华-B(09969)“买入”评级 目标价33.5港元

高盛称,诺诚健华-B(09969)股价上日大泻17%,并不涉及任何负面政策、商业操作等消息,跌市亳无根据。公司为内地BTK抑制剂市场三大厂商之一,旗下奥布替尼(Orelabrutinib)预期抢占3成市占率。数据显示,公司旗下奥布替尼,较赛诺菲(Sanofi)药厂Tolebrutinib实验数据更佳。该行预计全球销售最高可达30亿美元。

瑞银:予联想集团(00992)“买入”评级 估值吸引 目标价11港元

瑞银表示,尽管联想集团(00992)上市的申请仍在审核中,且受制于当地的监管部门,但依然认为联想发行中国存托凭证(CDR)的过程将成为其股价近期的正面催化。报告提到,联想计划公开发行不超过13.38亿股CDR,发行的股份不超过初始发行后股份总数的10%,募资100亿元人民币。根据招股书所述,募集所得的55%资金将用于新产品以及云基础建设、数码转型和人工智能等项目的发展,10%将用于行业战略投资,其余35%则作为营运资金。

该行重申联想会受惠于可持续的商业电脑业务的看法,预计商业电脑将占集团总出货量的58%,水平跑赢其他同业。随着疫情得到有效控制,企业理应恢复自2020年延后的IT支出和为办公室的电脑硬件升级,相信商业电脑需求将重拾增长动力。此外,商业电脑的平均销售价格较个人电脑高,预计这将利好联想的利润率。

扫码下载智通APP

扫码下载智通APP