10Y美债为何上破1.4%?后续怎么看?

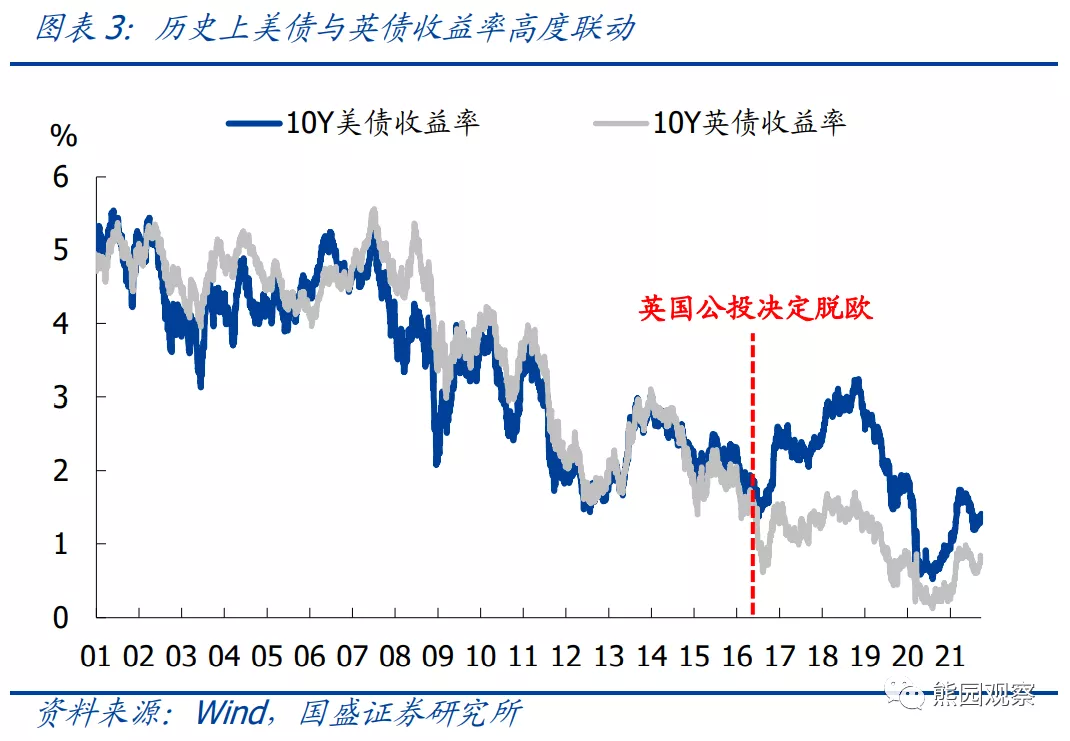

北京时间9月23日晚间,10Y美债收益率从1.3%升至最高1.44%,创7月初以来新高。

核心结论:

1、本次美债收益率上升,主因是英国央行超预期鹰派、交易因素导致的利率联动效应。英国央行9月会议暗示收紧步伐可能提前,随后英国国债收益率大幅飙升,而由于利差交易等因素,英美国债收益率有很强的联动性,导致美债收益率被动跟随上行。

2、本次美债收益率上升,与美联储货币政策收紧预期的关系不大。昨夜联邦基金利率期货隐含的2022年加息次数仅由0.9次升至1.0次,幅度可以忽略不计。此外,英国央行决议公布后,英国股市持续下跌,美股却持续上涨,也从侧面印证了这一点。

3、维持此前观点:年底前美债收益率上行压力有限,短期更应关注财政问题。美联储货币政策前景已经十分明朗,不论Taper还是加息均已很大程度上被市场price-in,我们继续预计年底前美债收益率更可能偏震荡,难持续大幅上行。此外,美国财政预算和债务上限截至日期临近,政府关门风险可能会对短期美债走势产生一定扰动,并可能导致美股波动被显著放大。

正文如下:

1、英国央行9月会议超预期鹰派,导致英镑和英债收益率大幅上涨。

北京时间9月23日19点,英国央行9月议息会议决定维持利率和购债规模不变,符合市场预期,但也同时释放了两个十分鹰派的信号:

(1)维持购债规模不变的投票结果是7-2,有2名官员投反对票,认为应该尽快结束购债。8月会议投票结果为8-1,本次新增的1个反对票是副行长拉姆斯登,因此这一投票结果比较超预期。(2)会议声明中提到:上次会议中,委员们认为若经济符合预期,预测期内可能有必要适度收紧货币政策,在此期间的事态发展加强了这一可能性。这意味着英国央行的收紧步伐可能会提前。

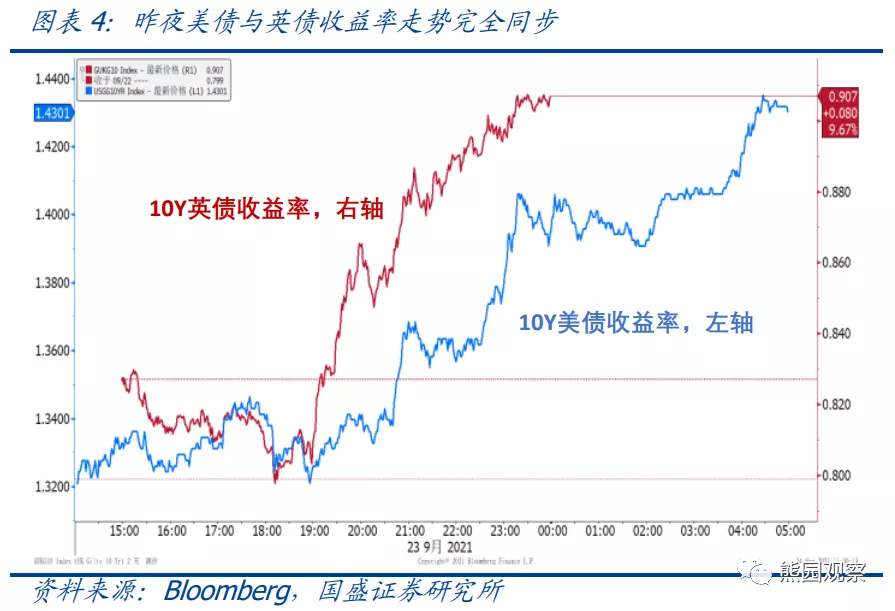

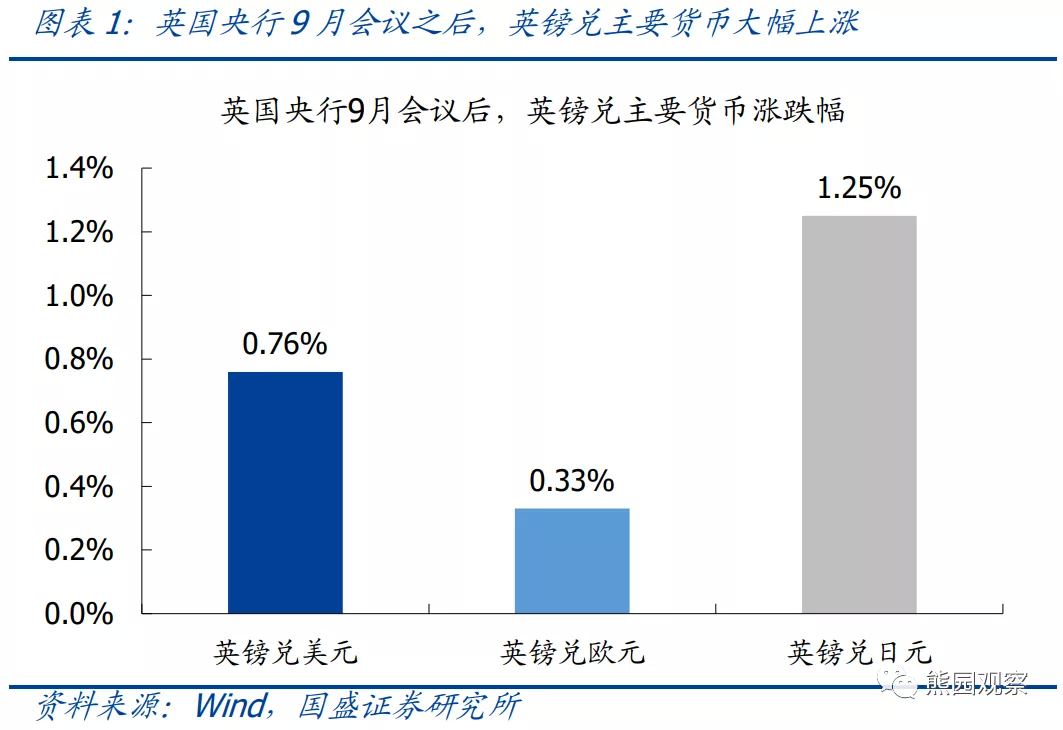

本次英国央行转鹰,主因是对通胀的担忧有所加剧,其预计四季度通胀率将“略高于”4%,并认为通胀压力可能比预期的更持久。会议声明公布后,英镑兑美元上涨0.76%,英镑兑欧元上涨0.33%,英镑兑日元上涨1.25%;10Y、2Y英债收益率分别上行10.8bp、10.7bp。本次会议前,隔夜掉期指数隐含的2022年3月加息次数仅有0.5次,会议过后升至0.9次。

2、英美国债利率高度联动,美债收益率上升更多来自交易面因素。

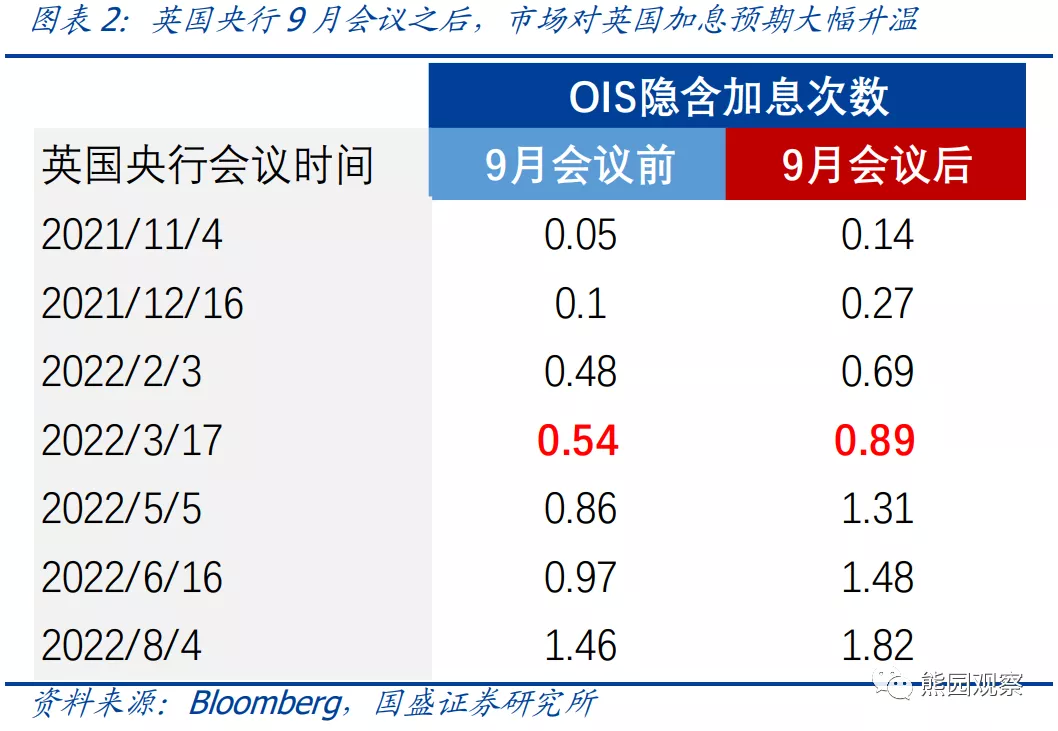

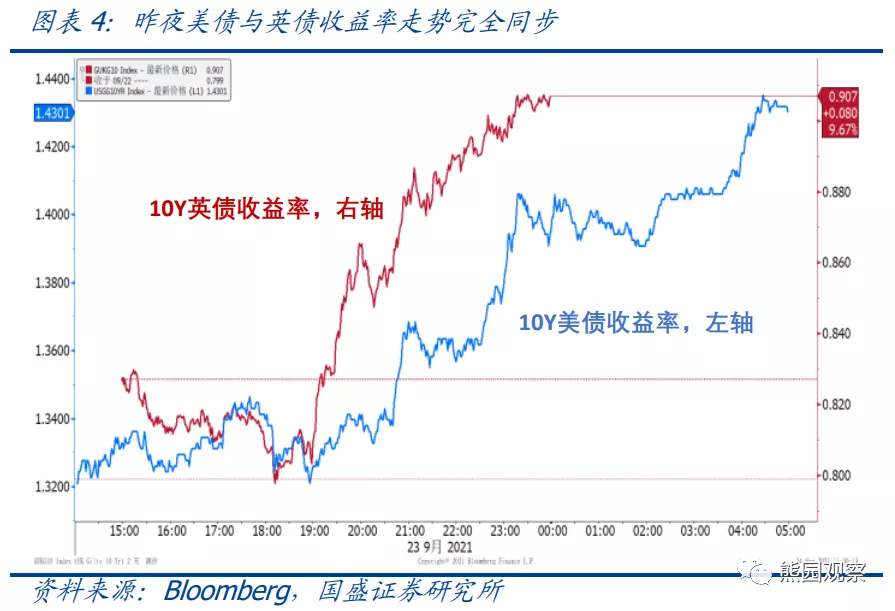

由于英国与美国的金融市场联系紧密,英债与美债收益率高度同步,二者自1998年以来的相关系数高达0.93,这背后可能反映了一些跨国利差交易。昨夜10Y美债收益率与10Y英债收益率的日内走势几乎完全一致,反映出美债收益率上升主要是受到英债利率的影响。此外,昨夜10Y美债收益率上涨幅度为10.0%,小于10Y英债收益率的上涨幅度13.5%。

3、本次美债收益率上升,与美联储货币政策收紧预期的关系不大。

9月23日凌晨的FOMC会议过后,美债收益率收盘价与FOMC会议前持平,反映出美债市场对美联储的行动没有感到太多意外。美联储加息预期方面,9月23日,联邦基金利率期货隐含的2022年加息次数为0.9次,9月24日升至1.0次,变化幅度几乎可以忽略不计。

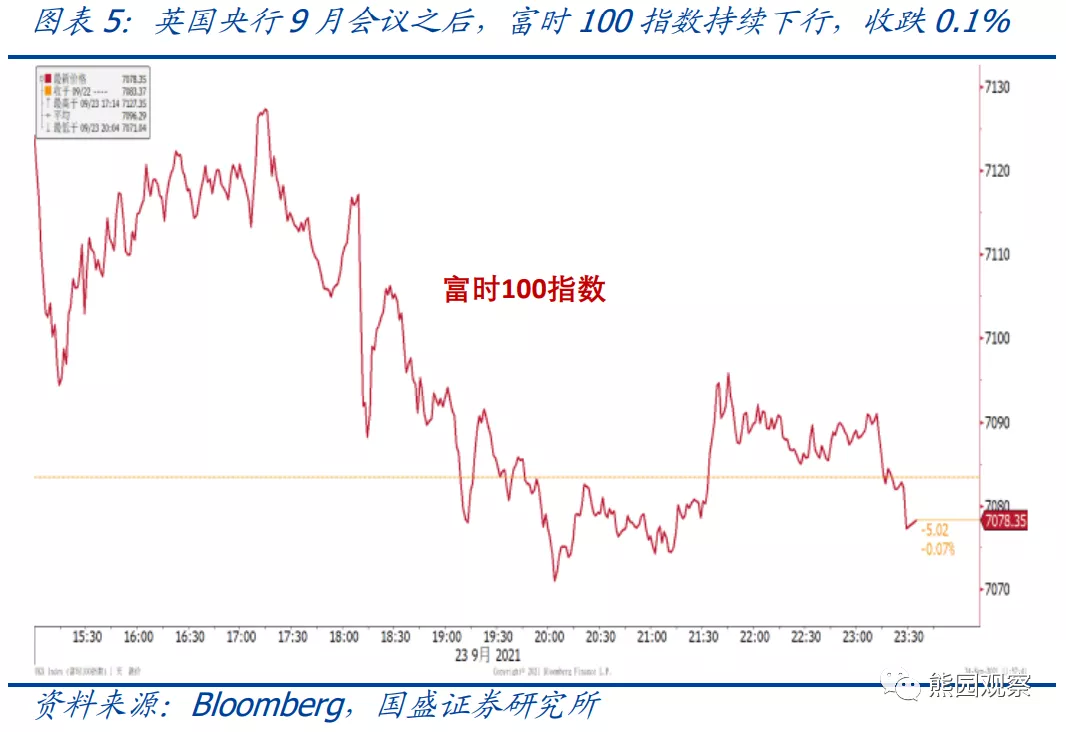

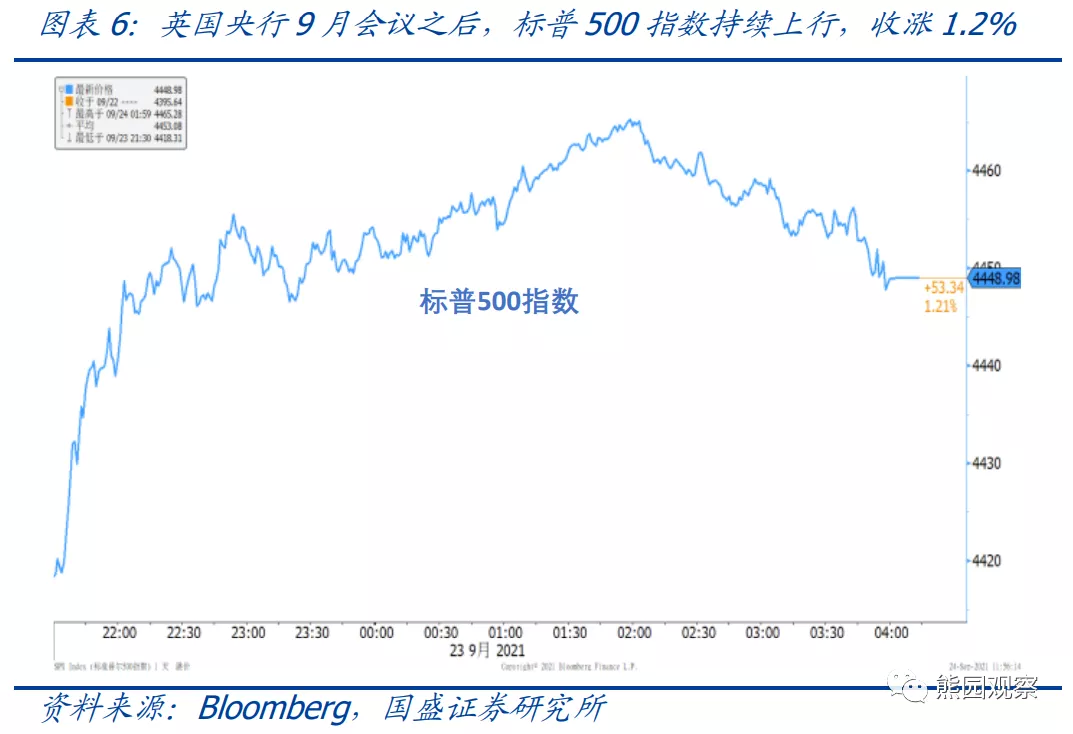

此外,昨夜标普500指数收涨1.2%,且涨幅在交易期间持续扩大,而富时100指数在开盘后一路下行,最终收跌0.1%。二者截然不同的表现,也从侧面反映出英国股市对英国央行提前收紧的预期明显升温,而美国股市对美联储货币政策收紧的预期没有明显变化。

4、维持此前观点:年底前美债收益率上行压力有限,短期更应关注财政。

在前期报告《Taper大局已定,加息也有提前——美联储9月议息会议点评》中我们指出,美联储货币政策前景已经十分明朗,不论Taper还是加息均已很大程度上被市场price-in,因此不会对短期资产价格造成太大冲击。同时,美国通胀预期趋于下降,经济延续边际放缓,均会对美债收益率形成压制,因此我们仍维持此前的判断:年底之前美债收益率偏震荡,难持续大幅上行。

此外我们也多次提示,由于民主党内部分歧以及共和党集体反对,拜登财政计划和债务上限问题想要快速解决的难度较大。美国新财年将于10月1日开始,在此之前必须通过预算案或临时拨款法案;政府资金将于10月底前后耗尽,在此之前必须通过法案暂停或上调债务上限。若任一问题无法解决,美国政府均将陷入停摆,这将对美债收益率短期走势造成一定扰动,并且可能导致美股的波动被显著放大。

风险提示:美联储政策立场超预期调整,美国政府陷入停摆。

本文来源于“熊园观察”微信公众号,作者为国盛证券首席宏观分析师熊园博士和国盛证券宏观分析师刘新宇;智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP