消费股到了“捡漏时刻”?

被“抛弃”的消费股,需要等待彻底分化,才能促成机构形成新的合力。

2021年8月底,整个A股中报披露正式收官。盘点今年市场的行情走势,用两极分化来形容一点不为过。对于二级市场投资者来说,更是上了一堂刻骨铭心的市场教育课。

以宁德时代(300750.SZ)、隆基股份(601012.SH)、中环股份(002129.SZ)为代表的新能源产业,业绩与消息利好频传,相关上游资源行业更是步入大年光景,业绩超100%似乎已成常态,低于50%的都不好意思亮牌。

从股价上看,整个新能源产业链的股价也开启了“炫富”模式,一大批牛股辈出,诸如赣锋(002460.SZ)、天齐(002466.SZ)这一对锂业双雄,以及石大胜华(603026.SH)、西藏矿业(000762.SZ)半年接近6倍惊天涨幅,直接让众多投资者惊掉下巴。

反观上半年消费类个股走势,却极其惨烈,真实地上演了冰与火之歌。除了一些行业龙头以外,腰斩也已成为标配。在去年还无限风光的消费品品种,今年普遍成为“弃宠”,并让一众投资者损失惨重,有一种回味2015年熊市的感觉。

下表统计了各细分领域龙头消费股一段时间内的下跌幅度,其中跌幅最大的当属酱油老二中炬高新(600872.SH),跌幅达64.78%,跌幅相对较小的是伊利股份(600887.SH),近40%(其实也很大了),另外像泸州老窖(000568.SZ)、牧原股份(002714.SZ)、恒顺醋业(600305.SH)、三只松鼠(300783.SZ)等往年明星个股今年也遭遇了滑铁卢,处于腰斩序列。

甚至连“价投之王”贵州茅台(600519.SH),在年初创下了2627.88元的价格新高之后,一路下跌至近期的新低1525.50元,已下跌41.95%,即便在2000元价格买入,也已亏损23.89%。

这样的背景下,曾经的价值投资信仰也产生了动摇。站在当前消费品类整体低迷的时间节点,曾经风光无限的消费股还值得投资吗?

01 “团”还是那个团,只是味道变了

如果说茅台平安格力海天是消费品类,价值投资的典型代表,那今年这些行业“优等生”却集体翻车,表现已经不能用差强人意来形容。几年前还是“左手茅台,右手格力”的时代,似乎一去不复返。

面对当前的消费股众生相,不同于去年的“价投顶流”光环,今年“基金经理道歉”上热搜的情形时常发生。

公认的公募圈“顶流”张坤、焦巍、杨浩等,在今年投资失利后,纷纷在财报中进行了反思,私募大佬但斌、林园也进行了同样的操作,只不过对于倔强的林园来说,方式有所不同,但总归是间接承认了投资的失利。

对于擅长传统消费类投资大佬,有的选择继续坚守,有的开始进军新能源等景气成长赛道。

其中张坤依然坚持已有风格,对于热门赛道的投资保持了冷静的态度,持仓仍以白酒、医药、互联网为主。旗下方达中小盘和易方达蓝筹精选这两只主力基金,都对一线白酒龙头贵州茅台、五粮液进行了减仓,而易方达蓝筹精选还增持了腾讯和招商银行、香港交易所等。

与张坤操作风格相近的还有汇添富胡昕炜。对于茅台,一季度末旗下汇添富中盘价值精选持有40万股,市值8.036亿,持仓排名第7位,而二季度茅台直接消失在持仓的前20名的名单中。

此前同样关注大消费的鹏华基金陈璇淼,也是一名基金行业老将,有着8年行业从业经验。她表达了对消费类市场未来增长,市场竞争环境的担忧,未来要将重心从消费中转移出来,看好新能源、芯片等成长方向。

另外,作为顶流的广发刘格菘,二季度管理的广发小盘成长进一步提高了如光伏、动力电池、化工新材料等“全球比较优势”的制造业配置比例。重点加仓了隆基股份,并将其提升为第一大重仓股。

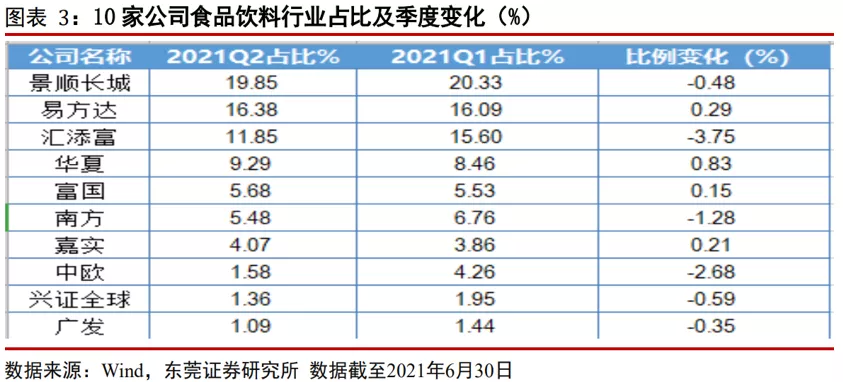

除了顶流基金经理动向,通过对重点基金研究对行业加减仓数据变化更能直观看出基金对行业配置与选择。根据东莞证券对易方达、广发、汇添富、景顺长城等10家基金持仓的研究可以看出,这些基金大多数降低了消费类持仓,并增加了新能源相关板块的仓位。

数据显示,10家基金中,有6家对食品饮料行业进行了减持。其中汇添富减持最多,为3.75%,其次是中欧基金和南方基金。

另外,10家公司有8家增仓了新能源行业,大部分基金增仓都在1%以上,广发、富国增仓比例最多,仅有兴证和中欧出现了减持,分别为-0.44%和-1.04%。

对于近年来的“价投典范”白酒板块,素有聪明资金之称的北上资金也大举进行减持。从东方财富统计的数据可以看出,今年以来北上资金已减持将近500亿,进入三季度以来减持势头依然不减,单就三季度减持已接近250亿。

从申万宏源证券统计的今年以来港资对消费类个股增减仓比例来看,对于酒类、食品加工类行业龙头品种,绝大多数是处于减持状态,如贵州茅台、五粮液、中炬高新、涪陵榨菜等。

面对不断下跌的股价,上市公司维稳措施也较为一致——回购,但在持续下跌面前,力度不大的回购,对于股价的支撑效果,仍然值得商榷。

02 回购潮,挡不住股价下跌

在股价不断下跌的同时,一场上市公司的回购潮大幕也在拉开。从目前效果看,似乎起到的作用并不大。

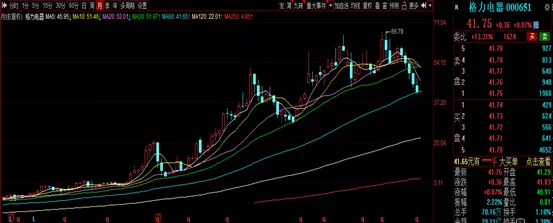

股价大幅下跌,不仅投资者不待见,就连上市公司自己,也是焦急万分。这其中最典型的最属格力电器。

没有人比董小姐更在乎格力股价了,这句话一点不假。从引入高瓴资本到跨领域业务多元化(虽然没什么效果),但面对不断下挫的股价,董小姐选择回购应对。先后分三次进行回购。

第一期从2020年4月至今年2月,耗时10个月回购60亿元;第二期从今年2月到5月,又进行了60亿的资金回购;而从5月底开展第三期回购,计划回购最高不超150亿,截至9月9日,第三次回购金额累计为148.95亿,三次回购金额共计268.95亿。其中对第二期的回购部分还进行了注销处理。

然而,如此大力度回购依然没挡住股价下挫,现实就是如此骨感,而且还是在第二期股份进行注销的基础上。从年初最高66.79元(复权),跌至近期最低的40.16元,跌幅达39.96%。

面对股价下跌,除了董小姐外,中国平安掌舵人马明哲也坐不住了。在9月3日和7日两天,马明哲共增持了8万股股票,耗资近415万。同时,包括中国平安总经理,联席CEO谢永林、监事会主席孙建一在内的多名高管共增持金额超800万。

中国平安及高管的增持对其股价如同雨露一般,不是说回购对股价产生了多大影响,更多的是回应了社会对平安股价一路下跌的关切。

如果要说今年被吐槽最多的上市公司,中国平安应该是名列前茅。作为价值投资典范,中国平安被无数投资者给予厚望,然而,股价表现却让人大失所望。

抛开平安的基本面不谈,毕竟太过复杂的金融业务,与宏观经济较强相关性,能读懂读透的屈指可数。剩下的,更多是希望靠吐槽来进行情绪宣泄,但作用也仅限于此,于事无补。

对于平安马明哲增持一事,大众普遍质疑在于增持金额,为啥看好增持量仅200万?其实大家大可不必对增持金额有太多纠结,马明哲作为董事长增持本身就是一个看好信号。

更为关键的是,平安现在已经出手进行回购,董事长增持金额过大的意义已经没有必要,同时还有一众管理层进行增持,都是个人进行出资,已经能够说明问题了。

除了格力平安外,还有美的集团、中炬高新、永辉超市、正邦科技等都对自身股价进行了回购,但从效果来看对股价的提振作用并不明显。

总体来说,回购虽是利好,但也是影响股价波动的外在因素。真正影响大消费股票行情的,还是整个市场容量,竞争格局以及当前的估值水平。

03 行业增速放缓,成本上涨,价值重塑

消费类行业今年市场表现,并不算完全意外。在过去几年以白酒为首的价值投资浪潮中,这类股票早已脱离价值投资范畴,甚至在去年行情中,一度处于加速状态。所以当业绩放缓时,消费品类市场也开始回归理性时,估值也进行回归。

2021年是上游资源以及原材料的大年,但对于下游的终端消费市场,则遭此大殃。

对于今年消费股低迷的行情表现,市场过于乐观的市场预期给与的高溢价,以及近年来宏观经济上消费支出的低迷,说明了这一点。也就是说,整体蛋糕增速依然放缓。

数据显示,上半年,全国居民人均消费支出11471元,比去年同期名义增长18.0%,扣除价格因素,实际增长17.4%,比2019年上半年增长11.0%,两年平均增长5.4%,扣除价格因素,两年平均实际增长仅3.2%。而全国居民人均可支配收入17642元,扣除价格因素,两年平均实际增长5.2%。

数据已经说明问题了,支出比消费增长要低2%,虽然疫情在全国范围内已基本被控制,但消费者信心仍没有恢复。

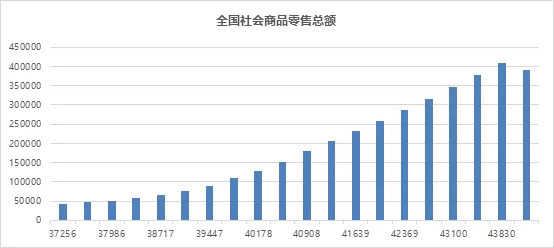

而去年一整年全国居民人均消费支出水平相对于2019年是下降状态,虽然去年整体人均收入是增长的(扣除价格因素,实际增长2.1%)。同时,2020年全国社会消费品零售总额同比下降3.9%。这也是近20年在高速发展过程中首次出现下降。

同时据国家统计局最新数据显示,7月份社会消费品零售总额34925亿元,同比增长8.5%;比2019年7月份增长7.2%,两年平均增速为仅为3.6%。可印证了虽然当前疫情趋缓,但整体消费品类市场增长依旧缓慢!

除了宏观因素外,今年不断上涨的原材料价格也对消费品类利润造成很大影响。以调味品行业的海天味业和中炬高新为例,原材料价格上涨直接影响到公司毛利率。

海天味业上半年毛利率为39.3%,同比下降了3.6%;中炬高新则更严重,毛利率直接由42.55%下降到37.71%,同比下降了4.84%。其预付款项同比去年增加了323.69%,达0.215亿,主要也是原材料预付款的增加。

同样,光明乳业,甘源食品,恒顺醋业、金字火腿、安记食品、天味食品、克明食品等也出现毛利率下降的情况。

另外,还有很重要一点,估值过高也是今年调整的一大因素,之前涨幅已经对未来严重透支。用巴菲特老爷子一句话形容最为妥帖:潮水褪去,才知道谁在裸泳。

自2016年以来,价值投资浪潮迭起,以白酒为代表的大消费开启了几年牛市征程。

一直到去年,当人们普遍不理解为什么海天味业滚动市盈率能达到惊人的114倍,片仔癀、山西汾酒近150倍,今年大家都理解了,当人们还沉浸在价值投资、核心资产的狂欢中,当要兑现企业业绩时,才发现为时已晚。

04 已到“捡漏时刻”?

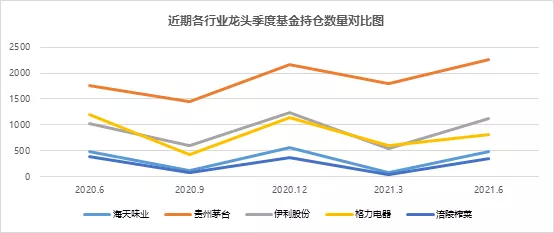

从当前的基金持仓情况看,在经历了一季度大幅减仓之后,由于整个消费品类行业已经跌至一个相对合理区间,同时二季度出现基金持仓数量不断增多的回暖迹象,部分品种已经开始出现投资价值。

从贵州茅台、海天味业等中报基金持有家数来看,在一季度基金持有数量创新低之后,二季度开始大幅增多。其中贵州茅台基金持有数相较于去年底已创新高,达2255家。虽然北上资金一直处于减持状态,但基金持有数量的增多也说明机构间态度的分化,不少机构二季度开始认为茅台具有投资价值。

支撑众多基金二季度开始布局的重要理由,更多的是当前食品饮料行业已经跌到一个合理的估值区间。

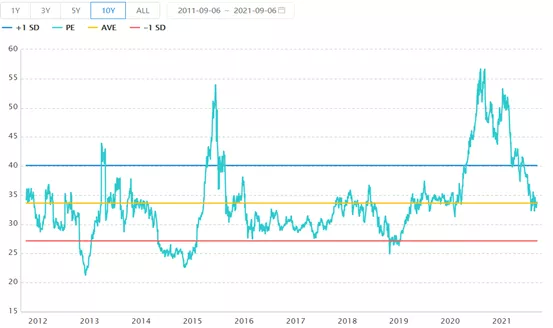

从申万食品加工板块滚动市盈率来看,当前大消费行业处在十年的中枢,一个相对合理的位置,从去年8月初最高的56.65倍跌至近期的33.63倍均值附近,跌幅达40.64%。

申万食品加工板块主要包括肉制品、调味发酵品、乳品及食品综合类,其中食品综合类主要包括三全食品、桃李面包、三只松鼠、洽洽食品等食品品类。

从包括白酒、黄酒、啤酒等饮料制造板块的综合滚动市盈率来看,整体估值已经回落至前期估值区间的上沿,相对于年初高点的滚动市盈率,当前数据从最高接近70倍跌到42.54倍,跌幅达39.23%,已经回归理性。

虽然当前整体消费股估值状态已经迈入相对合理区间,但随着整个消费类市场增长放缓,相关行业“内卷化”将更加严重,这一点从海天味业中报就可以看出,竞争环境日益恶劣,成本上升,价格战拖累毛利率,龙头尚且如此,其他竞争者更是苦不堪言。

短期而言,对于社区团购,直播带货等新兴营销渠道,虽然能起到一定效果,但就如同一剂猛药,两者更强调价格上的优势,也就更加依赖营销费用。当不同渠道出现价格差异时,更是考验企业产品、品牌和渠道掌控力的时候。

可以肯定的是,未来消费品类大概率不会出现以往齐涨行情,行情也更加趋于分化,拥有更好的品牌力、市场议价能力,以及更高的市场地位才能获得市场青睐。当然,这也对投资者的研究能力提出了更高要求。

本文选编自 阿尔法工场研究院 ,作者:许文涛;智通财经编辑:马火敏。

扫码下载智通APP

扫码下载智通APP