80年代以来涨了513倍的好市多(COST.US),被高估得太多了吗?

一直以来,人们对于零售商是否拥有经济护城河持质疑态度。事实上,一些零售商被认为拥有经济护城河,但是对于大多数零售商而言,要产生持久的竞争优势是极其困难的。

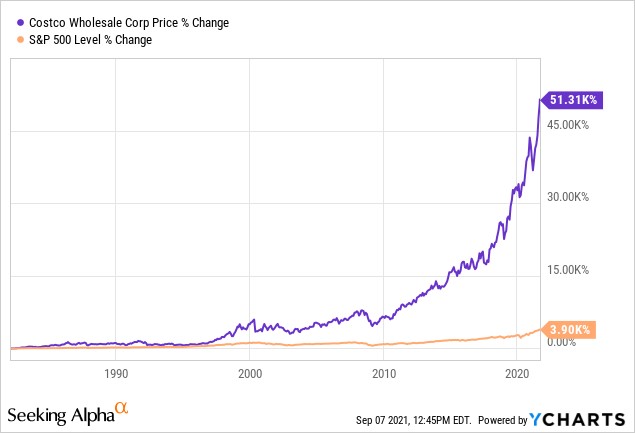

好市多(COST.US)就是被认为拥有经济护城河的零售商之一,该公司无疑是一家杰出的零售商,其增长率高于平均水平,投资资本回报率高,股票表现明显优于标普500指数。智通财经APP了解到,自三月份以来,该公司股价上涨了约40%。虽然目前该公司股价一直呈上扬趋势,但是有些分析师已经开始对这只股票持谨慎态度,并认为它已经被高估了。

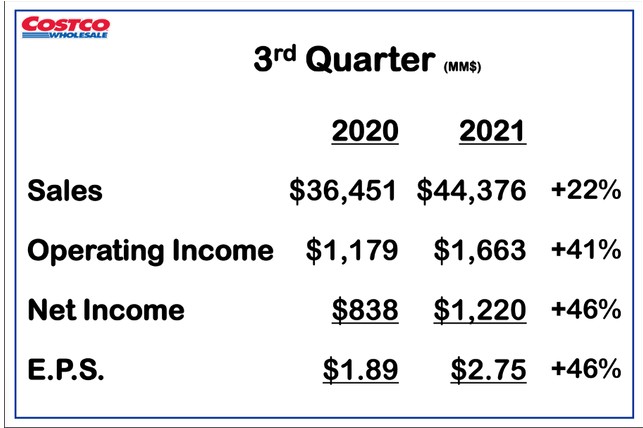

季度业绩

2021年5月27日,该公司公布了2021财年第三季度业绩,与大多数其他零售商一样,好市多再次报告了其强劲的增长率。在过去三个月中,好市多营收452.77亿美元,同比增长21.7%。按业务划分,营业收入为443.76亿美元;会员费收入为9.01亿美元。

由于疫情,零售商的业务以前所未有的高增长率增长,虽然这是好事,但是无法确定这些高于平均水平的增长率将持续多久。

因此在分析该公司业绩的时候,我们必须指出好市多的两个重要部分:

1. 过去几个季度的增长率高于平均水平,但我们不能假设好市多在未来几年继续以类似的速度增长。该公司本应到2022-2023年才能达到的增长率,已经提前于2020-2021年实现。这表明未来几个季度的增长率可能会降低。

2. 然而我们必须也得指出,好市多在过去几年也以远高于其他零售商的速度增长。

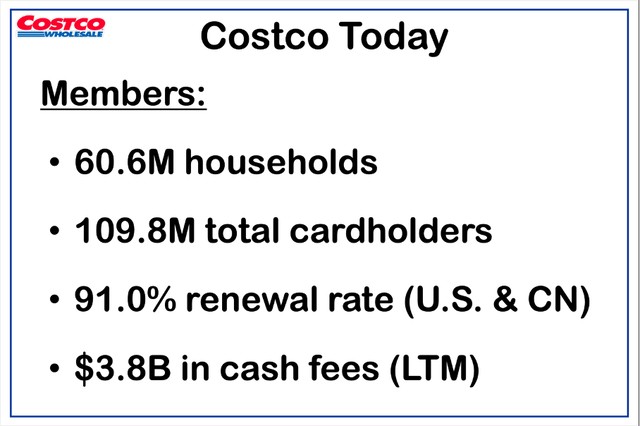

经济护城河

但好市多不仅能以高速度和高一致性增长,它还拥有广泛的经济护城河,保护自己免受竞争对手的冲击。这也区别于大多数其他零售商。虽然许多其他公司也都有会员计划,比如Amazon Prime,但是这种会员与好市多的会员仍然存在巨大的差异:消费者不能在没有会员的情况下在好市多购物,这创立了一条基于成本优势和转换成本的经济护城河。

而且目前看来,现在好市多的续订率较之前更高。

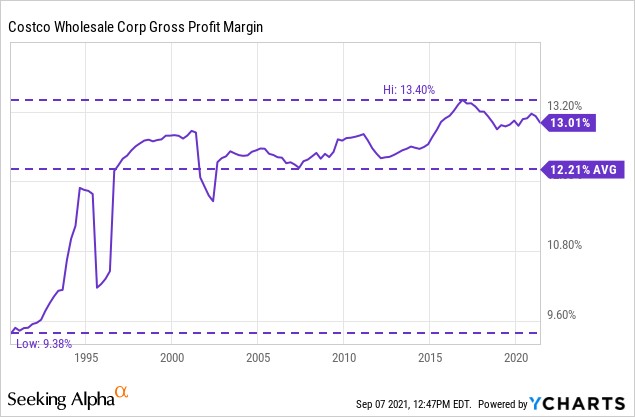

稳定的毛利率

具有广泛护城河的另一个强有力的证据是该公司稳定的毛利率。虽然好市多的毛利率相当低,过去三年平均为12.21%。但是在过去20年中,该公司的毛利率非常稳定,几乎每年都在12%-13.5%之间。这是该公司业务稳定的强烈信号。

股票的优异表现

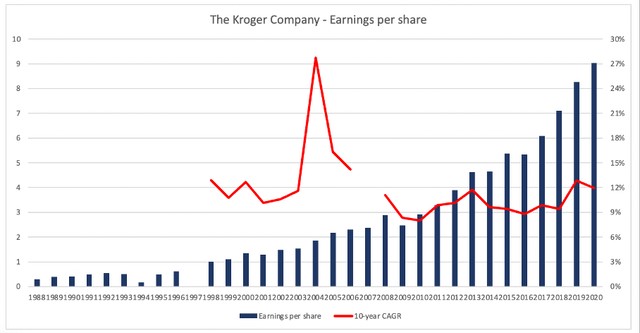

自20世纪80年代以来,标普500指数上涨了3900%,而好市多的同期回报率为51300%。这是一个优异的表现,因为好市多毫无质疑是一个优秀的企业。

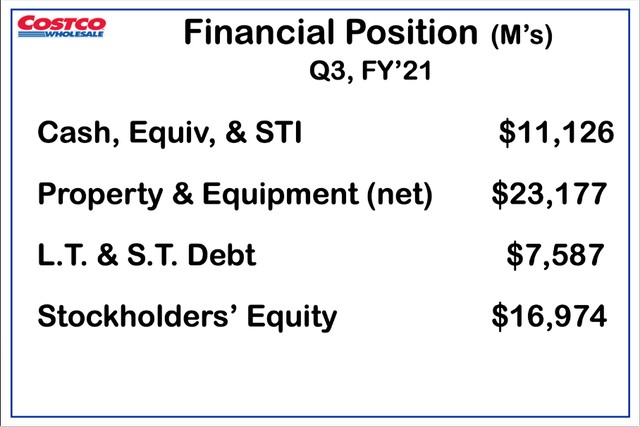

资产负债表

截至2021年5月9日,好市多的资产负债表上有9200万美元的短期债务和7495万美元的长期债务。而在过去四个季度,好市多产生了63.62亿美元的营业收入,因此它只需要大约1.2倍的营业收入来偿还未偿债务。此外,好市多的资产负债表上还有10.26亿美元的现金和现金等价物,足以偿还所有未偿债务。

总的来说,好市多拥有良好的资产负债表,投资者无需担心其流动性和偿付能力。

内在价值计算

到目前为止,我们把好市多描述为一个伟大的企业,虽然确实如此。但问题不在于业务本身,而在于我们现在必须为该公司股票支付极高的价格。

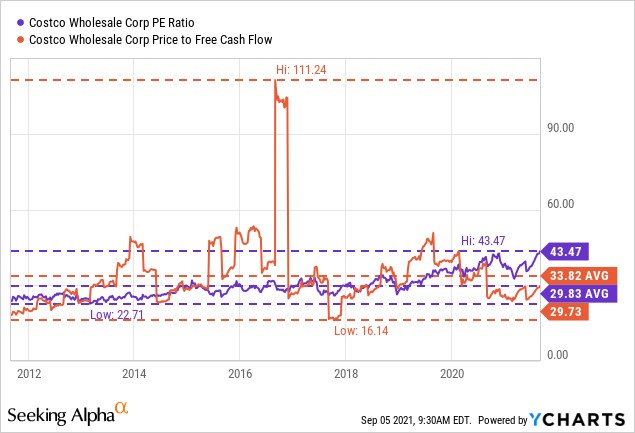

从简单的估值指标开始,比如市盈率或价格自由现金流比率。好市多的市盈率在过去十年中是最高的,这种市盈率我们曾在互联网泡沫时期看到过类似情况。除了任何历史比较之外,43.5的市盈率对几乎所有公司来说都是极高的。好市多的股价也远高于其过去10年的平均市盈率(29.83)。除了市盈率,我们还可以看看价格自由现金流比率,该比率略低(目前为29.73),也低于33.82的10年平均水平。然而,30的P/FCF比率仍然不便宜。

我们首先要确定未来几年的实际增长率。永续期的增长率很简单,一般来说面对一些高质量企业的时候,会使用6%的永续期增长率。在未来的几年里,假设10%的实际增长率与过去增长率保持一致,而不是假设实际增长率等于完美增长率。

作为计算的基础,一般使用过去四个季度的自由现金流(69.14亿美元)或上一财年的自由现金流(60.51亿美元)。当比较自由现金流和净收入时,我们得到了过去10年的平均比率101.3%。但在过去四个季度,这一比率是146%,在2020财年,它甚至达到了151%,虽然这是一个好迹象,企业可以报告较高的FCF转换率,但一般来说这些数字是不可持续的,不应该应用到计算中。相反,使用过去四个季度的净收入,并使用与过去十年相同的自由现金流/净收入比率(101.3%),可以得到47.87亿美元的计算的基础。

当使用上述数字并假设10%的贴现率时,可以得到的好市多的固有价值是375.75美元。

市场情绪

有人会说,应该采用过去四个季度的自由现金流或未来十年的11%或12%的增长率,也可能有人会质疑,对于这家自1988年以来每股收益复合年增长率为11.22%的公司来说,6%的永续期增长率是否现实。但是该数值是根据现实假设计算的,好市多不仅被高估了一点点,该公司现在的溢价接近25%。

虽然华尔街仍然看涨好市多,但是其他一些分析师看跌该股。

结论

好市多将于2021年9月23日公布第四季度和2021财年的业绩,业绩可能会很强劲。分析师预计每股收益为3.52美元,而2020财年第四季度为3.04美元。然而,这并不能改变好市多目前被极度高估的事实,尽管好市多目前的增长率很高,但这只股票并不是一个很好的投资标的。

扫码下载智通APP

扫码下载智通APP